Торговый план на неделю 13 – 17.01.2020

Ключевые события прошлой неделе

Старт нового года стал очень волатильным для финансовых рынков. Но если традиционно в этот период наибольшую динамику демонстрирует фондовый рынок, то в начале нового года всё внимание на себя забрал сырьевой. Конфликт на Ближнем Востоке это безусловно самое непредсказуемое и в тоже время опасное событие, которое оставило в тени все остальные новости.

Иран против США. Обострение на Ближнем Востоке, связанное с убийством Сулеймани, поспособствовало росту нефтяных котировок и безусловно активов убежище, таких как золото. Последующие ответные меры со стороны Ирана не заставили себя долго ждать. Обстрел базы США был больше показательной мерой и попыткой продемонстрировать силу, но не более. Я думаю, США в лице Трампа понимает это, и поэтому дальнейшая эскалация конфликта не продолжалось. По крайней мере на данный момент. Вербальные трения при этом продолжают присутствовать. К примеру, со слов Трампа в США находится выручка Ирака от продажи нефти и он намекал на то, что может оставить эти деньги в качестве платы построения военных баз на территории Ирака. Продолжаем следить за ситуацией, поскольку она себя полностью еще не отыграла.

Фаза #1 готова к подписанию. В тени конфликта остался тот факт, что Китай и США уже обговорили дату подписания фазы #1. 15 января будет подписано и мы узнаем точные условия. Я считаю это может быть риском для рынка, поскольку оптимизм вокруг этого события очень велик и если факт условий в торговой сделке будет не столь многообещающим, то мы сможем увидеть фиксацию длинных позиций и небольшую коррекцию на фондовых площадках. Также Белый Дом уже заявил, что сразу после подписания данной фазы они садятся за стол переговоров с Китаем насчёт следующий фазы. Я думаю, что Трамп заинтересован в том, чтобы решать все торговые вопросы с Китаем до президентских выборов. Таким образом у него появится весомый аргумент на выборах.

Фондовый рынок

Фондовые площадки демонстрируют новые максимумы несмотря на конфликт на Ближнем Востоке. Это не мешало S&P500 демонстрировать безоткатный рост с начала года. С технической точки зрения коррекция напрашивается, однако на рынке правит оптимизм: вливания ликвидности со стороны ФРС, торговые переговоры с Китаем и небывалая поддержка со стороны Трампа. А по факту мы наблюдаем рецессию в промышленном секторе, низкую инфляцию и снижение чистой прибыли компаний.

На предстоящей неделе полноценно стартует отчётный период, который начнётся традиционно с банковской системы. Мы сможем увидеть годовые отчёты крупнейших компаний что позволит нам понять картину целиком и результаты деятельности компаний в растущей фазе рынка.

График 1. Динамика котировок S&P500, D1

Валютный рынок

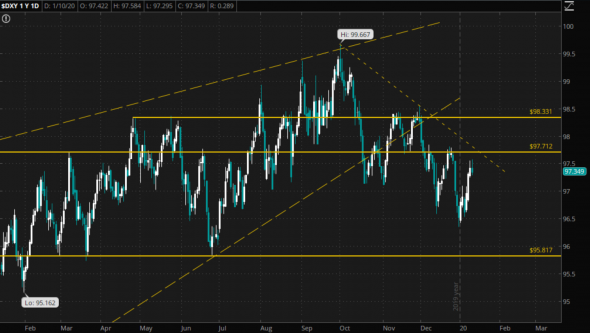

Индекс доллара в отличие от S&P500 не может определиться с движением и продолжает свое шествие по уровням. Сейчас актив приблизился к отметке 97.712, что является уровнем сопротивления для текущих котировок. Я ожидаю отбой от этого уровня и снижение доллара на этой неделе.

Что касается открытых позиций на валютном рынке, то так как я не торговал в начале года, ввиду завышенной неопределённости и рисков, новых открытых позиций нет. Однако продолжаю удерживать покупку USDJPY, которая подошла к своему уровню сопротивления и в случае пробоя отметки в 109.70 буду увеличивать позицию.

График 2. Динамика котировок USDX, D1

Сырьевой рынок

Старт 2020 года был благоприятным для сырьевого рынка. Сырьевое индекс от Bloomberg демонстрируется укрепление и подошел к важному уровню в 81.7 пунктов. Однако на этом уровне сформировался разворотной паттерн, а учитывая прекращение конфликта на Ближнем Востоке, то получаем комбинацию фундаментальных и технических факторов которые указывают на коррекцию всего сырьевого рынка.

Нефть марки Brent в момент максимальных обострений выросла до отметки в 70$ за баррель. Что правда на текущий момент откорректировать до отметки в 65$, а на недельном таймфрейме образовался паттерн «поглощение», которое указывает на дальнейшее снижение актива. Лично я ожидаю коррекции 60$, что станет неплохой отметкой для покупки данного актива.

Золото поддерживает свой статус актива убежища и также в момент наибольшего накала страстей между США и Ираном пробило свой максимум 2019 года и менее чем за неделю выросла на 5.3%. Здесь также ожидается логическая коррекция и фиксация позиций, однако в рамках восходящего тренда. Поэтому я также жду коррекцию по этому активу для того чтобы более выгодно его купить.

График 3. Динамика котировок сырьевого индекса от Bloomberg

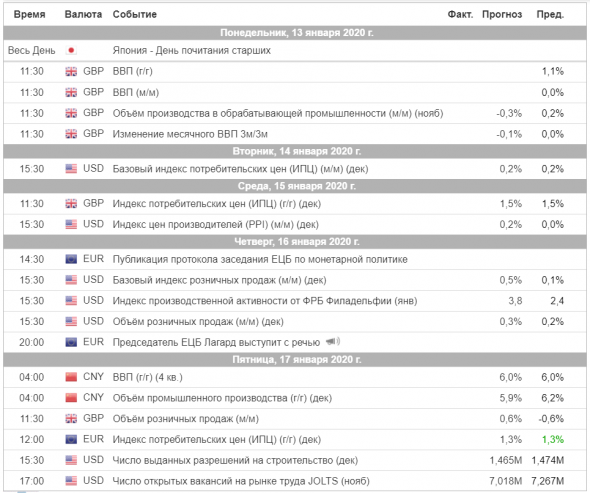

Чего стоит ожидать на текущей неделе?

На предстоящей неделе самым важным событием станет подписание фазы #1 15 января между США и Китаем, про что написал в начале. Также на этой неделе я бы обратил внимание на выступление Кристин Лагард, а также данные по инфляции США в четверг.

Ещё раз напомню то что с 14 января полноценно стартует отчётный период в США где многие компании продемонстрировать свои отчёты за весь 2019 год. Это даст полное понимание работы компаний и их реальную стоимость.

Табл. 1 Календарь событий на неделю

Всем прибыльной недели!