Всемирный банк (World Bank): следующий кризис затмит все предыдущие

Следующий кризис будет отличаться от предыдущих, что сделает его более опасным, предупреждает Всемирный банк.

Всемирный банк (World Bank) проанализировал свыше 100 стран и выявил четыре крупнейших долговых кризиса, которые произошли с 1970-х годов. Ими стали: латиноамериканский кризис 1980-х годов, азиатский финансовый кризис конца 1990-х годов, мировой финансовый кризис 2007-2009 годов и нынешний кризис, который еще не разразился, но уже созрел.

Эксперты банка обращают внимание на несколько различий, которые сделают следующий долговой кризис непохожим на предыдущие.

Во-первых, соотношение долга развивающихся стран (EM) к их ВВП в период с 2010 по 2018 годы вырос больше чем на 50% и достиг 168%. Это — более быстрые темпы роста, чем, например, во время латиноамериканского кризиса.

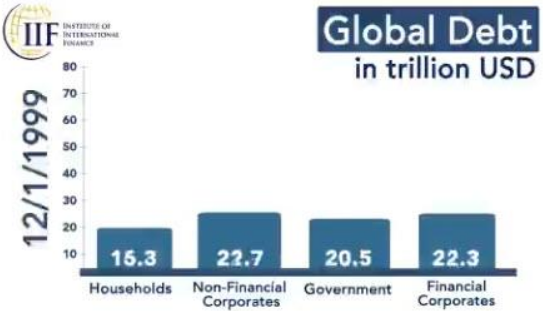

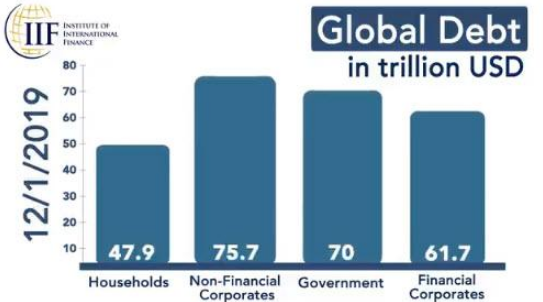

Во-вторых, в последние годы долговая нагрузка во всем мире одновременно росла как у частного сектора, так и у государственного (ProFinance.ru: на графиках ниже приведен размер долга домохозяйств, нефинансовых компаний, правительств и финансовых компаний (в трлн долларов). На первом графике отражены эти показатели по состоянию на конец 1999 года, а на втором — на конец 2019 года).

В-третьих, на этот раз эпицентром долгового кризиса может оказаться Китай. Именно эта страна в последние 10 лет являлась основным генератором нового долга, в результате чего соотношение ее долга к ВВП выросло с 2010 года почти на три четверти до 255%. Общий объем китайского долга теперь превышает $20 трлн.

Суммируя вышесказанное, эксперты Всемирного банка предупреждают, что следующий долговой кризис, скорее всего, окажется более масштабным и тяжелым, нежели все предыдущие. Проблема заключается в одновременном росте частного и публичного долга, появлении новых видом кредиторов, включая иностранных инвесторов, стремительном росте долговой нагрузки, а также в том, что на этот раз она росла по всему миру, а не в одном-двух его регионах.

Наиболее бедные страны также не остались в стороне, причем они все чаще занимают деньги у нетрадиционных кредиторов, вроде Китая. Как правило, подобные займы выдаются на менее выгодных условиях, включая более высокие ставки и требование к обеспечению кредитов реальными активами.

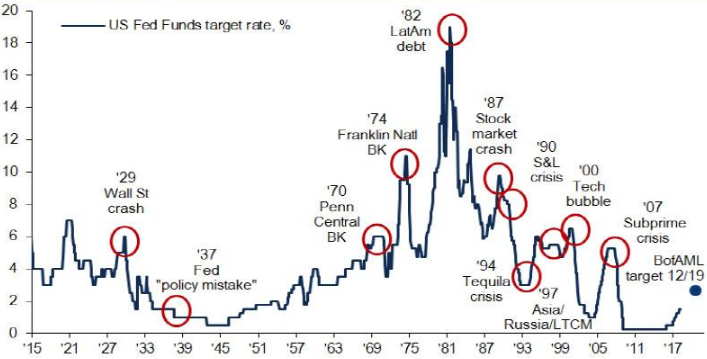

Хорошая новость заключается в том, что проводимая по всему миру политика низких ставок откладывает приход нового долгового кризиса (ProFinance.ru: на графике в начале статьи эксперты Bank of America показывают, чем заканчивались прошлые циклы повышения ставок Федеральной резервной системой США). А плохая — в том, что низкие ставки побуждают должников брать новые кредиты, создавая порочный круг, в котором проблему долга может решить только новый долг.

«И развитые, и развивающиеся страны теперь более уязвимы по целому ряду направлений, нежели накануне последнего финансового кризиса», — говорится в отчете Всемирного банка. — «75% стран имеют дефицит бюджета, объем их корпоративного долга в иностранной валюте заметно выше, чем в 2007 году, а их дефициты текущего счета больше в четыре раза. В сложившихся обстоятельствах, внезапный рост премии за риск может ускорить приход финансового кризиса, как это многократно случалось в прошлом».

www.profinance.ru/news/2019/12/23/bvs4-vsemirnyj-bank-sleduyuschij-krizis-zatmit-vse-predyduschie.html

Eugen23 декабря 2019, 18:46а где сноска, дабы не шокировать цифрами людей, то единички из сумм с долгами были затерты)))0

Eugen23 декабря 2019, 18:46а где сноска, дабы не шокировать цифрами людей, то единички из сумм с долгами были затерты)))0 Eugen23 декабря 2019, 18:47это че нас решили напугать у нас так каждые 8 лет кризис, на русский можно было и не переводить вообще то0

Eugen23 декабря 2019, 18:47это че нас решили напугать у нас так каждые 8 лет кризис, на русский можно было и не переводить вообще то0 Eugen23 декабря 2019, 22:53соросы хуерысы и прочая шваль, сосут теперь, Россия вперед-1

Eugen23 декабря 2019, 22:53соросы хуерысы и прочая шваль, сосут теперь, Россия вперед-1 iuiu24 декабря 2019, 18:11а вот если жахнет йеллоустоун…0

iuiu24 декабря 2019, 18:11а вот если жахнет йеллоустоун…0