Импичмент: гром без молнии. Обзор на предстоящую неделю от 15.12.2019

По ФА…

— Заседание ФРС

Итоги заседания ФРС до конца года будут способствовать росту аппетита к риску на фоне падения доллара, невзирая на некоторую ястребиную окраску сопроводительного заявления и новых точечных прогнозов членов ФРС по ставкам.

Из сопроводительного заявления ФРС исчезла формулировка о «сохранении неопределенности» в отношении благоприятного прогноза для экономики США, что подтверждает мнение членов ФРС о достаточности трех снижений ставок для нивелирования рисков.

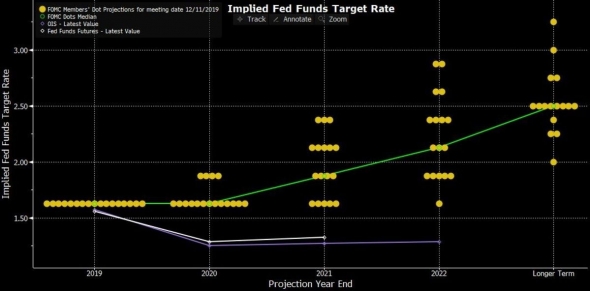

Точечные прогнозы членов ФРС по ставкам не содержат намерений о дальнейшем снижении ставок:

Но главным облегчением для инвесторов стало отсутствие намерений в отношении повышения ставки в 2020 году, т.к. сильный ноябрьский отчет по рынку труда США сместил опасения в сторону возможного ужесточения политики ФРС.

Пресс-конференция Пауэлла напоминала раздачу подарков от Деда Мороза.

Риторика Пауэлла была голубиной с подходом к рынкам в стиле «чего изволите?».

Ключевые тезисы выступления Пауэлла:

— Прогнозы членов ФРС не предполагают повышение ставок в 2020 году.

Для повышения ставок необходим значительный и продолжительный рост инфляции, включая рост инфляционных ожиданий, который не может произойти в одночасье.

— Нет препятствий для снижения ставки в 2020 году при необходимости.

При значительном ухудшении ситуации, пересмотре прогнозов на понижение, ФРС будет готова снизить ставку.

— ФРС примет решение о необходимости введения механизма постоянного репо через три месяца.

— ФРС не исключает возможности покупок более долгосрочных ГКО США, но пока «мы ещё не там».

Пауэлл сообщил, что главной задачей ФРС на текущий момент является обеспечение рынков долларовой ликвидностью до конца года.

Расписание аукционов репо, предоставленное ФРБ Нью-Йорка, указывает на намерение ФРС залить рынки в конце года долларовой ликвидностью для исключения роста доллара по причине его возможного дефицита, также ФРС продолжит покупать ГКО США в размере 60 млрд. долларов до 14 января.

Тем не менее Пауэлл сообщил, что ФРС намерена сократить операции репо в начале 2020 года, что предполагает коррекцию на рост доллара во второй половине января при отсутствии других поводов на продолжение падения.

Вывод по заседанию ФРС:

ФРС не намерена повышать ставки до выборов президента США в ноябре 2020 года вне зависимости от темпов роста экономики и инфляции.

Участники рынка готовы закрыть глаза на отсутствие перспектив снижения ставок ФРС до тех пор, пока ФРС проводит фактическую программу QE-4 с покупкой ГКО США в ежемесячном размере 60 млрд долларов в месяц.

Покупки ФРС ГКО США на фоне вливания долларовой ликвидности в ближайшие недели приведут к резкому росту баланса ФРС с выходом на исторические максимумы, что будет сопровождаться падением доллара.

Тем не менее, готовность ФРС снизить размер операций репо со второй половины января указывает в пользу коррекции на рост доллара в данный период.

— Заседание ЕЦБ

«Руководство вперед» ЕЦБ осталось неизменным, вступительное заявление Лагард повторяло аналогичные заявления бу главы ЕЦБ Драги.

Лагард заявила, что не намерена пересматривать сентябрьский пакет стимулов, принятый при Драги.

Номинально можно заявить о полной преемственности политики, но отличия были.

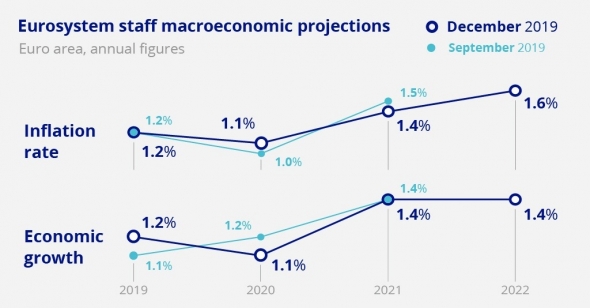

Невзирая на снижение прогнозов ЕЦБ по росту экономики и инфляции на 2020 год:

Лагард сообщила о том, что есть некоторые первые признаки стабилизации замедления роста и незначительного роста базовой инфляции по сравнению с предыдущими ожиданиями.

Глава ЕЦБ заявила, что риски для перспектив экономики Еврозоны по-прежнему направлены на понижение, но стали менее выраженными, чем на сентябрьском заседании.

Кристин подчеркнула, что торговые переговоры США и Китая усиливают вероятность позитивного развития событий, больше ясности для перспектив даст результат выборов в парламент Британии.

Лагард сообщила, что стратегический обзор политики ЕЦБ начнется в январе и закончится в конце 2020 года.

Обсуждение коснется и пересмотра нетрадиционных инструментов, их эффективности и целесообразности использования в будущем.

С учетом более жесткой риторики ЕЦБ Лагард в отношении негативных побочных эффектов отрицательных ставок ЕЦБ и инсайда о том, что в ходе заседания ЕЦБ несколько членов хотели вынести упоминание о пагубном влиянии негативных ставок, можно сделать вывод о том, что дальнейшее снижение ставок ЕЦБ исключено.

Вывод по заседанию ЕЦБ:

Это было первое ознакомительное заседание ЕЦБ во главе с Лагард.

Кристин прямо указала на снижение рисков в отношении перспектив роста экономики Еврозоны, результат выборов в парламент Британии и заключение торгового соглашения «первой фазы» США и Китая должно сделать риторику ЕЦБ ещё более оптимистичной в ближайшее время.

Дальнейшее смягчение политики ЕЦБ крайне маловероятно и напрямую зависит от торговых переговоров ЕС с США и Китаем.

Базовый вариант – сохранение политики ЕЦБ неизменной до конца 2020 года, но при пересмотре экономических прогнозов на повышение ЕЦБ может изменить размер избыточных резервов банков, освобожденных от отрицательной ставки, что будет равносильно повышению ставки.

На предстоящей неделе:

1. Brexit

В результате выборов партия тори Джонсона получила большинство в нижней палате парламента Британии в количестве 80 мест, что снижает зависимость решений правительства Британии от евроскептиков партии, ибо их голоса не смогут оказать решающее влияние на принятие законопроектов, представленных правительством.

Это позволит парламенту Британии беспрепятственно ратифицировать соглашение о разводе Брексит, рассмотрение которого возобновится после речи королевы, запланированной на четверг, и гипотетически это открывает дорогу для более мягкого Брексит с сохранением тесных связей с ЕС в новом торговом соглашении, переговоры по которому пройдут в течение 2020 года.

Фунт упал на фиксировании прибыли на закрытии недели, падению фунта способствовала экспирация крупного опциона на 1,3500 в пятницу, но веских оснований для продолжения падения фунта пока нет.

Эксперты банков утверждают, что у фунта нет значительных перспектив по продолжению роста, т.к. переговоры по торговому соглашению Британии и ЕС будут сложными, нельзя исключать выход Британии из ЕС без соглашения в конце 2020 года, и они правы, но только отчасти.

Достигнутое соглашение о разводе Брексит содержит все возможные уступки от Британии, с помощью которых она могла торговаться с ЕС по лучшим условиям торгового соглашения, ратификация соглашения о разводе Брексит даст все необходимые плюсы ЕС, а торговое соглашение будет в первую очередь важно для экономики Британии.

Выход Британии из ЕС на условиях ВТО (при условии сохранения ВТО, конечно) нанесет огромный удар прежде всего для экономики Британии.

Конечно, заключить торговое соглашение за год будет очень проблематично, ибо переговоры по торговому соглашению ЕС и Канады длились 7 лет.

Но если взять кальку с соглашения ЕС и Канады, внести изменения с учетом нюансов с Британией, то ничего невозможного нет.

Заключение соглашения в течение года возможно лишь при условии «ровного игрового поля» ЕС и Британии, на что Британия не хочет подписываться, ибо тогда Трамп может отказаться от выгодного соглашения между США и Британией, но Джонсон должен осознать альтернативы отсутствия торгового соглашения с ЕС с учетом распада Великобритании в виде, как минимум, отсоединения Шотландии и Северной Ирландии.

Тем более, что результат, полученный партией лейбористов на выборах, говорит о том, что британцы не потерпят отклонения от центристского пути.

2. Трампомания

США и Китай объявили о достижении соглашения «первой фазы», но риторика практически ничем не отличалась от заявления Трампа 2 месяца назад, когда он сообщил о достижении соглашения и «номинальной» необходимости зафиксировать его на бумаге перед подписанием.

На этот раз были представлены те же договоренности без подробностей, без письменного соглашения на составление которого опять «потребуется несколько недель», отличие одно – нивелирован ряд пошлин между США и Китаем, а именно пошлины, введенные в сентябре и запланированные на 15 декабря.

Торговый представитель США заявил, что Китай согласился импортировать дополнительных товаров и услуг США на сумму как минимум 200 млрд долларов в течение следующих двух лет сверх суммы, которую он приобрел в 2017 году, но как едко сказал один эксперт «Китай и США называют разные условия торгового соглашения, правдивость которых мы никогда не узнаем».

Из всей ситуации можно сделать один вывод: Трамп смирился с необходимостью прекращения торговых войн до президентских выборов, что станет позитивным фактором для мировой экономики.

Нижняя палата Конгресса США намерена проголосовать за импичмент Трампу в среду.

Очевидно, что Сенат не поддержит импичмент Трампу, но смысл данной акции не в результате, а в процессе.

Голосование по импичменту станет негативным событием для рынков, следует ожидать сворачивание аппетита к риску на фоне падения доллара.

3. Экономические данные

На предстоящей неделе главными данными США станут PMI промышленности и услуг, инфляция потребительских расходов, ВВП США за 3 квартал в финальном чтении, производственный индекс ФРБ Филадельфии, личные расходы и доходы, отчеты по строительству.

По Еврозоне следует отследить PMI промышленности и услуг за декабрь в первом чтении, инфляцию цен потребителей за ноябрь в финальном чтении.

По Британии внимание будет направлено на заседание ВоЕ в четверг, но изменение политики под руководством Карни исключено, премьер Британии Джонсон в ближайшие недели огласит о назначении нового главы ВоЕ, что окажет сильное влияние на фунт.

Для понимания будущего направления политики ВОЕ необходимо обратить внимание на PMI промышленности и услуг в понедельник, отчет по рынку труда во вторник, отчет по инфляции в среду и розничные продажи в четверг.

Китай порадует большим и важным блоком данных утром понедельника, качество которого задаст тон на аппетит к риску на открытии недели.

— США:

Понедельник: производственный индекс ФРБ Нью-Йорка, PMI промышленности и услуг, индекс рынка жилья NAHB, ТИКСы;

Вторник: закладки новых домов, разрешения на строительство, промышленное производство, вакансии на рынке труда JOLTs;

Четверг: производственный индекс ФРБ Филадельфии, недельные заявки по безработице, продажи жилья на вторичном рынке;

Пятница: ВВП США в 3 квартале, инфляция потребительских расходов, личные расходы и доходы, исследование настроений потребителей по версии Мичигана.

— Еврозона:

Понедельник: PMI промышленности и услуг;

Среда: индекс Германии IFO, инфляция цен потребителей;

Пятница: индекс доверия потребителей.

4. Выступления членов ЦБ

Важных выступлений членов ФРС и Пауэлла лично до конца года не планируется.

ФРС решил, что сделал достаточно для поддержки рынков и девальвации доллара, до января сюрпризов не ожидается.

Глава ЕЦБ Лагард произнесет речь на приеме в честь отставки Керре в среду.

Также в среду пройдет промежуточное заседание ЕЦБ, после которого не исключены утечки инсайдов в СМИ.

------------------------------------------

По ТА…

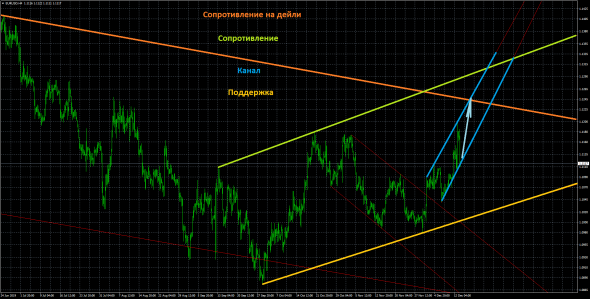

По евродоллару необходим как минимум один перехай с выходом в 1,12ю фигуру, идеальным является начало роста без выхода ниже рамок синего часового канала:

Конечно, если фунтдоллар отправится закрывать гэп перед стабилизацией/возобновлением роста, то падение евродоллара может быть ниже, но альтернативы продолжению роста евродоллара нет, причем не исключено, что последующий рост может быть гораздо выше начала 1,12й фигуры.

------------------------------------------

Рубль

Отчеты по запасам нефти на уходящей неделе не порадовали быков, отчет Baker Hughes сообщил о сохранении количества активных нефтяных вышек на неизменном уровне в 799 штук.

Тем не менее, рост аппетита к риску вследствие торгового перемирия США и Китая, результате выборов в парламент Британии позволил нефти достичь первую цель роста.

Ожидаю, что рост не завершен, Брент достигнет как минимум 66 долларов за баррель, но, не исключено, что сие долгожданное событие будет не по прямой, т.к. события предстоящей недели могут привести к краткосрочному бегству от риска:

ЦБ РФ снизил ставку на 0,25% и не исключил дальнейшее снижение ставки на ближайших заседаниях.

Долларрубль проколол локальную поддержку, но уход от риска на закрытии недели оставил лишь шип ниже неё:

На текущий момент сложно утверждать о том, возобновится ли рост долларрубля с текущих уровней или после ретеста нижней канала, планируемое падение доллара говорит в пользу ретеста низа канала, но санкции против «Северного потока-2» на фоне шоу по импичменту Трампу могут привести к росту с околотекущих уровней.

------------------------------------------

Выводы:

ФА-события уходящей недели стали своеобразным парадом планет, единогласно указывая на разворот индекса доллара на нисходящий тренд.

Вливание огромного количества долларовой ликвидности ФРС в конце года с более ястребиной риторикой ЕЦБ в ожидании ратификации соглашения о разводе Брексит на фоне торгового перемирия будет в пользу сохранения аппетита к риску с падением доллара.

Конечно, многие проблемы останутся.

Наибольшее опасение вызывают торговые отношения ЕС как с США, так и с Китаем, неопределенность по торговому соглашению США и Британии, неизвестность в отношении фискальных стимулов правительства Германии, но эти проблемы будут головной болью для рынков в 2020 году, окончание этого года должно ознаменоваться падением доллара.

На предстоящей неделе будут опубликованы экономические отчеты «первого эшелона» США, Еврозоны, Британии и Канады.

ВоЕ проведет своё первое заседание с пониманием последствий ратификации соглашения по Брексит, но изменений ожидать следует только после назначения нового главы ВоЕ Джонсоном, согласно слухам новой главой ВоЕ станет Шафик, риторика которой окажет сильное влияние на динамику фунта.

Голосование нижней палаты Конгресса США по импичменту Трампу в среду приведет к бегству от риска на фоне падения доллара, но влияние на рынки будет краткосрочным.

Евродоллар, как минимум, достигнет 1,12й фигуры.

На нашем форуме события и их последствия анализируются в режиме реального времени, присоединяйтесь при желании всегда быть в курсе событий нон-стоп.

-------------------------------------------

Моя тактика по евродоллару:

На выходные ушла в лонгах евродоллара от 1,1008.

При изначальном продолжении падения долью лонги.

Открытие шортов ранее 1,12й не планируется.

что думаете по трежерис и по. S&P?

Как бы демократам такая активность в последние недели декабря боком не вышла.