Классическая неудача направленной торговли опционами (продолжение «опционы против фьючерса»)

22 ноября я описал направленную позицию из опционов. smart-lab.ru/blog/576360.php

Тогда я мечтал о росте доллара.

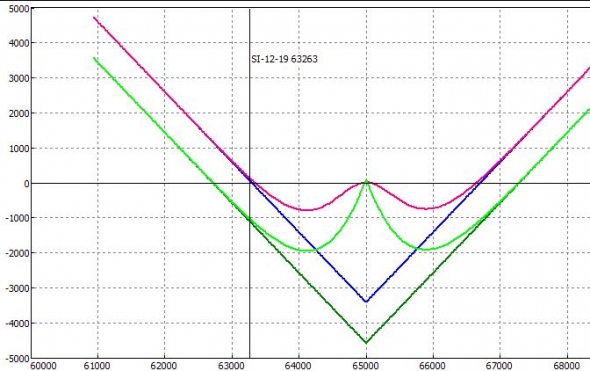

Ожидалось получить прибыль при цене в районе 65000. Но события развивались не так как хотелось:

Пересечение голубых линий – точка создания позиции.

Пересечение красных линий – точка выхода из позиции.

В какой-то момент (2 декабря) цена поднималась до 64500, но волатильность упала и позиция не приносила желаемой прибыли. Ну, и как всегда , теплилась надежда на дальнейший рост. Но потом пошло как-то всё не так.

Что делать в таких случаях? Основная идея позиции в том, что мы временной распад дальних опционов компенсируем продажей ближних опционов. Действуем по инструкции:

если к экспирации ближних опционов цель будет не выполнена, то мы можем продать опционы с исполнением 5 декабря, а потом 12 декабря. И наш возможный убыток уменьшится на премии проданных опционов. При этом купленные опционы будут иметь потенциал прибыли до 19 декабря.

ПО жизни так и получилось. Пришлось продавать следующие недельки и ждать лучших условий для закрытия позиции.

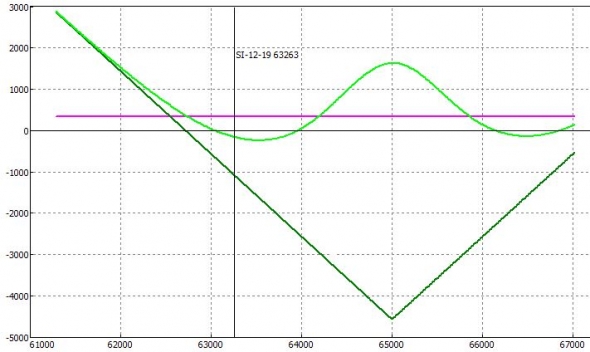

В результате, к 12 декабря произошло изменение позиции

Зеленым исходная позиция к 12 декабря

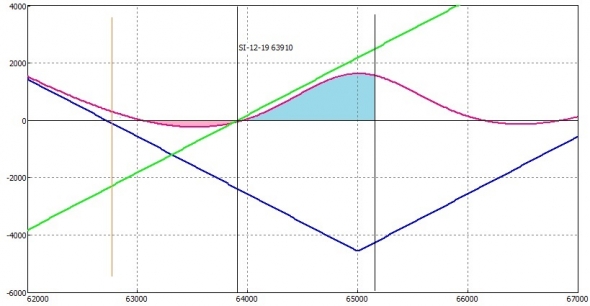

После 2 декабря, цена БА продолжала упорно падать, и это привело к тому, что моя позиция вышла из минуса. Я не стал дальше испытывать судьбу и сначала откупил фьючерсы, а потом закрыл остаток позиции.

Графически результат выглядит так:

Полученная прибыль 340 рублей на пропорцию 14:10:2 (14 купленных коллов: 10 проданных коллов: 2 проданных фьючерса)

Самое главное преимущество такой позиции, что грубая ошибка в прогнозировании движения БА не приводит к большим убыткам, и даже иногда заканчивается профитом.

Вообще, у меня в планах (при получении убытка) было показать разницу между убытком от фьючерса и от опционной позиции. Но такие позиции заканчиваются убытком только в 30% случаях, поскольку за достаточно продолжительный период времени (в нашем случае 20 дней), обычно позицию выносит на профит в ту или иную сторону.

может все по другому то все вышло ?

вы пишите., Не сомневаетесь, точно ?

Самое главное преимущество такой позиции, что грубая ошибка в прогнозировании движения БА не приводит к большим убыткам, и даже иногда заканчивается профитом

Не до конца понятны разноцветные линии к 12 декабря.

А к первоначальной позиции вот какой вопрос. При резком росте БА (до 66000 например) позиция опять в минус? Это не убивает весь смысл? Доллар (к рублю) как известно, растет резко а падает медленно…

Если отнести изменчивость семидневок на квартал, получилось бы 4% х 4 х 3 = 48%.

До 14 г. торговал на МОЕХ опционами и бросил т.к. ликвидность, и так небольшая, упала ниже плинтуса — позицию набрать (а она набирается сутками) стало вообще нереально.

Как вы набираете позицию с такой низкой ликвидностью опционов? Не понимаю.