30 ноября 2019, 22:37

Смертельная просадка

Читайте на SMART-LAB:

Софтлайн полностью погасил пятый выпуск облигаций

Друзья, рады сообщить, что сегодня мы полностью погасили выпуск облигаций серии 002Р-01 на сумму 6 млрд рублей. Все обязательства перед держателями облигаций SOFL выполнены в полном объеме и в...

20.02.2026

Самолет лидер по объему ввода жилья в МО

Друзья, привет! Продолжаем делиться своими результатами. 🚀 По данным Главстройнадзора МО , мы стали лидером по объемам ввода жилья в Подмосковье в 2025 году! Всего за год в Московской...

20.02.2026

Х5 – самая информационно прозрачная компания 2025 года

X5 стала победителем премии «Интерфакса» «За активную корпоративную политику в сфере раскрытия информации». Премией отмечаются компании, добившиеся наибольших успехов в оперативном и полном...

20.02.2026

Россети Ленэнерго. Отчет об исполнении инвестпрограммы за Q4 2025г. Опасения оправдались - обесценение съело прибыль

Компания Россети Ленэнерго опубликовала отчет об исполнении инвестпрограммы за Q4 2025г., где показаны финансовые показатели компании по РСБУ в 4 квартале (ну и понятно за целый год):...

20.02.2026

О чём думать будем? Трейдеру надо меньше думать — больше считать.

1. Сделки рождаются в мозге

2. В мозге живут и работают нейроны.

3. На работу нейронов нужно время.

4. Если времени мало, то нейроны придумывают херню

5. Если дать им больше времени, то могут придумать что-то стоящее

Но лучше уж думать о моей книге и моих курсах, и переживать о моих результатах на ЛЧИ, чем о своих сделках — это серьезно. Я чуть выше уже про это сказал — не надо принимать решения о сделках, надо принимать решение о торговой системе.

А тем, у кого есть мозги, и страх сильнее жадности — они и сами раньше останавливаются. И уж точно не нафсюкатлетят — у таких и минус 20% просто не образуется.

Об этом, кстати, парагаф, сами знаете где — называется «Рискуем ли, не рискуя?»

Похоже, мне надо не управление капиталом глубже изучать, а «Гарри Поттера» читать. Там же вроде бы какая-то школа магии была… Не?

smart-lab.ru/blog/447098.php

но...

у дисциплинированного и неторопливого трейдера, как правило, не бывает критичных просадок)

Это при условии, что если не снимать их с торгов, дисциплинированно и неторопливо подолжать торговать....

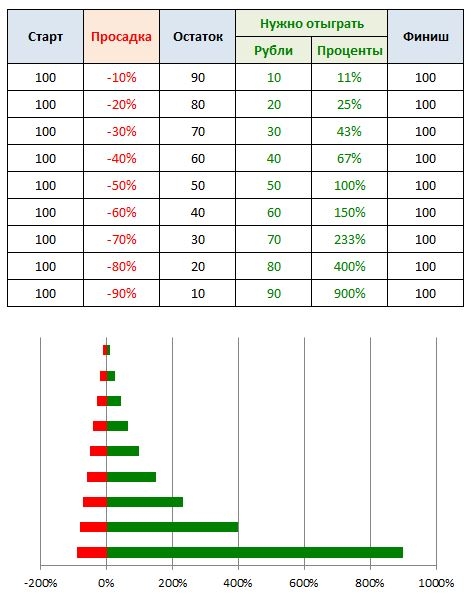

Нижняя часть графика показывает убыток, а верхняя – прибыль, которую нужно получить для возврата просто на уровень безубыточности. Как видите, это экспоненциальная кривая.

То есть получается, что когда ты уходишь в просадку, то для того, чтобы вернуться в безубыток, надо зарабатывать по экспоненте все больше и больше…

Однако для трейдера, особенно для системного, есть пара обнадеживающих нюансов. Первый из них состоит вот в чем:

чтобы получить просадку по счету в 50 %, можно, как вариант, купить по 100 и дождаться 50; и чтобы вернуться в исходную точку, можно купить по 50 и дождаться 100. И то и другое – примерно одинаково по своей вероятности и затрачиваемым ресурсам: средств, нервов, времени.

А второй нюанс прорисовывается, если рассмотреть иной вариант:

чтобы на счете осталось 47,83 % базовой денежки, нужно получить семь подряд убыточных сделок, в каждой из которых иметь просадку 10 % от имеющегося перед сделкой депозита. Т. е. 1*0,9*0,9*0,9*0,9*0,9*0,9*0,9 = 0,4783. Но, что замечательно: для того, чтобы из оставшихся 47,83 % вернуться к стартовым 100 %, нужны практически те же самые семь успешных трейдов, если в каждом из них наращивать депозит на те же самые 10 %! Ну ладно – восемь. То есть 0,4783*1,1*1,1*1,1*1,1*1,1*1,1*1,1*1,1 = 1,0253. Бинго! Семь или восемь при таком «камбэке»[1] – не принципиально.

Аналогично при любой другой глубине просадок – если удалось глубоко просесть, то нужно не больше, а столько же правильных действий, чтобы из просадки выйти.

Конечно, убыточные сделки и их число у нас в реальном трейдинге не нарезаются такими равными кусками и равными интервалами. Так же, как и прибыльные. Но здесь важна логика, арифметика и динамика этого процесса. И даже геометрия: угол отражения вполне может быть равен углу падения. То есть скорость восстановления может быть равна скорости просадки.

-------------------К чему это я? К тому, что не все так печально и страшно, если уже просадка наступила – ситуацию можно выправить; надо не грустить, не паниковать, не тильтовать или впадать в ступор. Все поправимо! (Сами знаете откуда, М.2019, С.37.)

[1] Comeback (англ.) – ситуация в футболе, когда проигрывающая, как правило, два или более мячей команда ломает ход игры и сравнивает счет или даже выходит вперед.

любопытное свойство просадок — их меньше, они не глубокие когда правильность решения выше (математическое ожидание от решения) и совсем не обязательно количество действий, в тоже время, верен стартовый пост — необоснованный рост количество действий(сделок) может служить признаком потери плана

такую инфу нужно в школе проходить всем

некоторым стоит добавить этого рода картинки на рабочий стол

тема входит в раздел теории капитала, верных правил, которыми можно пользоваться вне-зависимости-ни-от-чего несколько, есть теоритическая величина обьема капитала на сделку для наискорейшего прироста

[1] мировоззрение динамичная система, а теория, на основе чего принимаются решения в изолированной среде, например, рынке ценных бумаг, — должна опираться на фундаментальные свойства этой среды

Просадка — не убыток, это только факт движения цены. Убыток возникает, когда закрываещь позицию, которая «просела». Если вошел в позицию ответственно, то сиди и не дергайся. Жди, пока цена вернется… Тогда 20% остаются теми же 20 %.

Но если строить систему, то вот здесь наглядно видно, что уже после ~10% вертикальное падение начинается (а значит фактор восстановления сильно ухудшится при прочих равных).

Так что правило как часть системы — 10% для высоковероятной серии неудач.

если же вы торгуете заранее определенным обьемом лотов/контрактов то Вам это не грозит

Конечно, имея в виду, какова маржинальность этой котлеты.

Одно дело когда котлета — это плечо 8:1, а другое, когда 0,1:1.

это из личного опыта((

Отлично и наглядно, спасибо.

я из книжки когда-то сканил:

Проседание худший враг трейдера.

ванюта, похоже, с математикой не дружил))

Значит, в логике автора крутой изъян.

Просадка инвестора не является следствием его действий. Просадка спекуля — целиком рукотворное явление.

Понимаете?

Выиграл 100%, и теперь достаточно просрать 50%, чтобы вернуться на старт.

а если вспомнить американского лося, пойманного мной в лонгах на обвале доткомов в 2000 году, то ваще пипец… но тогда я был еще совсем младенцем… или даже нет… еще меньше… сперматозоидом в трейдинге))