Небольшой дайджест важных событий на мировых финансовых рынках

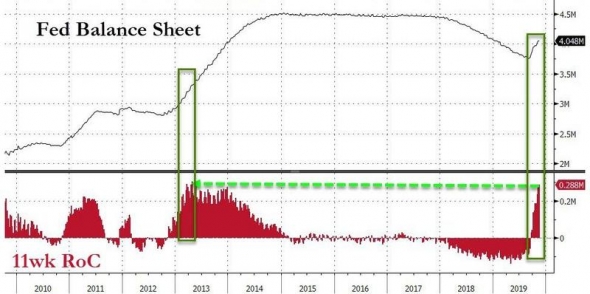

Немного рассуждений относительно последних событий на мировых финансовых рынках. Прежде всего стоит отметить впечатляющий темп роста баланса ФРС. Последний раз мы видели подобное в далеком 2013 году:

(Темп увеличения баланса ФРС на максимальных значениях с 2013 года)

На ZeroHedge также провели небольшое расследование и выяснили, что Фед де-факто начал напрямую монетизировать гос.долг США. При этом формальности соблюдаются, так как процесс происходит через посредника в лице одного из прайм-дилеров (крупнейшие частные банки в Штатах). Это не имеет особого значения, однако может служить одной из примет текущего времени (и новой финансовой реальности).

Промышленное производство в США пока не отреагировало на новый раунд QE, экономика продолжает замедляться:

(Промышленное производство в США замедляется на протяжении всего года (синяя линия отражает годовое изменение)

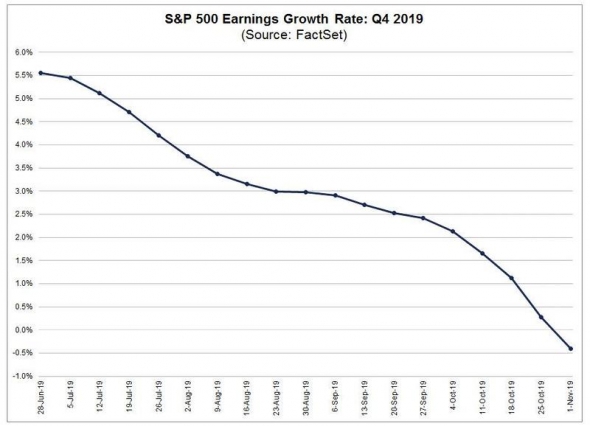

Это же касается и динамики роста прибылей компаний из S&P 500 — мы уже находимся в отрицательной зоне, что является достаточно тревожным сигналом:

(Рост прибылей компаний из S&P 500 сменился падением на 0,5%)

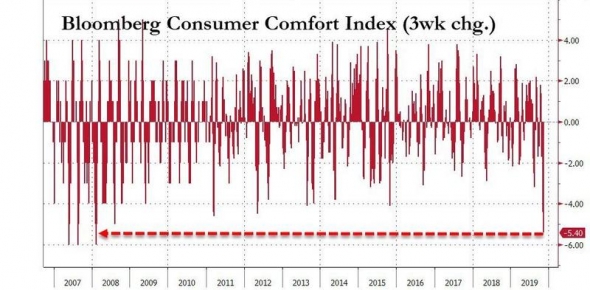

QE не оказал значительного влияния и на настроения рядовых граждан — индекс потребительского комфорта от Bloomberg за прошедшие три недели снизился сразу на 5,4 пункта. Последний раз такое падение наблюдалось на пике финансового кризиса в 2008 году:

(Индекс потребительского комфорта от Bloomberg продемонстрировал рекордное падение за последние 10 лет)

А вот фондовый рынок в Штатах влияние QE почувствовал, особенно высокотехнологические компании. Например капитализация Apple уже превысила капитализацию всего энергетического сектора США. И это тоже примета времени…

(Капитализация Apple (зеленая линия) превысила капитализацию всего энергетического сектора в США (красная линия)

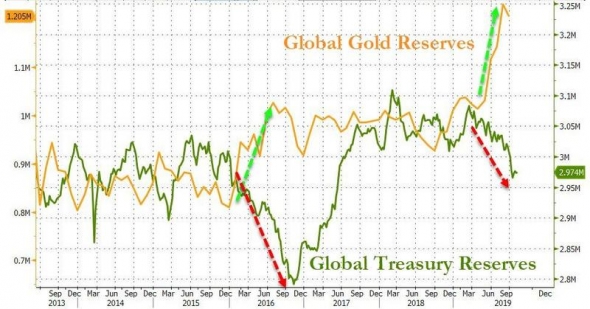

Так же как и рост доли золота в резервах ЦБ по всему миру. Вместе с сокращением доли трежерис, разумеется:

(Доля золота в резервах ЦБ по всему миру (желтая линия) уверенно растет с начала года)

Таким образом, действия ФРС пока не смогли переломить негативные тренды в экономике Штатов. Это создает предпосылки для масштабной коррекции рынков (к чему некоторые уже начали готовиться), после которой можно будет запустить печатный станок на полную мощь. При этом сокращение глобального влияния США (и постепенный отказ от доллара как резервной валюты) может толкать страну на путь опасных военных авантюр с целью поддержки своего авторитета…

_____

мой блог/яндекс-дзен