08 ноября 2019, 12:12

Алроса - чистая прибыль по МСФО за 9 месяцев сократилась на 38%

АЛРОСА сообщает о финансовых результатах за 3 квартал 2019 г. в соответствии с международными стандартами финансовой отчетности.

Прогноз на 2019 г.:

релиз

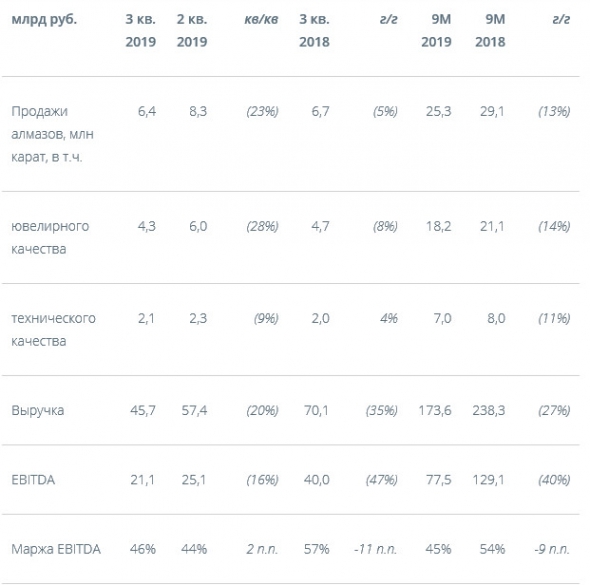

- Выручка за 3 кв. снизиласьна 20% кв/кв, до 46 млрд руб. на фоне снижения объемов продаж (-23% кв/кв), что частично было компенсировано ростом средних цен реализации. Снижение выручки на 35% г/г связано с сокращением объемов продаж (‑5% г/г) и ростом доли мелкоразмерных камней.

- Показатель EBITDA за 3 кв. составил 21 млрд руб., снизившись на 16% кв/кв (-47% г/г) на фоне снижения выручки.

- Рентабельность по EBITDA за 3 кв. увеличилась на 2 п.п. кв/кв и составила 46% (-11% п.п. г/г).

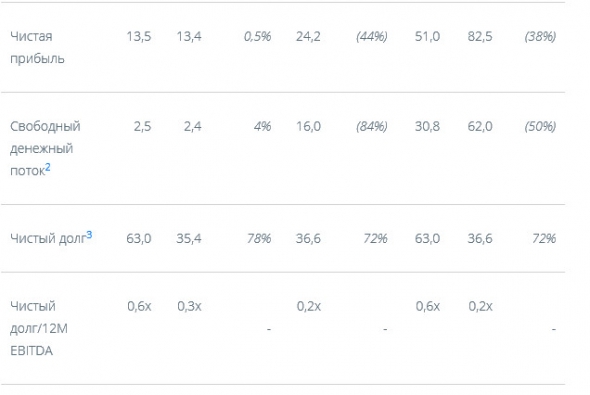

- Свободный денежный поток за 3 кв.вырос на 4% кв/квдо 2,5 млрд руб. на фоне роста операционного денежного потока при незначительном увеличении инвестиций (+2% кв/кв).

- Чистая прибыль за 3 кв. составила 13 млрд руб., без изменений кв/кв, в том числе за счет признания прочего дохода (освобождение от обязательств по гарантии перед банком в сумме 1,5 млрд руб.). Снижение на 44% г/г обусловлено снижением выручки и рентабельности по EBITDA (‑11 п.п. г/г).

- Чистый долг/12М EBITDAна конец 3 кв. 2019 г. вырос до 0,6х (2 кв. 2019 г. – 0,3х).

Прогноз на 2019 г.:

- уровень производства – 38,5 млн карат;

- объем продаж – 32-33 млн карат;

- инвестиции – 23,0 млрд руб.

релиз

0 Комментариев

Читайте на SMART-LAB:

Кто покупает золото и когда оно закончится в недрах Земли

Доля промышленности в совокупном спросе на золото всего 6% — в этом его основное отличие от других сырьевых товаров. Большая часть остального спроса так или иначе связана с сохранением капитала....

18:44

📅 Как начался новый инвестиционный год

В январе наши клиенты перекладывали часть средств в облигации — это говорит о сохранении консервативного тренда и желании получать фиксированные прибыли на долгосрочном горизонте. Среди...

18:18

🌍 Техподдержка мирового уровня от SOFL: большой проект для «Лаборатории Касперского»

Друзья, в этом посте делимся подробностями по крупному сервисному проекту с международной ИБ-компанией. Аутсорсинг центр «Софтлайн Коннект» (входит в Группу Софтлайн) обеспечивает техподдержку...

17:26

РУСАГРО: выкупить акции и спасти Мошковича - могут ли акции вырасти на 100% от текущих ценах, подробный разбор

Начинаем покрытие компании РУСАГРО этим постом, надеюсь удастся под микроскопом разглядеть инвестиционную привлекательность или хотя бы сделать пост полезным/интересным. Пост будет длинным,...

15:08