Полюс: Финансовые результаты за III кв. 2019 г. по МСФО

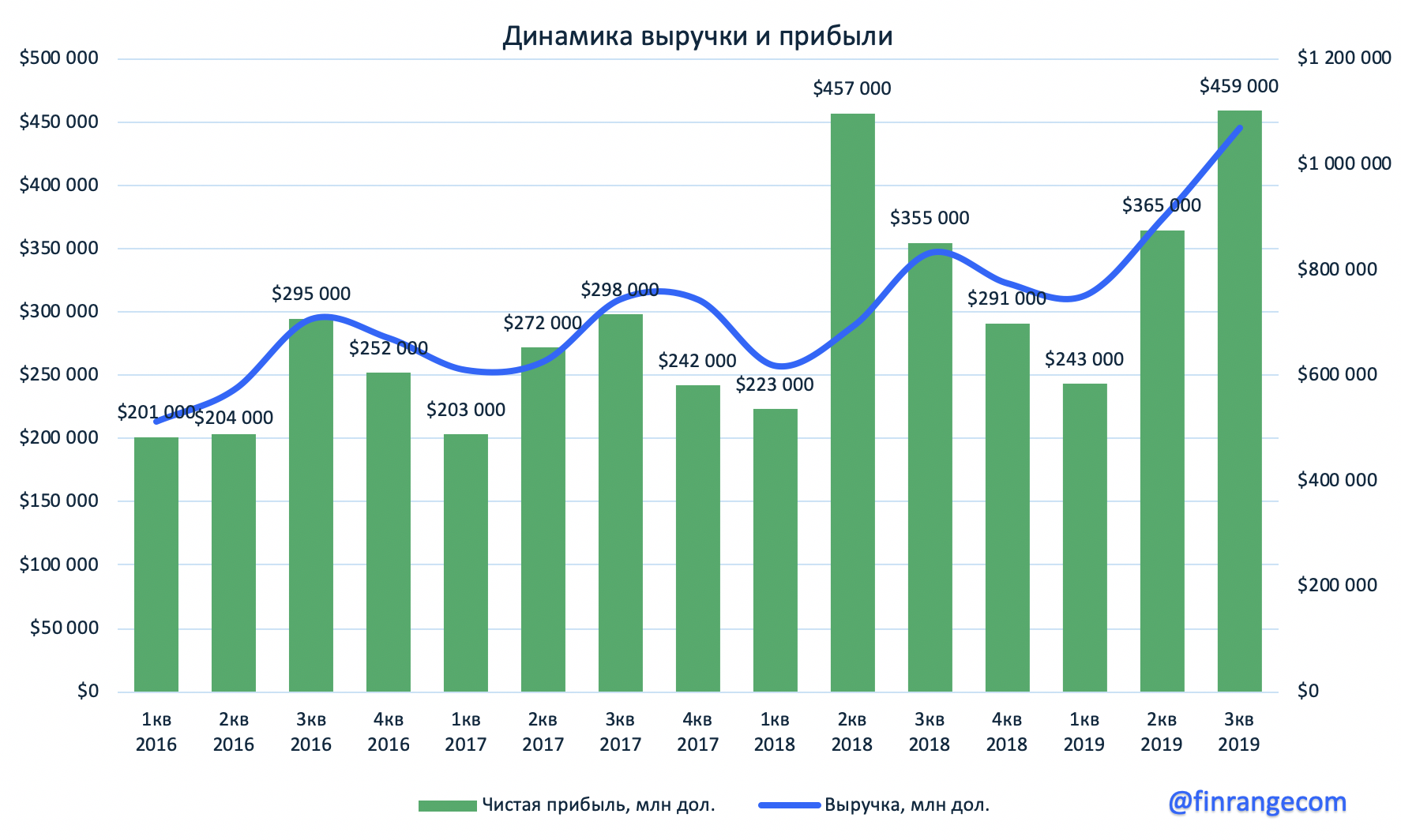

Выручка золотодобытчика увеличилась на 29% по сравнению с аналогичным периодом прошлого года – до $1 070 млн, операционная прибыль достигла $590 млн, что 33% больше показателя прошлого года. Чистая прибыль Полюса за июнь — сентябрь выросла на 29% – до $459 млн.

Сильные финансовые показатели обусловлены ростом цен на золото и сезонным увеличением выпуска аффинированного золота на россыпных месторождениях и ростом производства золота на Куранахе, Наталке и Вернинском.

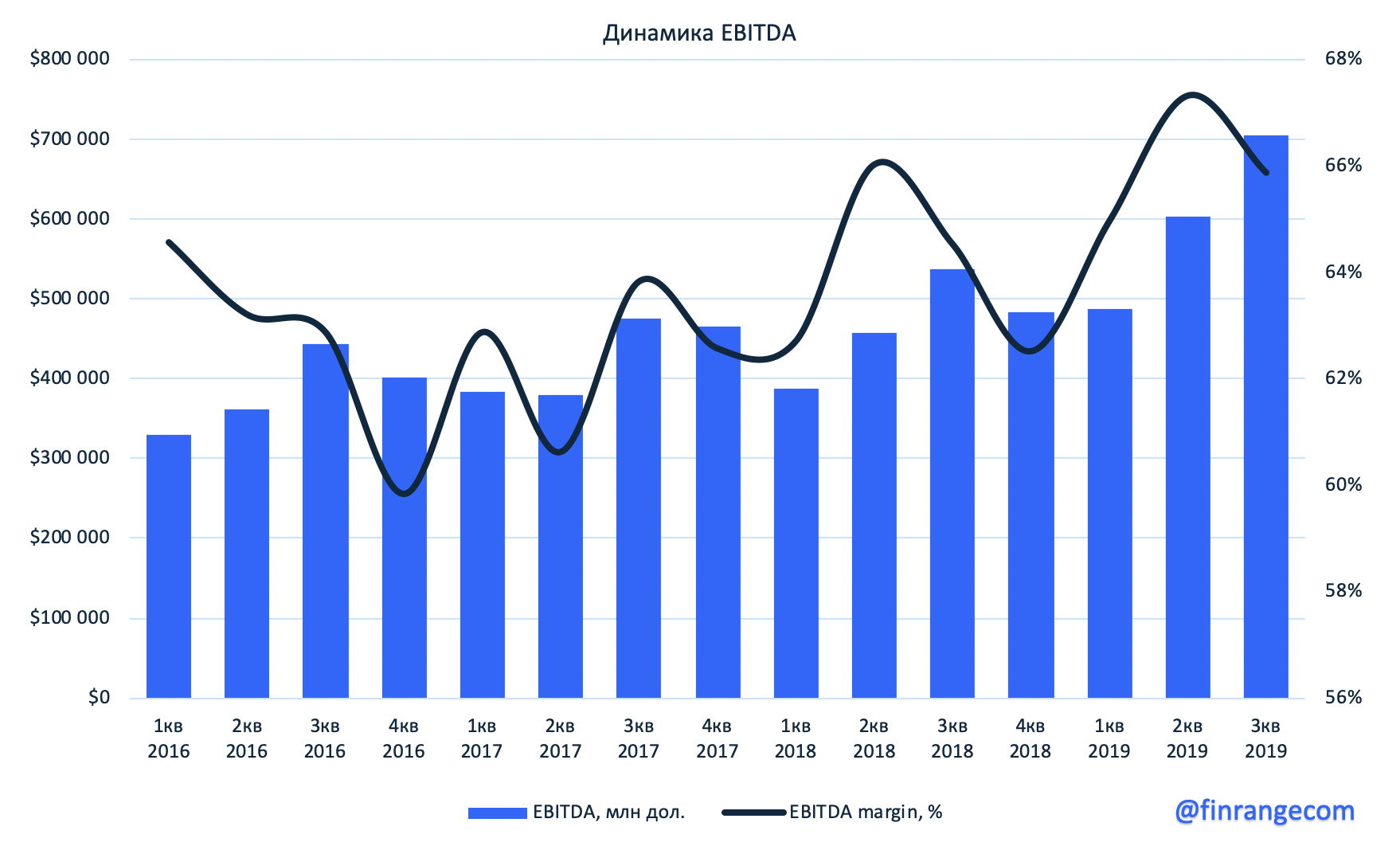

Показатель EBITDA вырос с $537 млн до $705 млн, что в свою очередь связано с ростом цены на золото и объема реализации. Рентабельность по EBITDA составила 66%. Чистый долг золотодобытчика увеличился на 10% и на отчетную дату составил $3317 млн. Показатель Net debt/EBITDA снизился до 1,5x за счёт увеличения операционной прибыли.

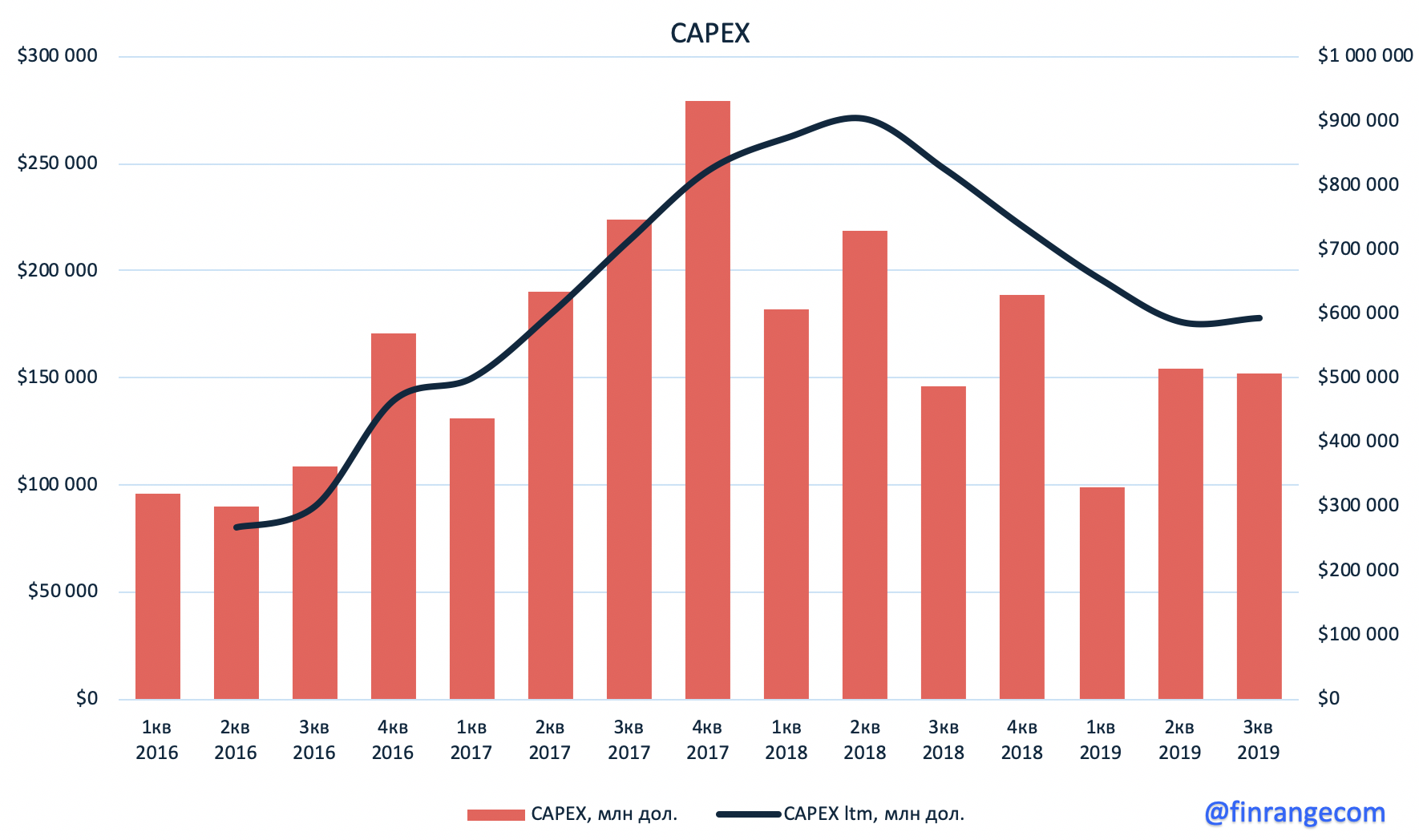

Капитальные затраты Группы в III кв. увеличились на 8% — до $157 млн. Полюс продолжает инвестировать в свои активы на месторождениях: Наталке, Олимпиаде, Благодатном, Вернинском, Куранахе, Россыпях и Сухом Логу для повышения уровня извлечения и увеличения производительности Золотоизвлекательной Фабрики (ЗИФ).

Полюс понизил прогноз на 2019 г. по инвестированию в свои активы до $650-700 млн., вместо $725 млн, что предполагалось ранее. Это связано с переносом капитальных затрат с текущего года на 2020 г. В частности, на следующий год перенесены буровые работы в Сухом Логу.

Полюс отчитался о сильных финансовых результатах, что было в рамках наших ожиданий, исходя из операционных показателей. Компания продолжает инвестировать в собственные активы, что позволяет ей увеличивать производственные результаты несмотря на укрепление рубля на на фоне роста цен на золото. Таким, образом, наше мнение остается прежним, инвестиции в данную компанию целесообразны после коррекции акций Полюса.

Присоединяйтесь к Finrange.com и получайте новые идеи и альтернативный взгляд на инвестиции.

Telegram — @finrangecom

VKontakte — @finrangecom

Instagram — @finrangecom