Крупные игроки vs частный трейдер. Как выиграть в неравной борьбе

Трейдинг – это игра с нулевым результатом. Что это значит? Это значит, что тут нет добавочной стоимости и растущего рынка сбыта для получения прибыли, как в классическом бизнесе. Если максимально упростить весть процесс, то можно представить ограниченную группу людей, которые сложили свои деньги вместе и в дальнейшем делят эту сумму между собой. Возможности заработать, коме как забрать чужие деньги себе, в трейдинге нет.

Благотворительности в этом бизнесе тоже нет, каждый приходит на рынок с целью получить прибыль, т.е. забрать себе чьи-то деньги. И не трудно догадаться, что конкуренция максимально высокая, где каждый пытается усилить свои конкурентные преимущества любыми доступными способами.

На протяжении всей своей карьеры трейдера, я постоянно думаю о новых методах, которыми можно обыграть рынок. И чтобы понять, какими способами это можно сделать, нужно понять, какие преимущества у тебя есть. Предлагаю сравнить возможности частного трейдера с крупным капиталом, и понять, что мы можем им противопоставить и можем ли вообще. Ниже несколько примеров:

Информационная асимметрия. Такие мастодонты как Баффет, Сорос, Роджерс и иже с ними, сделали свои миллиарды еще в 70-80-ых годах за счет большей осведомленности, чем остальные участники рынка. До появления интернета, приходилось в каждой стране иметь людей, которые могли передать важную информацию максимально оперативно. Теперь же, с развитием технологий, каждый из нас, бесплатно, получает информацию значительно быстрее, чем в те времена. Выросла скорость, но сама асимметрия никуда не делась. Какие-то часы и даже минуты, позволяют получить дополнительное преимущество на рынке крупным капиталам и заработать на этом. У частных трейдеров нет возможности конкурировать в этом аспекте, поэтому тут мы в чистую проигрываем крупным игрокам.

Инсайд. Его можно отнести к предыдущему пункту, но все-таки тут есть особенность. Если в предыдущим пункте асимметрия постепенно стирается, то инсайд как был, так и остается привилегией избранных. Возможность получить важную для рынка информацию, которая приведет к значительным изменениям в ценах, дает неоспоримое преимущество, которое частному трейдеру нечем крыть.

Размер капитала. С точки зрения размера, большой капитал дает как преимущества, так и имеет недостатки. Главным недостатком большого капитала на рынке, является ликвидность. Если частный трейдер имеет моментальную ликвидность практически на каждом инструменте, то крупный капитал ее лишен. Большие позиции приходится хеджировать, а любой хедж имеет стоимость, которую приходится платить. Ребалансировка также занимает время, что является еще одним недостатком. Но преимущества огромны. Большой капитал позволяет закладывать расходы, которые недоступны частным трейдерам. Это наиболее быстрое получение информации, это качественная аналитика (как возможность содержать штат, так и покупка сторонней), это более быстрое исполнение заявок, это дорогостоящее программное обеспечение, и многие другие «плюшки», что сильно упрощают жизнь и дают огромное преимущество в рынке.

Возможность манипулирования. Способов манипулирования существует всего два:

- Манипуляции ценой: слом уровней, формирование ложных паттернов

- Информационная манипуляция: создание и раскручивание инфоповода

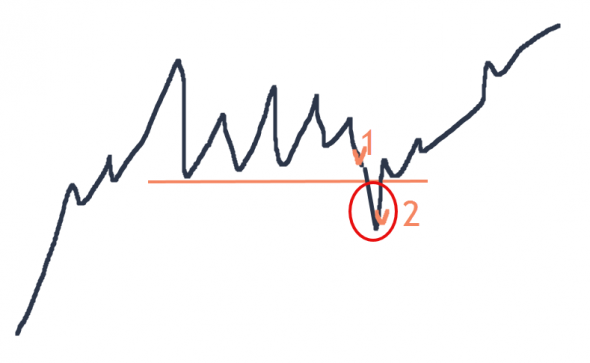

У обоих этих способов одна цель – ввести в заблуждение рыночных игроков, для того, чтобы они открывали нужные манипулятору сделки. Приведу несколько примеров. Самый простой пример, когда цена сформировала ценовой уровень, есть понятный тренд и многие участники используют этот уровень для защиты своих позиций. В такой ситуации манипулятору выгодно двинуть цену за этот ценовой уровень, для того, чтобы получить дополнительную ликвидность по более привлекательным ценам. На рисунке ниже в точке 1 манипулятор продает большой рыночный объем для того, чтобы двинуть цену вниз. После пробоя уровня срабатывают стопы и плюс присоединяется те, кто открывает сделки на пробой уровня, т.е. в сумме набирается не малый объем на продажу. Этот объем в точке 2 и скупает манипулятор, получая максимально выгодную рыночную цену.

Создание инфоповода выражено в акцентировании СМИ на определенных событиях, например, усиление рисков, создание паники, тем самым стимулируя продажи широкой публикой, которые скупают более профессиональные игроки. Либо наоборот, когда по всем каналам трубят о рекордном росте определенного инструмента, например, фондовых рынков или валютной пары, в этот момент публика рвется побыстрее скупить раскручиваемый инструмент, что позволяет акулам трейдинга более комфортно выйти из позиций, получив нужную ликвидность.

Сухой остаток

Что мы имеем в итоге? Очевидно, частный трейдер и инвестор проигрывает практически по всем пунктам. Что и говорить, ведь все знают цифру 95% проигрывающих трейдеров (хотя я думаю этот показатель более 99%), которые не могут получить конкурентное преимущество в рынке. Для этих людей трейдинг лишь разочарование, боль и потерянные деньги.

Но если бы все было так плохо, эту статью я бы не писал) На самом деле существуют моменты в рынке, где частный трейдер может получить конкурентное преимущество, которое позволит получать регулярную прибыль на рынке. Это те моменты и ситуации, где риски сведены к минимуму (не путать с короткими стопами).

Главная задача трейдера и инвестора – это нивелирование рисков. Принять на себя риск может любой, просто открыв позицию. Но само по себе принятие риска не приводит к получению прибыли.

К прибыли приводит устранение рисков.

В понедельник в 20.00МСК у себя на youtube канале проведу on-line трансляцию, где разберу несколько важных аспектов этой темы. А именно, как с помощью синтеза технического и фундаментального анализа можно снижать риски позиций на финансовых рынках. Подписывайтесь, чтобы не пропустить: https://www.youtube.com/channel/UCsXVKcMuBWUrIFbgcA87nZg?view_as=public

О'Грин27 сентября 2019, 20:18Кто мешает так же делать? Мне — никто, я и сегодня так делал в 15.40+1

О'Грин27 сентября 2019, 20:18Кто мешает так же делать? Мне — никто, я и сегодня так делал в 15.40+1 svanchik27 сентября 2019, 21:20полная ерунда про точку2 ))она становится точкой лишь по исходу движения и время)) а значит в момент нахождения там-мало кто ее воспринимает как точку 2…0

svanchik27 сентября 2019, 21:20полная ерунда про точку2 ))она становится точкой лишь по исходу движения и время)) а значит в момент нахождения там-мало кто ее воспринимает как точку 2…0