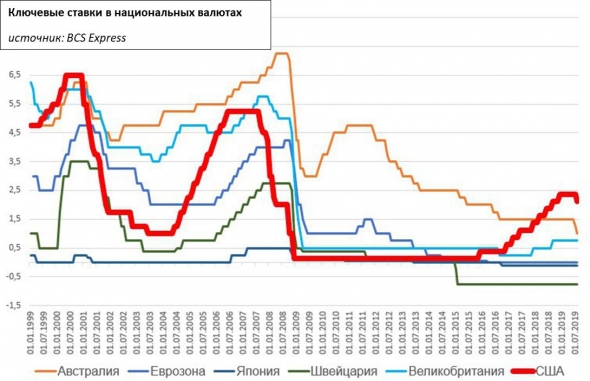

Ключевые ставки мира. Исторический момент

Наглядная иллюстрация исторического момента на рынках капитала. После возвращения американского регулятора к политике низких ставок мир или уже находится на минимуме стоимости денег, или почти достиг минимума.

Безусловно, дешевая денежная ликвидность поддерживает или заставляет расти фондовые активы. Правда, как уже сообщалось (https://t.me/probonds/2541), слабо воздействует на реальную экономику.

И вот еще пара наблюдений. Япония. Страна десятилетиями живет в парадигме околонулевых ставок и гигантского госдолга. Все это следствие до конца не разрешенных проблем фондовой дороговизны 80-х годов. Японский фондовый бенчмарк NIKKEI225 за последние 30 лет, фактически, не вырос. А состояние ставок и долга (2,2 размера ВВП) говорит, что следующий мировой финансовый кризис грозит стать для страны фатальным.

Вернемся в западный мир. Во-первых, снижение ключевых ставок не спасает от фондовых обвалов. ФРС начала снижение ставки при первых проявлениях ипотечного кризиса в начале 2007 года. Биржевые крушения прошли во второй половине 2008-го. Когда ставка уже была снижена с 5,25% до 1,75%, на 3,5%. ФРС бежала за рынком, но не была способна опередить или развернуть его динамику.

Во-вторых, глобальный фондовый обвал 11-летней давности начинался в период относительно высоких денежных ставок. Их снижение было призвано как-то купировать масштаб падения. И оно падения не сдержало. Но помогло экономикам и финансовым системам оперативно стабилизироваться в 2009-10 года. Когда мы столкнемся с очередным фондовым перегревом, а мы с ним обязательно столкнемся, таких инструментов как удешевление денег или пополнение собственных балансов у центральных банков почти и полностью не останется. А это, видимо, изменит привычную V-образную форму финансового кризиса (шоковый кризис и быстрое восстановление) на L-образную.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ruyoutu.be/CcHpmHhhg3o

тут что вперед — яйцо или курица.

Япония вполне может стать следующим катализатором мирового кризиса.

Здесь вопрос в другом — хватит ли скорости ФРС, чтобы побороть голод ликвидности у инвесторов. Мы ожидаем только в этом квартпле 600 млрд долларов потребности в ликвидности (финансирование госдолга и переход на новую пенсионную систему). Здесь, как мне кажется, и ключ к пониманию, удержит ли ФРС откачку такой огромной суммы.

И торговать акции в такой токсичной среде становится все сложнее и сложнее. Я сместил фокус на бонды и валюту. там мы можем опять лжидать больших свингов.

Собственно, это прекрасно видно по нашему рынку.Покупать ОФЗ в 5-7% минус трёшка хэджа по валюте, становится всё менее интересней.Ещё, наверно, можно строить пирамидки по долгу, но, думаю, сейчас это уже край риска.

А что за L-образный сценарий, объясните, пожалуйста, незнайке) Медленное сползание, стагнация и резкий рост?