Что делать, если инвестор ждет взрывное движение нефти в любом направлении?

Я уже третий день думаю, как можно подойти к ситуации вокруг нефти. Смущает следующее:

1. Нет точной информации, что произошло, что повреждено и как долго это чинить. Вероятно сегодня на конференции министра энергии в 20 часов по москве что-то прояснится, но не думаю, что Саудиты дадут точную информацию.

2. Не понятно, как будут использоваться резервы в мире, кто их будет использовать в каком количестве и как они будут потом наполняться.

3. Высокий геополитический риск. Проще говоря может развязаться военный конфликт, причем непонятно кто будет нападать, а кто обороняться.

Все это помещает трейдера и инвестора в пространство высокой неопределенности. Эффективно принимать решения очень сложно, так как много неизвестных, влияющих на конечный баланс спроса и предложения.

Все эти размышления подвели меня к одному простому вопросу: а останется ли текущая цена на данном уровне надолго. Будет ли она на этом же уровне через три или шесть месяцев?

Учитывая такую неопределенность, вероятнее всего, что волатильность все-таким уведет цену в любом направление. А принимая во внимание третий фактор, есть потенциал взрывного роста цены.

И здесь я задумался, если такой инструмент, позволяющий выполнить три условия:

1. Цена вероятно не останется в текущем 10-15% диапазоне на заданном интервале времени

2. Заработать, если цена резко уйдет вверх

3. Не потерять, если цена резко уйдет вниз

И идеальным инструментом является Ratio Spread, а именно бычий пропорциональный спред. Он:

· Трендовый (в нашем примере лонг)

· Неограничен по доходу

· Ограничен по риску

· Прост в исполнении

Для его использования очень важно, что вы ожидаете именно сильное, взрывное движение. Если нет, то просто покупка коллов будет лучше.

Работает он так: вы покупаете колл на центральном страйке или невденьгах и продаете кратно меньше коллов в деньгах. Идея в том, что

· если движение резко пойдет вверх, то

§ ваши купленные коллы будут зарабатывать,

§ проданные терять в деньгах, но суммарно меньше, чем зарабатывают купленные

§ в итоге будет плюс.

· если движение резко пойдет вниз, то

§ ваши купленные коллы потеряют всю премию

§ проданные станут невденьгах и вся премия зачислится вам

§ в итоге финансовый результат будет в районе нуля или будет маленький плюс.

· если движения не будет или цена на экспирации вернется назад, то

§ ваши купленные коллы потеряют всю премию

§ проданные останутся вденьгах и премия не зачислится

§ в итоге будет максимальный убыток, который примерно равен премии купленных опционов.

Давайте рассмотрим на примере опционы на WTI на СМЕ.

Идея следующая: через 90 дней нефть не будет находиться в ценовом коридоре 10% и у нас бычий взгляд на нее, но при этом мы понимаем, что возможен обвал.

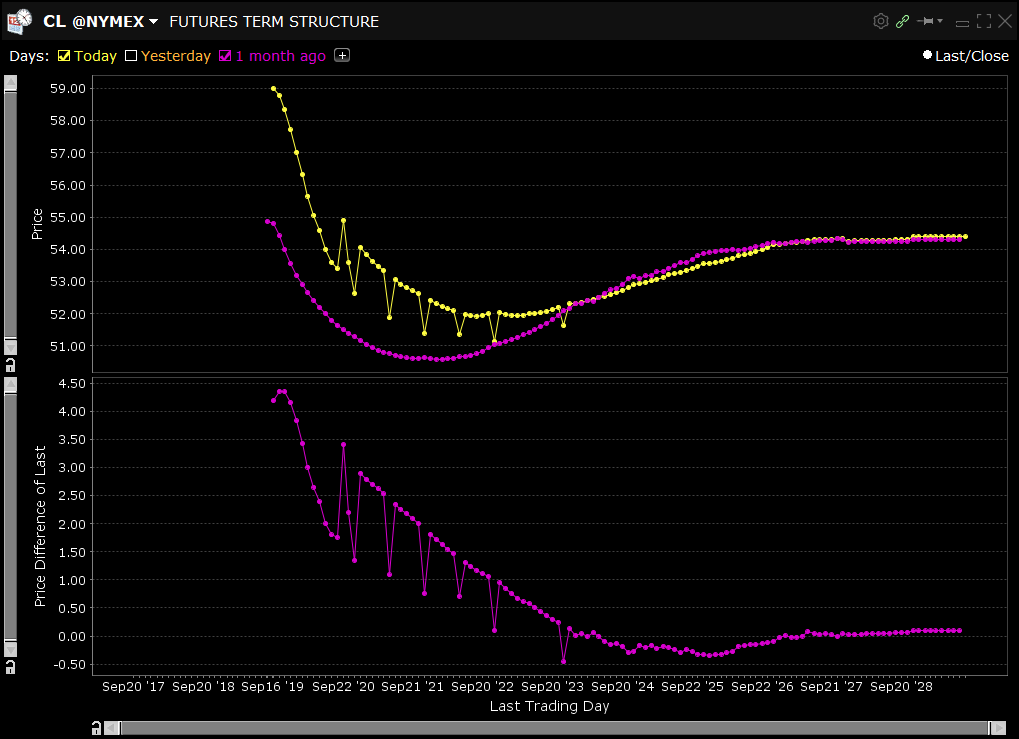

Нефть WTI находится в контанго.

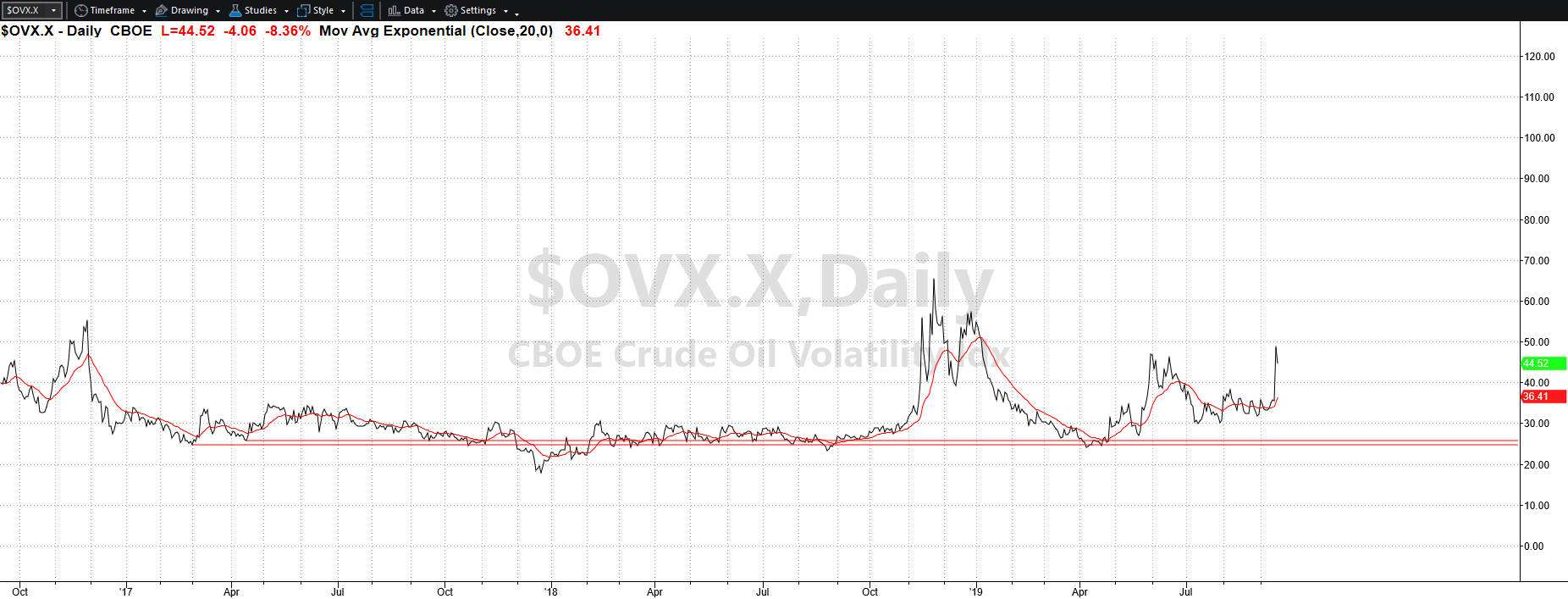

Волатильность нефти годовом максимуме.

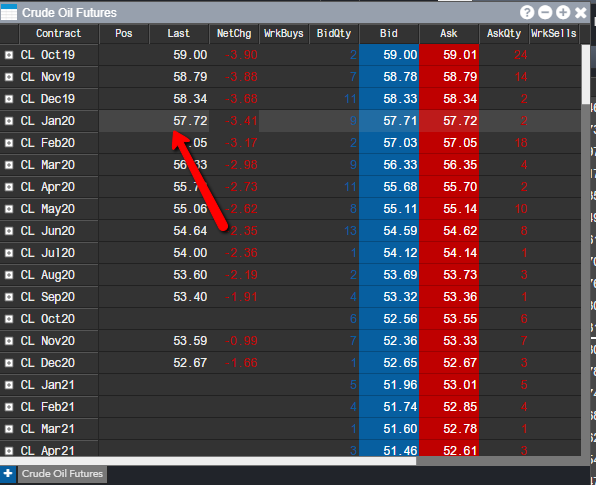

Январьский фьючерс торгуется на 1,3$ ниже текущей котрировки.

Наша гипотеза, что нефть уйдет вверх за 65$ или провалится вниз за 50$.

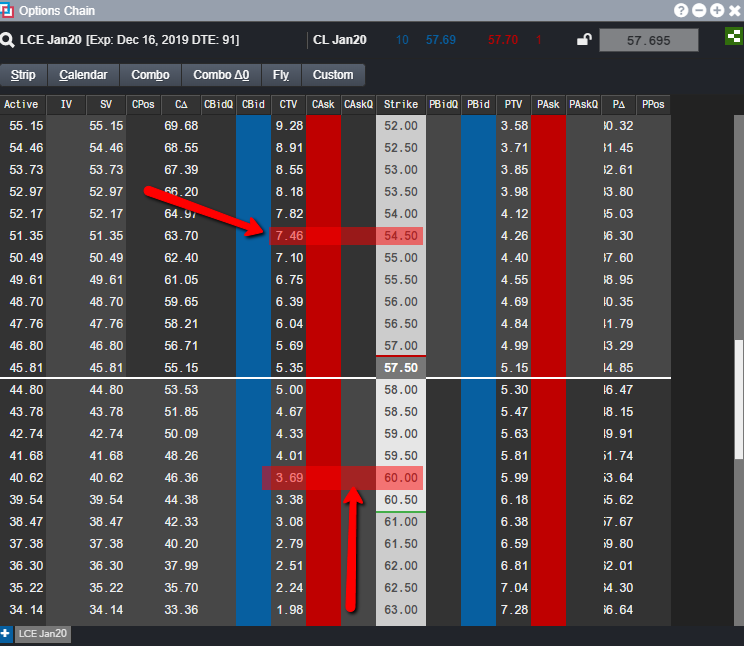

Мы покупаем 2 колла страйк 60 и продаем один колл страйк 54,50. Пропорция 2:1.

Итак, мы платим 2*3,69 = 7,38 долларов за коллы и выписываем один колл на 7,46. Брокер записывает нам кредит в 8 центов.

Максимальный убыток данная позиция получит, если на день экспирации цена = купленную страйку. То есть 60.

Максимальный убыток = (цена закрытия — страйк проданного опциона)*количество проданных опционов. То есть (60-54,5)*1 = 5,5$. Это наш максимальный риск.

Когда конструкция начнет зарабатывать? Тока безубыточности нашей конструкции находится в районе 65$.

Следовательно цена январьского фьючерса WTI должна выйти из 65 или упасть ниже 54,50. Вероятность оценивайте самостоятельно.

Если идея сработала и на экспирации цена 75$? Давайте посчитаем.

Наши купленный коллы заработали (75-60)*2 = 30$

Наши проданный колл потерял (75-54,5)*1 = 20,5$

Итого прибыль 9,5$. При риске в 5,5$ это 1,7 ROI. Немного.

Если цена уйдет до 85, то прибыль составит 19,5$. ROI 3.5.

Если цена останется на уровне 60, получим максимальный убытов в 5.5. Чем ближе цена к 54.5, тем меньше убыток.

Если цена упадет до 54,5 и ниже, то брокер запишет вам 8 центов на счет.

Просто купленные коллы заработают гораздо больше. Но идея именно этой конструкции в том, что трейдер ожидает взрывное движение без возврата в любом направлении. При купленных коллах будет потеряна вся премия при закрытии коллов в неденьгах.

Я думаю над этой структурой, она рабочая. Вопрос времени. Может три месяца это слишком мало, а нужно 6 или 9.

И вариаций стпредов большое количество. 3:1, 4:1, 5:3 и тд. Каждый выбирает по своему усмотрению.

Данную консрукцию можно собрать и на рынке Брент на ФОРТС и на ETF USO. Давайте вместе подумаем о своевременности такой конструкции при текущей ситуации неопределенности.