ЛСР: не смотрите на падение чистой прибыли вдвое!

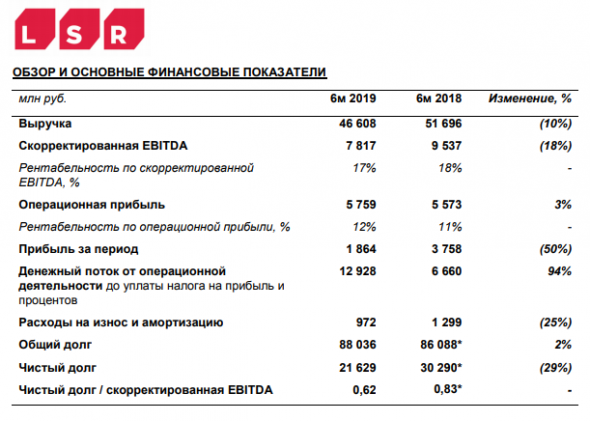

ЛСР отчиталась по МСФО за 1 полугодие 2019 года:

Выручка компании за этот период по сравнению с прошлым годом не досчиталась 10% (г/г) и довольствовалась результатом в 46,6 млрд рублей, однако произошло это исключительно из-за бухгалтерского эффекта, связанного с переходом на новый стандарт отчётности МСФО 15. Как вы помните, операционные результаты ЛСР за первые 6 месяцев текущего года оказались весьма неплохими, отметившись как ростом заключённых новых контрактов, так и введённых в эксплуатацию квадратных метров, а потому к бизнесу компании никаких вопросов нет и быть не может.

С этим же бухгалтерским эффектом связано падение чистой прибыли ЛСР ровно наполовину до 1,86 млрд рублей (18,60 руб. на акцию) и скорректированного показателя EBITDA – на 18% до 7,82 млрд. рублей, которые также попали под давление из-за изменения в учёте значительного компонента финансирования, который больше не капитализируется в себестоимости, а относится на расходы периода. Зато операционный денежный поток по сравнению с прошлым годом удвоился и достиг 1,3 млрд рублей на фоне устойчивой динамики продаж, а остаток свободных денежных средств вырос за минувшие полгода до 66,4 млрд рублей, что должно поддержать способность компании продолжать выплачивать щедрые дивиденды (последние пять лет на выплаты направляется около 8 млрд ежегодно).

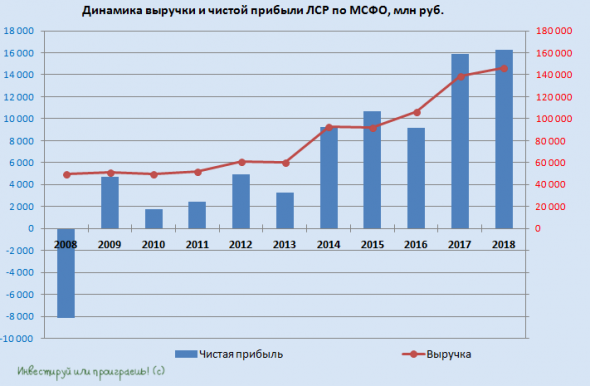

При этом не надо забывать, что первые 6 месяцев совершенно не показательны в случае с ЛСР, и основную часть доходов и прибыли компания традиционно отражает в своей финансовой отчётности во втором полугодии. Да и вообще, какой смысл сидеть и считать цифры, когда дивидендный устав компании не подразумевает чёткой нормы выплат, и акционерам направляется строго 78 рублей на одну бумагу. Хотя даже этот сценарий по итогам 2019 года способен принести двузначную ДД по текущим котировкам, разве это плохо? Очень даже ничего!

Буквально в понедельник акции ЛСР ещё можно было купить по 700 рублей с хвостиком, но после того как Московская биржа объявила о включении с 20 сентября 2019 года в базу расчёта Индекса Мосбиржи и Индекса РТС обыкновенных акций компании (вместо одного из трёх эмитентов — Русснефть, САФМАР или М.Видео), бумаги девелопера получили глоток свежего воздуха от замаячившей на горизонте перспективы вливания новых денег от индексных фондов и всего за несколько дней выросли до 760 рублей, а уровень 700 теперь всё увереннее становится серьёзным уровнем поддержки:

В любом случае компания уверенно стоит на ногах, с дивидендами пока ни разу не обижала (на моём веку), а потому по-прежнему достойна внимания, прежде всего для консервативных инвесторов либо для тех, кому нужно добавить в портфель стабильных доходных эмитентов.

=================================

Читайте также:

Фосагро: анализ отчётности по МСФО и дивидендные перспективы

Банк Санкт-Петербург: акционеры устали ждать чуда

Дмитрий Ш31 августа 2019, 18:54Туда не смотри, сюда не смотри… А где смотреть тогда?..+2

Дмитрий Ш31 августа 2019, 18:54Туда не смотри, сюда не смотри… А где смотреть тогда?..+2 Илюха-перехай01 сентября 2019, 03:10Все так. Скоро увидим 900 за папирку.0

Илюха-перехай01 сентября 2019, 03:10Все так. Скоро увидим 900 за папирку.0