Валютные войны. Часть вторая. Монетарная политика.

Это вторая часть исследования по мировой торговле. В которой мы затронем положение ведущих ЦБ и перспективы валютных войн.

Первым делом приглашаю всех в свой канал телеграмм, поскольку я в основном торгую нефть, там Вы найдете много по данному рынку https://t.me/khtrader также публикую результаты исследований по валютному рынку и макроэкономике

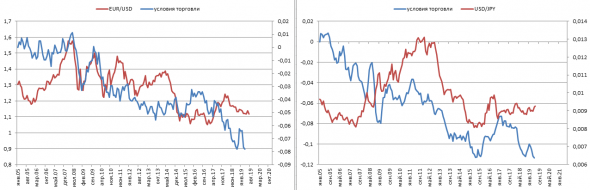

Итак, в анализе условий торговли мы остановились на картинке связи между валютой и условиями торговли на примере доллара. Следующая картинка еще один пример данной связи, это евро и йена

Корреляция не совершенная, т.к. современная торговля уже давно перевалила на поля финансовых рынков. Оборот которых в разы выше, чем обороты международной торговли.

Итак, мы потихоньку подошли к вопросу об условиях стран на момент начала валютной войны, кто-где находится.

Основные инструменты стабильной девальвации валюты выступают инструменты монетарной политики центрального банка, т.е. снижение ставок, расширение денежной массы, еще есть валютные интервенции, но они больше эффективны на краткосрочных временных горизонтах.

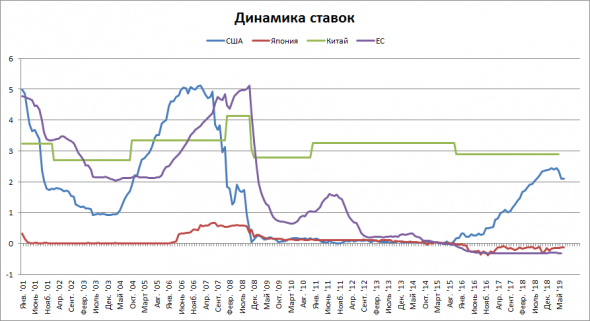

Самая важная картинка, отображающая реалии это уровень ставок по данным странам. Возьмем рыночные ставки на 3-месячные государственные векселя, торгуемые на вторичном рынке это эталонный индикатор рынка процента денежного рынка, а рыночное ценообразование данных инструментов транслирует рыночные ожидания. В классической экономической теории, рынок лучше всех знает, что есть на самом деле.

По Китаю данных по трехмесячным векселям днем с огнем, поэтому взял межбанковскую ставку овернайт. Количественные показатели нас мало интересуют, нам нужна динамика.

Итак, как видим, ставки в Японии и ЕС под нолем, т.е. инвесторам приходится доплачивать за размещение своих денег на короткие временные периода, что совершенно немыслимо с точки зрения финансовой теории. С точки зрения экономики, снижение ставок не приведет к пропорциональному росту экономики, на чем делал акцент Дж.Кейнс еще 100 лет назад в своей теории ловушки ликвидности. Зря экономисты ЕЦБ и Банка Японии не читали этой теории, ибо согласно ей, ставки должны быть выше ноля, что не мешает держать реальную ставку ниже ноля. Не понятно, почему это не выровнять.

Соответственно, снижение ставки не приведет ник пропорциональному росту экономики, ни к существенной девальвации курса евро и, тем более, йены. А если учесть, что ставки денежного рынка снижаются в данных странах, то и вовсе можно помножить на ноль все монетарные стимулы ЕЦБ и Банка Японии.

Китай, в свою очередь, держит свои ставки на одном уровне уже около 20 лет, что весьма положительно для экономики и здесь есть место для маневра.

США имеет наилучшие монетарные условия, т.к. уже прошла цикл роста ставок и в случае снижения оных под ноль, страшно и подумать что будет.

Пока об агрессивности снижения ставок говорить рано, но у ФРС есть преимущество перед ЕЦБ и Банком Японии.

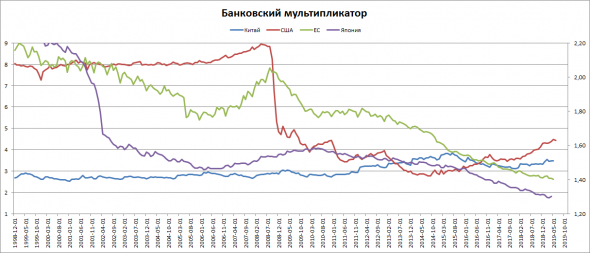

На картинке динамика банковских мультипликаторов, которые отображают создание денег финансовой системой через кредитование коммерческими банками.

Надо сказать, что данный показатель очень важен для оценки здоровья денежного рынка, и четко отвечает на вопрос о балансе спроса и предложения денег в экономике.

Здоровье денежного рынка отображается в первую очередь в создании денег, т.е чем меньше живых и высоколиквидных денег в обращении относительно менее ликвидных денег (более широкая денежная масса М2), тем лучше, т.е. показатель изображенный на картинке должен иметь положительную динамику. Так же, рост мультипликатора соответствует росту скорости обращение денег в экономике.

Глядя на показатели в ЕС и Японии, не вкладывается в голове, как популизм может разрушать экономику. Хотя политики всегда думали о настоящем, о своей власти, и будущее процветание никого не интересовало.

Показатели в этих странах близки к единице (правая шкала). Если упрощенно, то количеству наличных равняется количеству денег в обращении. Т.е. денег в таком избытке, что их нет необходимости создавать.

Пора переименовать Евросоюз в Евроболото, а Страну восходящего солнца, в Страну уходящего солнца. Да простят меня сильные мира сего…

Надо сказать, что влияет на процесс создания денег ставка, чем она выше, тем мультипликация и скорость обращение сильнее. Неужели ЕЦБ и Банку Японии это невдомек? Вряд ли…

Китай неплох (левая шкала) и мультипликатор равен 3, в США выше 4-х.

И снова видим, что США обыгрывают соперников и имеют шансы на успех на длинных отрезках времени.

Осталась пара показателей. Посмотрим еще инфляцию

Японию не брал, т.к. она уже не конкурент давно. Как видим, инфляция примерно равна. Китай немного выглядит завышенным по показателю, но до важных исторических пиков далеко.

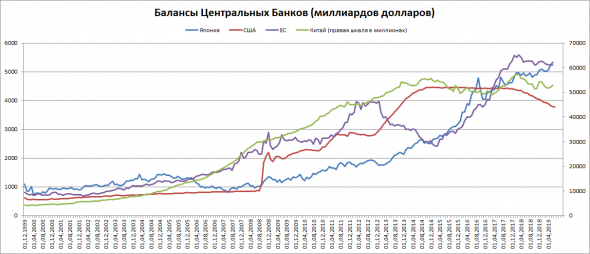

Последний показатель, включенный в данное исследование, будет оценка состояния балансов Центральных Банков.

На мой взгляд, Китай имеет конкурентное преимущество в смягчении ДКП среди ведущих ЦБ. На балансе регулятора Китая всего-то 500 млрд. долларов, что по нынешним меркам очень мало и есть все условия для проведения QE (низкая ставка, низкий уровень резервов, низкая инфляция, низкий уровень банковского мультипликатора).

Хуже всех Японии и ЕС, они уже накопили достаточно большой резерв, который давит на ставки и ведет к оттоку частного капитала, который замещается государственным, в Японии уже больше половины финансовых активов принадлежат государству. Дальнейшее давление на ставки приведет к еще большему предложению евро на мировом рынке, что явно на руку экспортёрам, но все зависит сейчас от решений ЦБ стран партнеров.

США же, уже прошел цикл «количественного ужесточения» ДКП и также имеет хорошие условиях для проведения QE.

ИТОГИ И ВЫВОДЫ:

Исходя из всего вышесказанного, основным выводом является то, что при эскалации торговых отношений протекционистская зараза переброситься на валютный рынок. Судя по протекционистскому тренду в США, торговые войны только начинают развитие. Китай и ЕС не уступают гегемону и им есть, что противопоставить в защиту своих интересов.

Инструменты защиты производителей Китая и ЕС мы затронули и сделали вывод, что девальвация валюты выступает наиболее эффективным способом защитить экспортеров. Да, конечно, есть масса других, более локальных инструментов, и скорее всего они также будут использованы.

Судя по оценке начальных условий, ЕЦБ проигрывает США и Китаю, т.к. имеет невыгодные по отношению к конкурентам условия смягчения ДКП. При этом М.Драги на заседании ЕЦБ 25 июня заявил, что если будет нужно, снизим ставку еще больше, а новая программа финансирования TILTRO-III будет запущена по отрицательную ставку, т.е. банк будет доплачивать финансовым посредникам за пользование деньгами. Это приводит к ухудшению условий создания денег через кредитование (показатель банковского мультипликатора).

Итак, основная война за валютные курсы разыграется на полях разницы в стоимости денег, чем ниже будет реальная ставка (грубо процент-инфляция), тем спрос на валюту будет ниже (на длинных временных горизонтах), и наоборот. Очевидно, что ФРС не сможет обеспечить более низкие реальные ставки, к этому ближе как-раз ЕЦБ, это может сломать планы ФРС и Трампа о девальвации доллара.

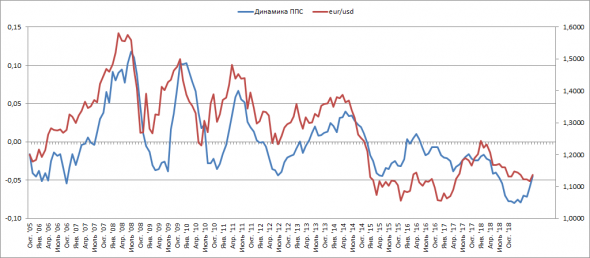

На картинке ниже зависимость разности ставок (теория паритета процентных ставок) и курса EUR\USD

Пока показатель в пользу роста евро, и локально, пока ЕЦБ не начал более агрессивно смягчать ДКП, мы можем получить приличный толчок вверх, но вот на длинных отрезках времени. ЕЦБ может свести на нет все потуги ФРС.

Китай в этой гонке темная лошадка. Во-первых, мало данных по их намерениям, во-вторых перекредитованность экономики не дает сильно развязать руки, хоть и монетарные условия для смягчения ДКП там есть. Также есть фискальное вмешательство, например можно открыть еще больше рынки для западных инвесторов, это создаст спрос на юань, и можно будет смягчать ДКП. Но на длинных горизонтах, это приведет к еще большей перекредитованности.

Ну что же, давайте завершим наше исследование оценки рыночных настроений.

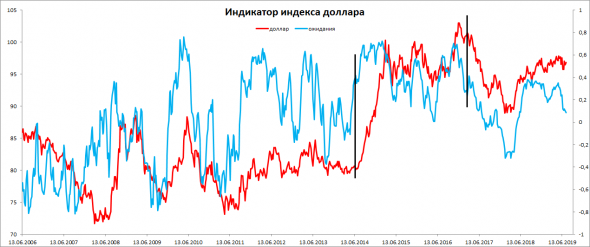

На картинке ниже синяя линия, это совокупная позиция по фьючерсам на базовые валюты, торгуемые на Чикагской товарной бирже.

Интерпретация проста, согласно исторической динамике нижнее положение показателя соответствует слабости доллара, верхнее – его силе.

Как видим, сейчас наблюдается дивергенция между индексом доллара и индикатором, что говорит о неких аномалиях. Исторический, так было в средине 2017 года, когда доллар падал, обратная же дивергенция была в 2014 году, когда он рос. И можно сказать, что всегда дивергенция приводила к развороту рынка.

Даже если рынок разочаруется решением ФРС в моменте и выйдет выше по доллару, то это будет шорт-сквиз (запугивание и отбирание денег у медведей), с дальнейшим снижением доллара ко всем валютам, но характер снижения можно пока обозначить как коррекционный, для полноценного нисходящего тренда для доллара пока условий нет.

ПЫ.СЫ. Статья писалась до заседания ФРС в конце июля, поэтому в тексте уже можно встретить решения и результаты постфактум.

--------------------------------------------------------------------------

Закажите мастер-класс на выбор:

1) Риск-менеджмент https://is.gd/GJgQmF

2) Оценка рынка нефти https://is.gd/PcuDWv

3) Торговля опционами https://is.gd/H65e8N

4) Работа с отчетами СОТ https://is.gd/mb2kHW

-------------------------------------------------------------------------

Страница Харьковского клуба трейдеров в Фейсбук https://www.facebook.com/traders.kh

Мой канал телеграмм: https://t.me/khtrader

Ютуб — здесь периодический записываю познавательные видео по экономической и финансовой теории. Иногда делюсь видео-прогнозами.

-----------------------------------------------------------------------

Мой публичный счет https://is.gd/VRMHIh

https://t.me/khtrader/869 — подробнее об услуге «торгуем вместе»

------------------------------------------------------------------------

По вопросам сотрудничества:

Еще и жену приведу за 50 рублей..

визитка для перевода https://money.yandex.ru/to/410014495395793