Американские эмитенты # 13 (отчет за 29 июля-04 августа 2019 г.)

Добрый день, Коллеги!

С одной стороны, может показаться, что рассуждать о покупке акций в текущей турбулентной ситуации не имеет смысла. В то же время, существенная коррекция фондовых рынков в настоящее время не нужна никому (в первую очередь – Трампу, которого не поймут избиратели, если их портфели акций начнут обесцениваться).

Исходя из этого мы уверены, что в ближайшие дни либо появятся хорошие новости об американо-китайских переговорах, либо председатель ФРС выступит с разъяснениями о том, что он имел в виду совсем не то, чего испугались рынки, либо будет организовано иное позитивное событие, которое остановит панику на фондовых рынках.

Поэтому мы продолжаем удерживать портфель американских эмитентов и активно проводим его актуализацию у учетом отчетов за 2 квартал 2019 г. Сегодня мы подводим итоги минувшей недели и, прежде всего, кратко напомним как отчитались интересующие нас эмитенты (в порядке хронологии публикации отчетности).

Celgene (CELG) показала в отчете за 2 квартал 2019 г. отличную динамику финансовых показателей: рентабельность продаж составила 36 %, рост выручки к АППГ превысил 15%, а коэффициент текущей ликвидности – 3,4х. Мы продолжаем удерживать её акции в нашем портфеле в надежде на дальнейший рост при прояснении ситуации о слиянии с Bristol-Myers Squibb (BMY).

Отчетность Mastercard (MA) превзошла ожидания аналитиков: рентабельность продаж составила 50 % (!!!), рост выручки к АППГ составил 12%, а коэффициент текущей ликвидности – 1,5х. Можно с высокой вероятностью ожидать дальнейший рост ценных бумаг эмитента.

Vertex Pharmaceuticals (VRTX): за квартал рентабельность продаж превышает 28 %, рост выручки к АППГ составил 25%, а коэффициент текущей ликвидности – 3,7х. Эмитент отчитался чуть лучше, чем ожидания аналитиков. Поэтому мы продолжаем наблюдать за ним в качестве одного из кандидатов в наш портфель.

Abiomed (ABMD), казалось бы, отчиталась неплохо: рентабельность продаж за квартал составила 43 %, рост выручки к АППГ превысил 15%, а коэффициент текущей ликвидности – 6,8х. Однако, в день отчета появилась информация о начавшемся расследовании против Abiomed по поводу нарушения его должностными лицами законодательства о ценных бумагах. На этих новостях акции эмитента упали почти на 30%. Учитывая то, что определенный негатив в отношении компании уже имел место в марте 2019 г. (подробнее см. здесь: https://smart-lab.ru/blog/543656.php) мы считаем необходимым от греха подальше исключить Abiomed из перечня перспективных эмитентов.

Далее отчиталась MSCI (MSCI), показав рентабельность продаж за квартал на уровне 33 %, рост выручки к АППГ превысил 6%, а коэффициент текущей ликвидности – 1,7х. В целом эмитент отчитался в соответствии с ожиданиями аналитиков. В то же время, темпы роста выручки, а также уровень финансовой устойчивости компании в сопоставлении с лидерами рынка следует оценить как недостаточно высокие. По этой причине мы не рекомендуем акции MSCI к покупке в настоящее время и будем наблюдать за компанией дальше.

Драматичная ситуация развивается вокруг Arista Networks (ANET). Финансовые показатели компании за квартал можно признать неплохими: рентабельность продаж превысила 31 %, рост выручки к АППГ составил 17%, а коэффициент текущей ликвидности – 5,8х (!!!). При этом, руководство компании в своих прогнозах высказало опасения по поводу сохранения текущих темпов роста выручки. На этом фоне акции Arista Networks снизились на 10%.

С одной стороны, учитывая сильные фундаментальные показатели Arista Networks, мы ожидаем восстановления её ценных бумаг и продолжаем удерживать её в нашем портфеле. С другой, – без веских причин котировки на 10% не падают. Поэтому будем внимательно следить за новостями компании.

Итоги мониторинга отчетностей эмитентов представлены в нижеследующей таблице.

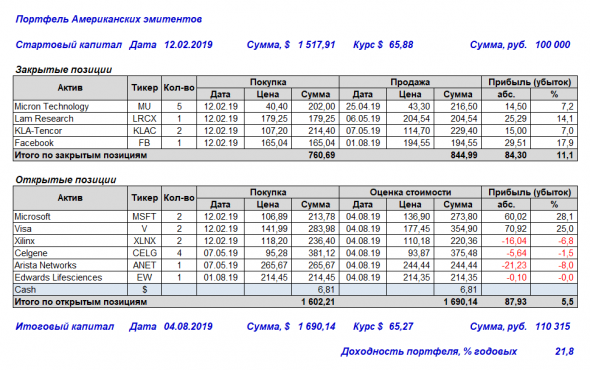

Что касается портфеля акций американских эмитентов, то за прошедшую неделю в его составе произошли изменения. Как мы анонсировали на прошлой неделе мы, продали Facebook(FB) и на вырученные деньги купили Edwards Lifesciences(EW) (аргументацию см. здесь: https://smart-lab.ru/blog/551961.php).

Прошедшая неделя на американском рынке выдалась валидольной. Невнятное выступление председателя ФРС и новые пошлины Трампа против Китая посеяли панику, в результате чего S&P500 потерял за неделю 3,1 %. Вслед за индексом двигался и наш портфель, снизившись за неделю на 4,1%. При этом его накопленная доходность в рублях составила 21,8 % годовых.

Почти все из интересующих нас эмитентов отчитались. На предстоящей неделе нас будет интересовать лишь отчет TransDigm Group (TDG), который будет опубликован 6 августа.

Как уже упоминалось выше, на следующей неделе мы надеемся на успокоение рынков, поэтому остаемся в своих позициях. Хотя, если так пойдет и далее, надо будет думать о продажах. Желаем всем сохранять спокойствие и самообладание в наступившие волатильные времена.

Буду рад Вашим вопросам и комментариям

Продолжение следует...