06 июня 2019, 18:12

Потенциал снижения EBITDA Лукойла в 2019 году составляет 14% - Атон

Посещение Новгородского НПЗ

ИК «Атон»

Нижегородский НПЗ – четвертый по величине в России, мощность 17 млн т в год

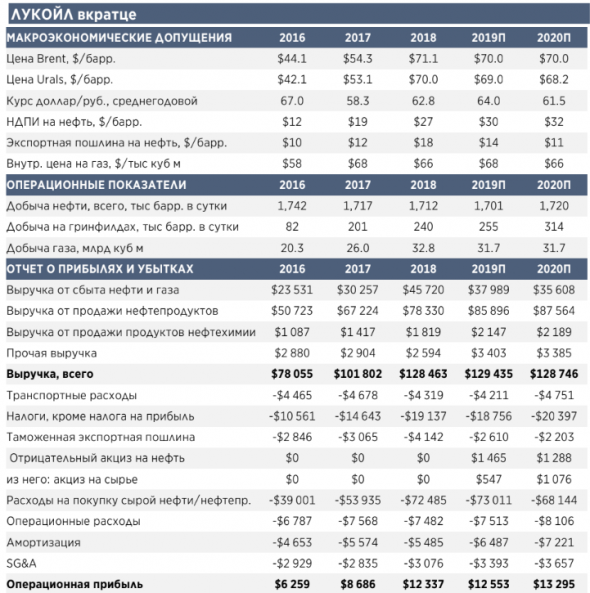

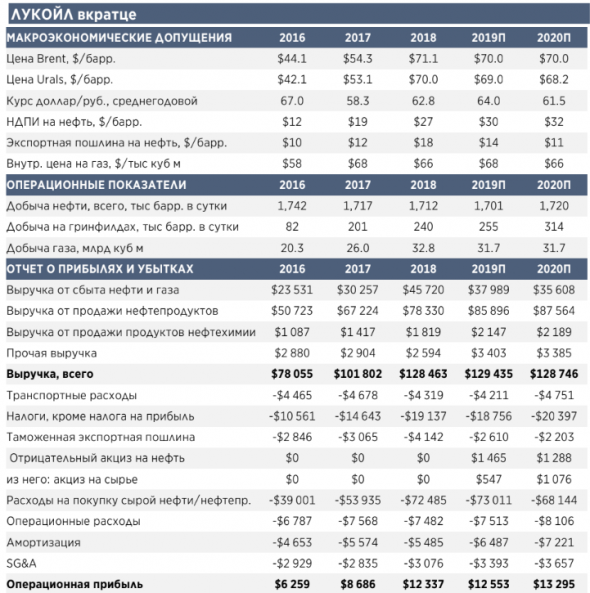

На завод приходится 35% внутренней нефтепереработки ЛУКОЙЛа, он производит 14 млн т нефтепродуктов в год с выходом светлых нефтепродуктов 61%, ключевыми из которых являются бензин (26%) и дизель (29%). НПЗ включает пять установок АВТ и две установки каталитического крекинга (мощность 80 тыс барр. в сутки). EBITDA Нижегородского НПЗ составила $340 млн в 2018 (ок. 10% показателя сегмента российской переработки и сбыта ЛУКОЙЛа), что предполагает EBITDA $3.2/барр. НПЗ пока не рассматривается в рамках стратегии ЛУКОЙЛа по монетизации газа и нефтехимии, однако в планах компании дальнейшее укрепление рентабельности переработки.

Строительство УЗК поспособствует росту EBITDA после 2021

В 2018 ЛУКОЙЛ начал строительство установки замедленного коксования (УЗК, мощность 2.1 млн т в год) и установки изомеризации (0.8 млн т в год) на Нижегородском НПЗ. Запуск УЗК позволит увеличить глубину переработки до 95% и выход светлых нефтепродуктов до 76%, сократив долю мазута в ассортименте до 4% (против 25% сейчас). Это должно привести к существенному росту EBITDA после запуска в 2021+, однако степень увеличения будет зависеть от рыночной конъюнктуры и работы демпфирующего механизма, на наш взгляд – сейчас завод продает весь бензин и 70% дизеля в России. Капзатраты на проекты значительны – сверх $1.0/барр. на поддержание бизнеса в 2018 было потрачено $2.6/барр. ($280 млн), и показатель должен вырасти до $5.0/барр. в 2019 ($520 млн).

Волатильность цен на нефть – ключевой риск для проектов переработки

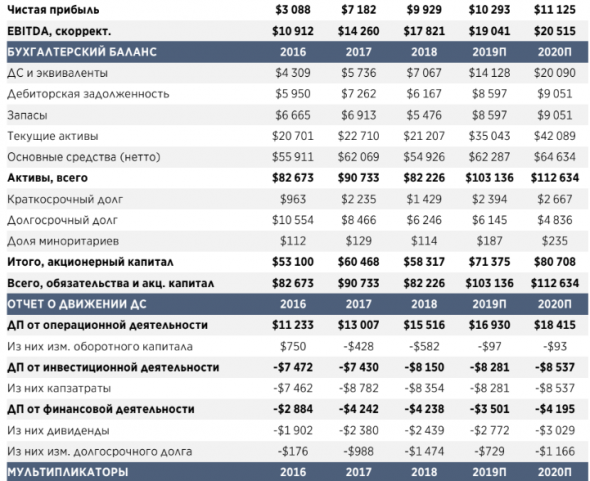

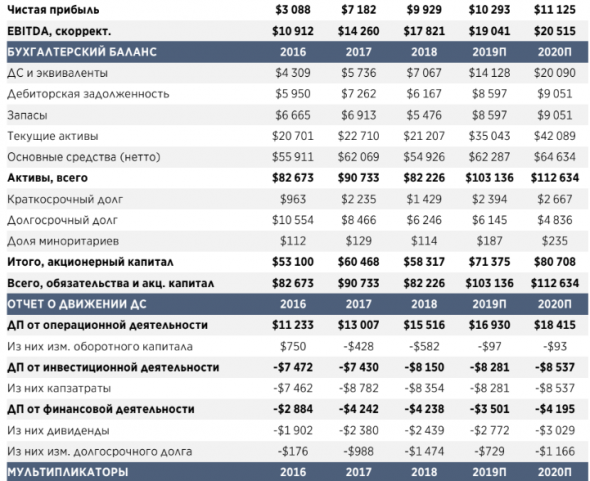

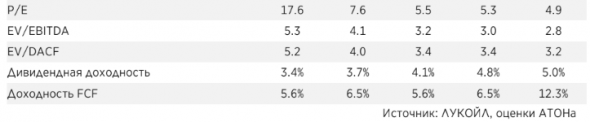

Главной потенциальной угрозой планам экспансии ЛУКОЙЛа является волатильность маржи переработки. Она увеличилась после начала последнего этапа БНМ в 2019 на фоне некорректного функционирования механизма отрицательного акциза в 1К19. Так, рентабельность переработки в России в 1К19 составила $1.4/барр. против $3.3/барр. в 2018. Резкое снижение Brent усугубляет рыночную конъюнктуру для переработки и в целом усиливает давление на финрезультаты нефтяных компаний: при текущей цене Brent (MtM $63/барр. в 2019) и спотовом курсе, мы видим потенциал снижения EBITDA ЛУКОЙЛа на 14% в 2019 относительно нашей исходной оценки (до $16.5 млрд) – против 17% по другим российским НК. Хотя негативный эффект для ЛУКОЙЛа должен быть сглажен относительно низкой долей выручки от внутренних продаж нефтепродуктов (12% в 2018) и планируемым повышением выхода светлых нефтепродуктов, мы подчеркиваем, что риск устойчивого снижения цен на нефть остается существенным.

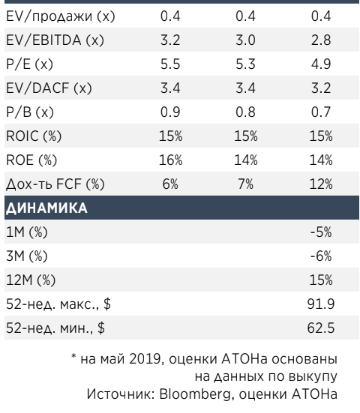

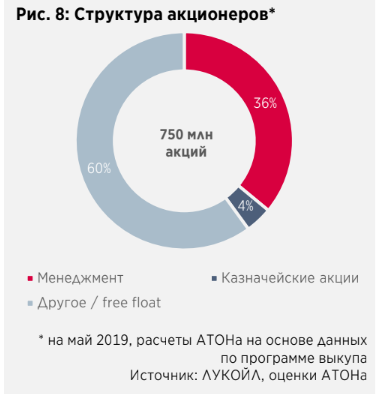

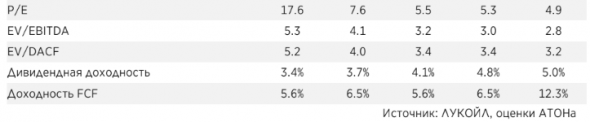

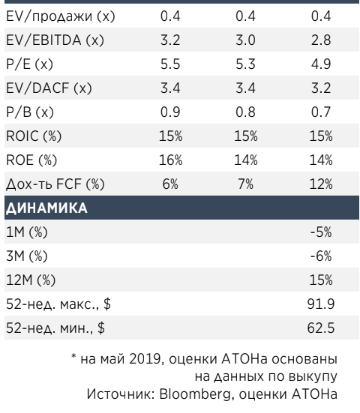

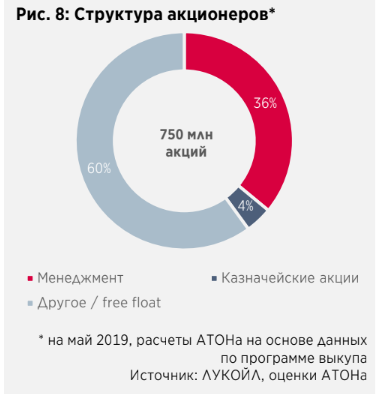

Обоснованная оценка по EV/EBITDA 3.4x, следующий катализатор – выкуп

Текущая программа выкупа завершается (осталось $0.2 млрд), и ЛУКОЙЛ заявил о планах объявить параметры следующего выкупа в августе 2018 – напомним, ЛУКОЙЛ направляет 50% располагаемого FCF на увеличение прибыли акционеров (что также должно быть поддержано погашением 35 млн акций). Ориентиров по новой программе выкупа еще нет, но, по нашим оценкам, при дивиденде на акцию 263 руб. за 2019 (с учетом погашения) и при условии аналогичных параметров выкупа в новой программе ($3.0 млрд), ЛУКОЙЛ может обеспечить суммарную доходность до 10% за 2019. При этом оценка ЛУКОЙЛа выглядит обоснованной – 3.4x по консенсус-мультипликатору EV/EBITDA 2019П (+2% против среднего 5-летнего значения, -5% против российских аналогов) – сохраняем рейтинг ВЫШЕ РЫНКА.

ЛУКОЙЛ вчера организовал посещение своего крупнейшего НПЗ в Нижнем Новгороде мощностью 17 млн т в год и представил его стратегию развития. Строительство УЗК должно поспособствовать существенному увеличению рентабельности, но конечный эффект будет зависеть от рыночной конъюнктуры, на наш взгляд, учитывая увеличившуюся волатильность рентабельности переработки на фоне налогового маневра. В условиях снижения цен на нефть давление на финрезультаты нефтяных компаний возрастает: при текущей цене Brent (MtM $63/барр. в 2019), EBITDA ЛУКОЙЛа может снизиться на 14% к базовому прогнозу (до $16.5 млрд), EBITDA аналогов в секторе в среднем потеряет 17%. Тем не менее, оценка ЛУКОЙЛа на уровне EV/EBITDA 2019П 3.4x выглядит обоснованной, а объявление о следующем выкупе в августе должно стать катализатором для акций – сохраняем рейтинг ВЫШЕ РЫНКА.Глазова Ангелина

ИК «Атон»

Нижегородский НПЗ – четвертый по величине в России, мощность 17 млн т в год

На завод приходится 35% внутренней нефтепереработки ЛУКОЙЛа, он производит 14 млн т нефтепродуктов в год с выходом светлых нефтепродуктов 61%, ключевыми из которых являются бензин (26%) и дизель (29%). НПЗ включает пять установок АВТ и две установки каталитического крекинга (мощность 80 тыс барр. в сутки). EBITDA Нижегородского НПЗ составила $340 млн в 2018 (ок. 10% показателя сегмента российской переработки и сбыта ЛУКОЙЛа), что предполагает EBITDA $3.2/барр. НПЗ пока не рассматривается в рамках стратегии ЛУКОЙЛа по монетизации газа и нефтехимии, однако в планах компании дальнейшее укрепление рентабельности переработки.

Строительство УЗК поспособствует росту EBITDA после 2021

В 2018 ЛУКОЙЛ начал строительство установки замедленного коксования (УЗК, мощность 2.1 млн т в год) и установки изомеризации (0.8 млн т в год) на Нижегородском НПЗ. Запуск УЗК позволит увеличить глубину переработки до 95% и выход светлых нефтепродуктов до 76%, сократив долю мазута в ассортименте до 4% (против 25% сейчас). Это должно привести к существенному росту EBITDA после запуска в 2021+, однако степень увеличения будет зависеть от рыночной конъюнктуры и работы демпфирующего механизма, на наш взгляд – сейчас завод продает весь бензин и 70% дизеля в России. Капзатраты на проекты значительны – сверх $1.0/барр. на поддержание бизнеса в 2018 было потрачено $2.6/барр. ($280 млн), и показатель должен вырасти до $5.0/барр. в 2019 ($520 млн).

Волатильность цен на нефть – ключевой риск для проектов переработки

Главной потенциальной угрозой планам экспансии ЛУКОЙЛа является волатильность маржи переработки. Она увеличилась после начала последнего этапа БНМ в 2019 на фоне некорректного функционирования механизма отрицательного акциза в 1К19. Так, рентабельность переработки в России в 1К19 составила $1.4/барр. против $3.3/барр. в 2018. Резкое снижение Brent усугубляет рыночную конъюнктуру для переработки и в целом усиливает давление на финрезультаты нефтяных компаний: при текущей цене Brent (MtM $63/барр. в 2019) и спотовом курсе, мы видим потенциал снижения EBITDA ЛУКОЙЛа на 14% в 2019 относительно нашей исходной оценки (до $16.5 млрд) – против 17% по другим российским НК. Хотя негативный эффект для ЛУКОЙЛа должен быть сглажен относительно низкой долей выручки от внутренних продаж нефтепродуктов (12% в 2018) и планируемым повышением выхода светлых нефтепродуктов, мы подчеркиваем, что риск устойчивого снижения цен на нефть остается существенным.

Обоснованная оценка по EV/EBITDA 3.4x, следующий катализатор – выкуп

Текущая программа выкупа завершается (осталось $0.2 млрд), и ЛУКОЙЛ заявил о планах объявить параметры следующего выкупа в августе 2018 – напомним, ЛУКОЙЛ направляет 50% располагаемого FCF на увеличение прибыли акционеров (что также должно быть поддержано погашением 35 млн акций). Ориентиров по новой программе выкупа еще нет, но, по нашим оценкам, при дивиденде на акцию 263 руб. за 2019 (с учетом погашения) и при условии аналогичных параметров выкупа в новой программе ($3.0 млрд), ЛУКОЙЛ может обеспечить суммарную доходность до 10% за 2019. При этом оценка ЛУКОЙЛа выглядит обоснованной – 3.4x по консенсус-мультипликатору EV/EBITDA 2019П (+2% против среднего 5-летнего значения, -5% против российских аналогов) – сохраняем рейтинг ВЫШЕ РЫНКА.

0 Комментариев

Читайте на SMART-LAB:

AUD/NZD: быки вошли во вкус, подтягивая котировки к новым высотам

Кросс-курс AUD/NZD после пробоя локального уровня 1.1692 откатился к нему и сейчас активно «топчется», осваивая свежую поддержку. Также стоит обратить внимание на то, что в текущий понедельник...

16.02.2026

Русснефть: экспресс обзор отчета по РСБУ за 2025 год, проблемный циклический актив показывает ситуацию в нефтяной отрасли?

Русснефть — не самый интересный актив на просторах российского нефтегаза. Мутный, не платит дивиденды, но многих привлекает график, где котировка иногда делает маршрут от 100 до 300 рублей и...

16.02.2026

⚙️ Лензолото: закат "пустышки"

Акции Лензолота резко упали. Что происходит — рассказывают аналитики Market Power Лензолото (LNZL) ➡️ Инфо и показатели Возможно, многие забыли, но еще в августе прошлого года...

16.02.2026

Интер РАО. Неужели дивиденды будут минимальными за 3 года? Обзор производственных результатов и отчета РСБУ за Q4 2025г.

Вышел отчет по РСБУ за Q4 2025г. от компании Интер РАО: 👉Выручка — 15,49 млрд руб.(-14,0% г/г)

👉Себестоимость — 12,79 млрд руб.(-10,8% г/г)

👉Валовая прибыль — 2,70 млрд руб.(-26,7% г/г)...

15.02.2026