До начала новой волны финансового кризиса вероятно остается меньше полугода

На ZeroHedge опубликовали интересный обзор от Morgan Stanley о текущем состоянии денежного и фондового рынков в США. Я хочу остановиться на ключевых моментах, которые отражают всю суть надвигающегося на нас шторма.

Ужесточение денежно-кредитной политики ФРС может оказаться сильнее, чем это показывают официальные данные

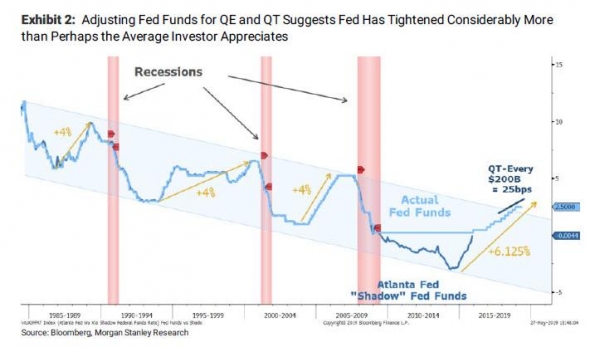

Аналитики Morgan Stanley взяли обзор от Федерального резервного банка Атланты, в котором ФРС официально оценивает сокращение баланса на $200 млрд в рамках QT, как эквивалент однократного повышения ставки фондирования на 25 б.п. На основе этих данных была оценена «теневая» (а по факту реальная) ставка фондирования ФРС за последнее десятилетие, результат на графике ниже:

(Динамика ставки ФРС (голубая линия) и «теневой» ставки ФРС (синяя линия))

Если проведенные расчеты верны (а они выглядят достаточно правдоподобно), то монетарное ужесточение в этом цикле является сильнейшим за последних три десятилетия (6% против 4%). При этом мы уже вышли за верхнюю границу нисходящего канала, ограничивавшую предыдущие циклы повышения ставок. Общий тренд монетарной политики Федрезерва остается неизменным и неумолимо ведет нас в область отрицательных процентных ставок (кстати, МВФ уже начинает к ним готовиться).

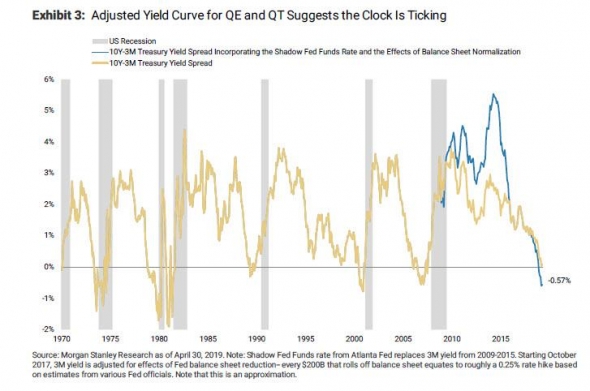

Далее, в отчете проводится коррекция доходности 3-месячных T-Bill, исходя из ее исторически высокой корреляции со ставкой ФРС:

(Динамика спреда между доходностями 10-летних и 3-месячных трежерис без учета «теневых» ставок (золотая линия) и с коррекцией на QT (синяя линия))

Как показывает график, инверсия в случае со скорректированной доходностью наступила раньше (в ноябре 2018 года) и оказалась заметно глубже.

Статистика за последние 50 лет свидетельствует о том, что подобное пересечение доходностей 10-летних и 3-месячных трежерис с неизбежностью сопровождается сокращением ВВП с некоторым временным лагом. В среднем от момента начала инверсии до спада в экономике проходило 311 дней.

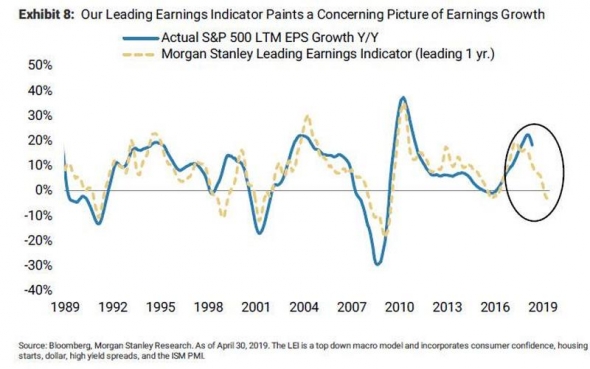

Прибыли американских компаний сигнализируют о наступающей рецессии

Еще одним важным моментом в отчете Morgan Stanley является оценка динамики прибылей американских корпораций. Индикатор будущей прибыльности (leading earnings indicator) от банка сигнализирует о начале значительного сокращения роста прибыли компаний, входящих в состав S&P 500, уже в этом году (так называемая earnings recession):

(Динамика показателя прибыли на акцию (EPS) для компаний, входящих в состав S&P 500, и индикатора будущей прибыльности от Morgan Stanley)

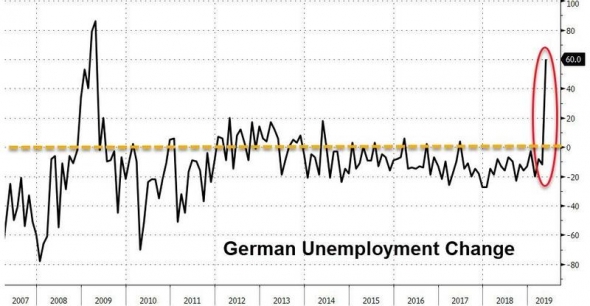

Все эти события происходят на фоне обширного спада мировой торговли и начавшемся скачкообразном росте безработицы в Германии:

(Изменение числа безработных в Германии, тыс. человек)

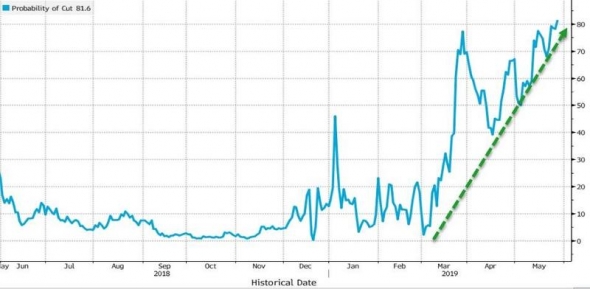

Таким образом, мы стоим перед фактом серьезного сокращения мировой экономической активности на фоне значительного ужесточения денежно-кредитной политики со стороны ФРС. Торговые войны Трампа — это лишь вишенка на этом торте. И судя по инверсии доходностей трежерис можно ожидать наступления рецессии в экономике Штатов уже этой осенью. По крайней мере участники рынка оценивают вероятность снижения ставки к концу декабря в 82%:

(По мнению участников рынка вероятность снижения ставки ФРС к концу декабря составляет 82%)

_____

мой блог/яндекс-дзен

Mark Baum30 мая 2019, 00:13Ниже ставка — больше ликвидности на рынке. Рост вполне аргументирован будет. Так что сюрпризов предостаточно+3

Mark Baum30 мая 2019, 00:13Ниже ставка — больше ликвидности на рынке. Рост вполне аргументирован будет. Так что сюрпризов предостаточно+3 Дмитрий Ш30 мая 2019, 00:52Вот же ж достали кризисами… 2016й год этак смешнецко повторяется)) Тогда по всей массе прогнозов неизбежен мегакризис бывал-то повсеместно… Обещанного 3 года ждут, конечно, вот теперь и глянем+2

Дмитрий Ш30 мая 2019, 00:52Вот же ж достали кризисами… 2016й год этак смешнецко повторяется)) Тогда по всей массе прогнозов неизбежен мегакризис бывал-то повсеместно… Обещанного 3 года ждут, конечно, вот теперь и глянем+2 ровный30 мая 2019, 01:09Одни кризисы кругом, и ни одного поста о вечном росте, причем больше десятка лет уже+9

ровный30 мая 2019, 01:09Одни кризисы кругом, и ни одного поста о вечном росте, причем больше десятка лет уже+9 Лёва Соловейчик30 мая 2019, 01:24Спасибо — очень занимательно!+6

Лёва Соловейчик30 мая 2019, 01:24Спасибо — очень занимательно!+6