Почему инверсия кривой доходности лишь тревожный сигнал, а не признак рецессии?

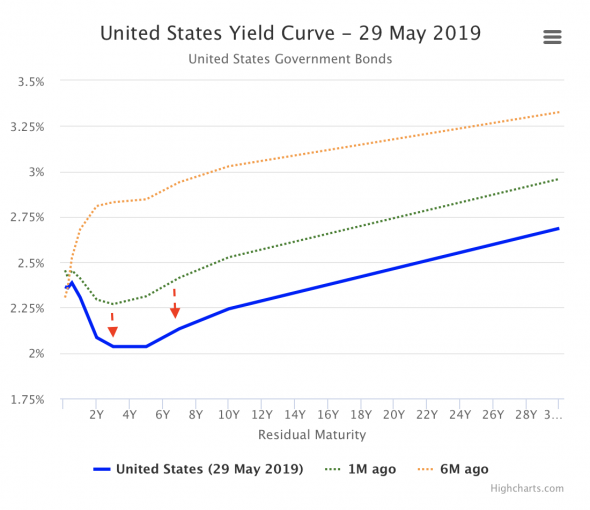

Инверсия кривой доходности США продолжается, становится более сильной и захватывает все больше участков кривой, однако почему это всего лишь предупреждение, а не признак рецессии?

Потому что за инверсией должна следовать крутизна (восстановление положительного спреда между бумагами дальнего и ближнего срока погашения) и только тогда, полагаясь на исторический опыт, можно начинать трубить о рецессии.

Чтобы понять почему, полезно предварительно рассмотреть причины инверсии кривой. Для простоты, рассмотрим выбор из двух инвестиционных альтернатив для инвестора на срок инвестирования в 5 лет:

- Покупка и последовательное реинвестирование в 1-летние бескупонные облигации 5 раз (в сумме срок инвестирования 5 лет)

- Купить 5-летнюю бескупонную облигацию и дождаться срока погашения.

В обоих случаях сравнивается доход от стратегий через 5 лет.

В случае первой стратегии, известна только ставка на первый год, все последующие ставки ожидаемы (в теории ожиданий это форвардные ставки). Во второй стратегии 5-летняя ставка известна сейчас.

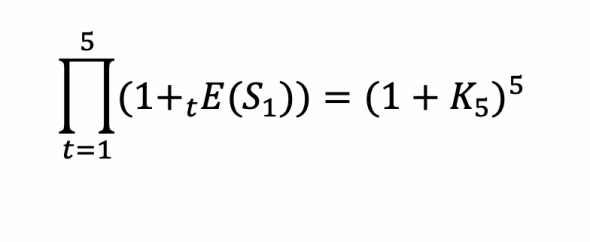

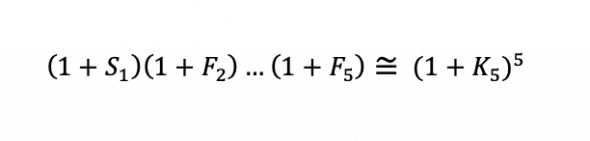

Условие отсутствия (ну или минимального наличия) арбитража говорит нам, что ожидаемый доход от обоих стратегий должен быть практически, т. е.:

И если:

То следует, что

Данное выражение, грубо говоря, сообщает нам что для расчета спот ставки 5-летней облигации, необходимо сейчас знать текущую 1-летнюю ставку и 4 последующих форвардных ставок. Разумеется, необходимо сделать утверждение, что в среднем форвардная ставка правильно предсказывает будущие спот ставки («является несмещенной оценкой будущих спот ставок», скажут статистики).

Если на рынке формируются ожидания что будущие ставки будут снижаться (форвардные ставки реагируют вниз), в правой части 5-летняя ставка будет также снижаться. Так как цена обратно зависит от ставки, это означает что спрос на долгосрочный инструмент растет. В тоже время, инвесторы, держащие 1-летнюю облигацию, могут предпочесть продать ее и вложиться сразу в 5-летнюю. Это будет приводить к тому, что цена однолетней облигации будет снижаться (ее доходность расти), а доходность 5-летней снижаться. Если такая динамика будет иметь сильно выраженный характер, то будет происходить инверсия кривой доходности.

В понятиях «процентная ставка» и «доходность» чрезвычайно легко запутаться (даже не осознавая этого), так как в одном контексте они являются взаимозаменяемыми понятиями, а в другом нет. Кроме того, вкладываемые в эти понятия смысл может также зависеть от контекста. В общем смысле процентная ставка – альтернативная стоимость капитала (упущенная выгода от «неинвестирования» в лучшую альтернативу на рынке) при заданном уровне риска и периода инвестирования. Удобство формулировки через альтернативную стоимость таково, что при определении привлекательности конкретной инвестиции, необходимо сравнивать с тем «что предлагает рынок за те же деньги».

Кривая доходности – ставки по бескупонным облигациям, расчет которых происходит по итогам торгов с помощью специальных формул (например, параметрической кривой Нельсона-Сигеля, в случае Мосбиржи). Доходность к погашению (внутренняя ставка) – индикативная ставка, по которой дисконтируются все будущие платежи по облигации включая номинал.

В случае облигаций под ставкой всегда подразумевается именно текущая доходность к погашению.

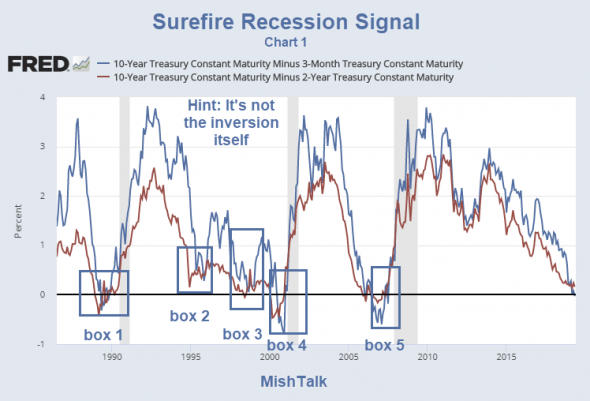

Но почему инверсия кривой доходности еще не признак неминуемой рецессии? Исторические примеры показывают следующее:

Как видно, в трех предыдущих случаях рецессий в США, она сопровождалась резким возвращением положительного спреда между ГКО дальнего и ближнего срока погашения, т. е. переходом кривой доходности из инверсии в «нормальную» форму. Сейчас мы подходим к точке, за которой после которой может произойти то, что происходило раньше – возвращение положительного спреда. Вот тогда и стоит начать беспокоиться.

Почему так – попробуем разобраться в следующей статье.

upd: добавил несколько уточняющих формул

Артур Идиатулин, рыночный обозреватель Tickmill UK

Наш конкурс для ленивых Угадай NFP

PRO счет условия

Всегда интересный актуальный контент даешь!

При этом в общих рассуждениях об инверсии считаете её первой производной, а в частных о «спреде» — второй.

Потом, что ожидания изменения ставок, что сами изменения ставок отражаются на кривой доходности одинаково и ни к какому изменению форвардных ставок не приводят. Но в рамках финансовой математики, видящей только «инвестора» и не замечающей, в отличии от экономики обратной стороны сделки — предложения — всё будет выглядеть примерно так, как вы описали. Не смотря на все нестыковки.