08 мая 2012, 17:37

Трудолюбивый трейдер. (08.05.2012)

Сегодня рынок скучный, поэтому решил продолжить серию статей в рубрике Трудолюбивый трейдер. По мотивам предыдущей статьи я решил пойти дальше и поэтапно разобрать процесс создания торговой системы. Как описывалось, существует 6 типов рынка, которые классифицируются по направлению (вверх, вниз, вбок) и по волатильности (быстрый, медленный). Для трендовых рынков хорошие системы у меня есть, плюс о них немало написано в различных книжках типа «Путь черепах» Куртиса Фейса и т.д. Поэтому сейчас есть смысл заняться более сложной задачей — найти эффективную так называемую систему mean-reversal или контртрендовую систему, которая могла бы зарабатывать на боковом рынке.

Процесс построения системы можно условно разделить на несколько частей (спасибо ЖЖ ubertrader'а который помог упорядочить в голове знания), а именно

1.Поиск неэффективности или так называемая генерация идеи, которая поможет заработать (как вариант обновление новых максимумов или пробой линии шеи в голове и плечи и т.д.). Идея может быть любой, желательно только, чтобы её можно было формализовать, иначе её не получится оттестировать с помощью компьютера.

2. Формализация неэффективности и последующие тесты. (по сути написание правил для Wealth-lab или другой программы для тестирования торговых систем).

3. Запуск системы в рынок и зарабатывание денег.

Это примерный план, через который проходит любая система, каждый из этих пунктов можно разделить на ещё много подпунктов, но с этим будем разбираться по ходу дела.

Итак, поехали.

Начнём с простого, что такое система для бокового рынка, по сути это система, которая ориентирована на возврат к справедливой цене или к так называемой средней цене. Соответственно, попробую протестировать простое предположение, что после определённого числа дней в одном направлении вероятность отскока (коррекции) повышается. В качестве подопытного кролика буду использовать всеми любимый фьючерс на индекс РТС.

Соответственно, первый тест выглядит примерно так:

Условие для входа:

1. Ждём n дней подряд у которых (Open-Close)>0 для продажи.

Ждём n дней подряд у которых (Open-Close)<0 для покупки.

2. На следующий день совершаем сделку с открытия.

Стоп

1. Начальные тесты проводятся без стопов, как выбрать наилучший вариант стопа будет обсуждаться позднее.

Условие для выхода

1. Выходим на закрытии дня входа (в 23:45).

Размер позиции

Тесты будут проводиться 1м контрактом, чтобы не было проблем с реинвестированием и для чистоты эксперимента

Итак, что получаем на выходе.

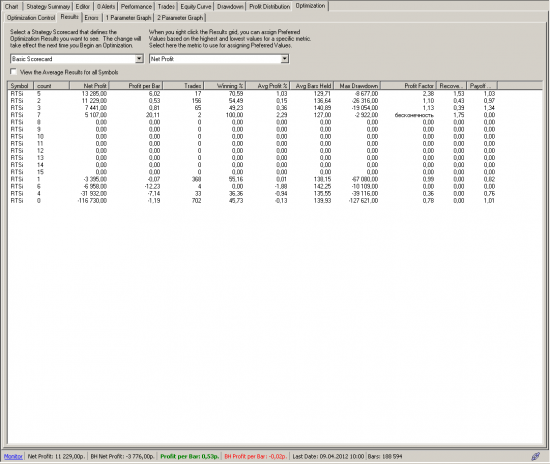

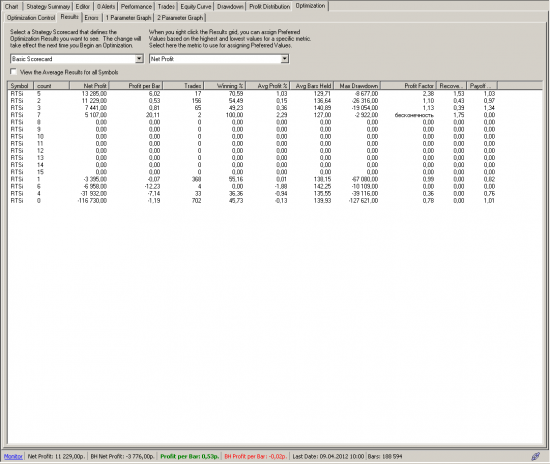

1. Картинка для покупок

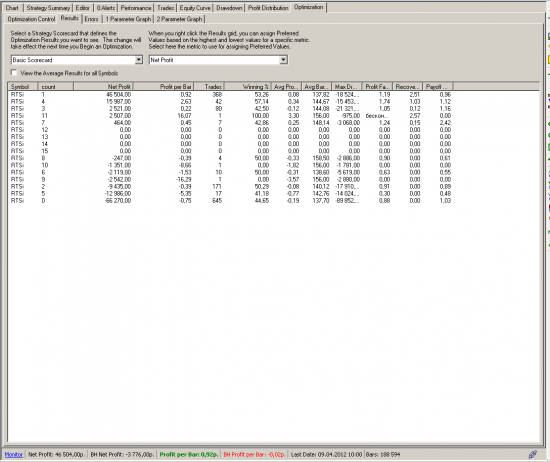

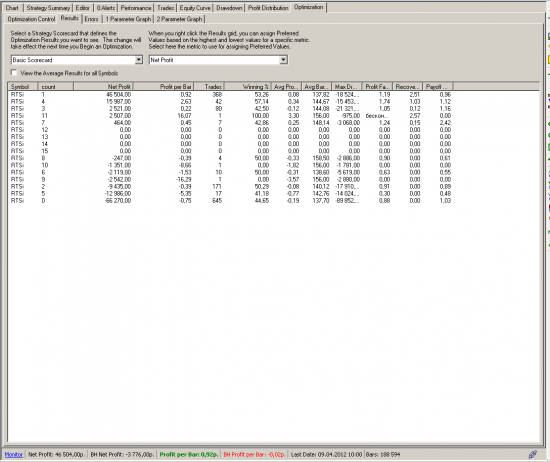

2. Картинка для продаж

На этих скриншотах видно, что максимальную прибыль можно было бы получить, если покупать после 5 дней падения и продавать после 1го дня роста. Помимо этого можно также заметить, что ни разу не было с начала 2007 года больше 7 дней падения подряд или больше 11 дней роста. Кстати, после 11 дней роста можно было шортить с вероятностью 100% :), но это случилось всего 1 раз, поэтому что-то утверждать исходя из этого редкого события нельзя.

Пока это слишком сырые тесты, чтобы на их основе можно было что-то делать. Как минимум, надо понять не являются ли наилучшие результаты подгонкой, попробовать добавить в тесты стопы или доработать условие для входа, чтобы получить более высокую вероятность прибыли.

На текущий момент основной целью является нахождение такого рисунка на дневном графике, после которого с высокой вероятностью рынок бы возвращался к средней цене, если у читателей есть какие-то идеи, пишите в комментариях. В том числе и справедливую критику автору :)

P.S.

Оценил объем работ, похоже, предстоит очень большой труд по публикациям:

В том числе, какие варианты стопов бывают, как можно выходить из позиции. Как избежать переоптимизации и так далее, всё это со временем буду разбирать. Надеюсь, что в итоге удастся создать неплохую систему для бокового рынка, которая сможет сглаживать просадки трендовых систем на унылом рынке.

Продолжение в следующих постах.

Процесс построения системы можно условно разделить на несколько частей (спасибо ЖЖ ubertrader'а который помог упорядочить в голове знания), а именно

1.Поиск неэффективности или так называемая генерация идеи, которая поможет заработать (как вариант обновление новых максимумов или пробой линии шеи в голове и плечи и т.д.). Идея может быть любой, желательно только, чтобы её можно было формализовать, иначе её не получится оттестировать с помощью компьютера.

2. Формализация неэффективности и последующие тесты. (по сути написание правил для Wealth-lab или другой программы для тестирования торговых систем).

3. Запуск системы в рынок и зарабатывание денег.

Это примерный план, через который проходит любая система, каждый из этих пунктов можно разделить на ещё много подпунктов, но с этим будем разбираться по ходу дела.

Итак, поехали.

Начнём с простого, что такое система для бокового рынка, по сути это система, которая ориентирована на возврат к справедливой цене или к так называемой средней цене. Соответственно, попробую протестировать простое предположение, что после определённого числа дней в одном направлении вероятность отскока (коррекции) повышается. В качестве подопытного кролика буду использовать всеми любимый фьючерс на индекс РТС.

Соответственно, первый тест выглядит примерно так:

Условие для входа:

1. Ждём n дней подряд у которых (Open-Close)>0 для продажи.

Ждём n дней подряд у которых (Open-Close)<0 для покупки.

2. На следующий день совершаем сделку с открытия.

Стоп

1. Начальные тесты проводятся без стопов, как выбрать наилучший вариант стопа будет обсуждаться позднее.

Условие для выхода

1. Выходим на закрытии дня входа (в 23:45).

Размер позиции

Тесты будут проводиться 1м контрактом, чтобы не было проблем с реинвестированием и для чистоты эксперимента

Итак, что получаем на выходе.

1. Картинка для покупок

2. Картинка для продаж

На этих скриншотах видно, что максимальную прибыль можно было бы получить, если покупать после 5 дней падения и продавать после 1го дня роста. Помимо этого можно также заметить, что ни разу не было с начала 2007 года больше 7 дней падения подряд или больше 11 дней роста. Кстати, после 11 дней роста можно было шортить с вероятностью 100% :), но это случилось всего 1 раз, поэтому что-то утверждать исходя из этого редкого события нельзя.

Пока это слишком сырые тесты, чтобы на их основе можно было что-то делать. Как минимум, надо понять не являются ли наилучшие результаты подгонкой, попробовать добавить в тесты стопы или доработать условие для входа, чтобы получить более высокую вероятность прибыли.

На текущий момент основной целью является нахождение такого рисунка на дневном графике, после которого с высокой вероятностью рынок бы возвращался к средней цене, если у читателей есть какие-то идеи, пишите в комментариях. В том числе и справедливую критику автору :)

P.S.

Оценил объем работ, похоже, предстоит очень большой труд по публикациям:

В том числе, какие варианты стопов бывают, как можно выходить из позиции. Как избежать переоптимизации и так далее, всё это со временем буду разбирать. Надеюсь, что в итоге удастся создать неплохую систему для бокового рынка, которая сможет сглаживать просадки трендовых систем на унылом рынке.

Продолжение в следующих постах.

Читайте на SMART-LAB:

Обновление кредитных рейтингов в ВДО и розничных облигациях (ООО «Роял Капитал» подтвержден B|ru|, ООО «Бизнес-Лэнд» повышен B-.ru)

🟢ООО «Роял Капитал» НРА подтвердило кредитный рейтинг на уровне «B|ru|», изменив прогноз на Стабильный. Ранее действовал Негативный прогноз. Компания зарегистрирована в 2011 году в Обнинске...

09:35

Бигтех строит фундамент будущего. Интересные идеи в глобальном ТМТ-секторе

Эксперты констатируют начало нового цикла в ТМТ-секторе: глобальные корпорации вкладывают триллионы долларов в инфраструктуру для искусственного интеллекта, а стремительное развитие мирового...

23.01.2026

покупка на открытии — лол… смеши есчо…