Американские эмитенты

Добрый день, Коллеги!

Неделю назад мы обещали прокомментировать изменения состава портфеля ценных бумаг американских эмитентов, проведенные нами с учетом опубликованных ежеквартальных отчетов компаний (https://smart-lab.ru/blog/538221.php).

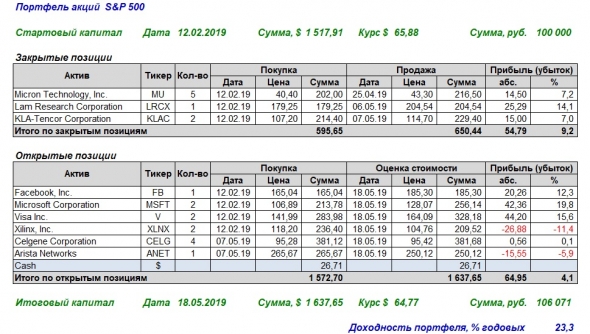

Отчитались хуже наших ожиданий Micron Technology (выручка по сравнению с АППГ упала на 21 %, а также наметилась тенденция к снижению рентабельности продаж), Lam Research (не произошло восстановление выручки к уровням прошлого года), а также KLA-Tencor (резко возросли операционные издержки, в результате чего рентабельность продаж по сравнению с АППГ снизилась с 30 до 17 %). По указанным эмитентам мы закрыли позиции, зафиксировав прибыль.

Отчитались в соответствии с нашими ожиданиями Facebook, Microsoft, и Visa. Всевозможной аналитики в отношении этих компаний на биржевых порталах предостаточно, поэтому повторяться не будем. Указанные эмитенты остаются в нашем портфеле и показывают неплохую доходность.

Очень интересная история развивается вокруг Xilinx. Компания блестяще отчиталась по итогам квартала: рентабельность продаж составила 30%, выручка возросла на 23% к АППГ, а коэффициент текущей ликвидности составил 8,2х. Тем не менее, сразу же после публикации отчетности акции Xilinx упали на почти на 16%. По комментариям западных СМИ «инвесторы хотели бы видеть признаки более быстрого роста». В то же время, мы полагаем, что действительной причиной снижения котировок стала новость о поглощении Solarflare Communications (смежника Xilinx), опубликованная одновременно с квартальным отчетом компании. Считая, что указное поглощение в перспективе повысит конкурентоспособность компании мы не стали выходить из позиции и оставили акции компании в портфеле.

Возможно, что это решение было слишком оптимистичным. Xilinx является одним из крупных поставщиков Huawei, из-за чего после введения администрацией США запретительных мер в отношении Huawei, акции Xilinx обвалились ещё на 9%. Если так пойдет и далее, то будем выходить из позиции. Понаблюдаем ещё неделю.

А теперь о новых компаниях в нашем портфеле.

Celgene – биофармацевтическая компания, которая разрабатывает терапевтические средства для лечения рака и иммунологических заболеваний. Celgene третий квартал подряд улучшает динамику выручки и показатели ликвидности. А рентабельность продаж за квартал превысила 38% (!!!). Мы ожидаем, что столь замечательные показатели деятельности в ближайшее время отразятся и на динамике котировок Celgene, в силу чего включили бумаги компании в наш портфель.

Arista Networks – производитель сетевого оборудования для крупных центров обработки данных, высокопроизводительных вычислительных систем и облачных сетевых решений. Показатели квартальной отчетности компании впечатляют: рентабельность продаж составила 33 %, выручка возросла на 26% к АППГ, а коэффициент текущей ликвидности составил 5,3х. Несмотря на это, акции компании после публикации финансового отчета упали на 15%. Дело в том, что в комментариях к отчету компания указала на существенное сокращение заказов со стороны одного из её крупных заказчиков (вероятно Facebook либо Microsoft), что напугало инвесторов.

Мы посчитали, что негатив уже отыгран рынком и, принимая во внимание сильные фундаментальные показатели, купили акции Arista Networks. Через пару дней Трамп объявил о провале переговоров с Китаем и акции компании потеряли ещё 6%. Не исключено, что мы поймали падающий нож. В ближайшие дни будем внимательно следить за котировками бумаги и, в случае дальнейшего падения, зафиксируем убыток.

В целом прошедшая неделя прошла на фоне обострения глобальных торговых войн, в силу чего была медвежьей и турбулентной. Кроме того, доходность валютных активов снизилась вследствие некоторого укрепления курса рубля. Указанные факторы стали отличной проверкой надежности портфеля, который на сегодня выглядит следующим образом:

Доходность сформированного нами портфеля акций американских эмитентов на текущий момент составляет 23% в годовом выражении, что выглядит более реалистично, чем 36%, которые мы наблюдали неделю назад. В то же время, по мере урегулирования глобальных торговых споров и восстановления бычьих трендов на фондовых рынках, мы ожидаем роста доходности нашего портфеля.

Отметим, что в ходе анализа ежеквартальных отчетов эмитентов мы выделили несколько очень интересных компаний, которые могут быть включены в наш портфель в будущем. Более подробно об этом мы расскажем через неделю.

Продолжение следует...