Супер статья. Анализ финансовой отчетности корпоративной Америки.

Анализ финансового состояния 500 крупнейших компаний Америки, которые входят в индекс S&P 500. Эти 500 компаний составляют почти 85% капитализации их фондового рынка. Для этого скачал с сайта finance.yahoo.com годовые балансы, отчеты о прибылях и убытках и отчеты о движении денежных средств за последние 4 года (на сайте публикуются данные только за 4 года). Далее суммировал полученные данные в единый баланс. Финансовые показатели в балансе показывают текущие значения на конец финансового года (он приходится на разную дату у большинства компаний, не совпадает с календарным годом). А отчеты о прибылях и убытках и движении денежных средств показывают результаты компании за год. По этим отчетам можно сделать выводы за 4 года деятельности компаний. А по балансам можно посмотреть, как менялись активы за 3 года (с конца 2015 до конца 2018). По некоторым компаниям еще нет годовых отчетов за 2018 год, поэтому возможна небольшая погрешность за последний год.

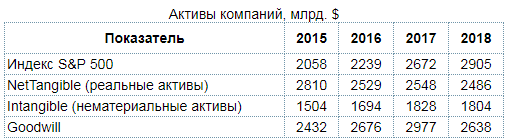

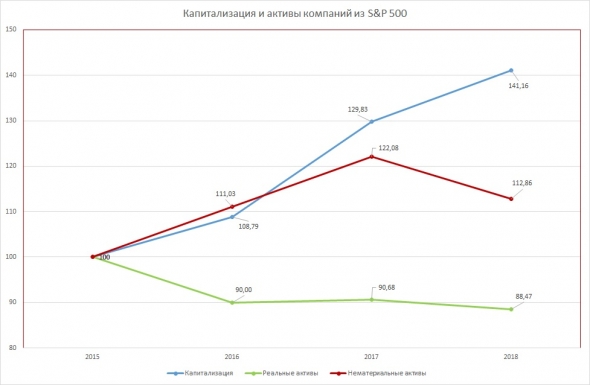

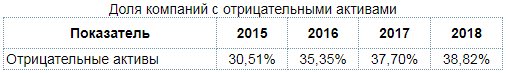

С конца 2015 года к середине апреля 2019 года биржевая стоимость компаний выросла на 41%, но при этом реальные активы компаний, которые еще называют BookValue уменьшились на 11,5%. При этом минимум на 13% выросли нематериальные активы в сумме с goodwill. Goodwill — это показатель, служащий для отражения в балансе переплаты при покупке другой компании на рынке. Например, рыночная стоимость компании 10 млрд.$, но владельцы не хотят ее продавать по рыночной стоимости и требуют премию. Допустим поглощающая компания настолько хочет ее купить, что готова выложить 12 млрд.$, которые требуют владельцы. Вот эти 2 млрд.$ переплаты и отразятся в goodwill. Фактически это отложенный убыток, но отражается в балансе, как актив. Рано или поздно будет списан с аналогичным снижением прибыли. Но теоретически может отражаться в балансе бессрочно. Далее интересно заметить, что почти 2/5 крупнейших компаний Америки имеют отрицательные реальные активы по балансу. Это то, что есть у компаний за вычетом всех обязательств и долгов без учета нематериальных активов и goodwill. Причем эта доля растет.

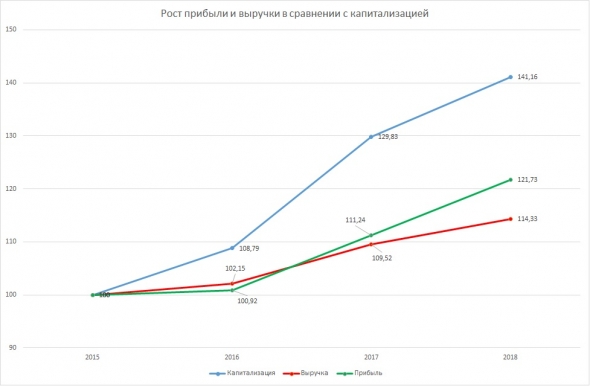

Видно, что у компаний активы уменьшаются, но рыночная стоимость их растет. Чем это может быть обусловлено? Ну конечно ростом доходов и прибылей. Посмотрим, как тут обстоят дела.

Прибыль (EBIT) — до уплаты налогов и процентов по заемным средствам.

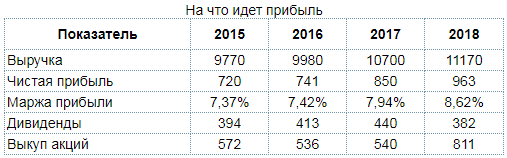

Хотя рост выручки и прибыли существует, но он значительно ниже роста стоимости акций. Рост выручки компаний на 14% за 3 года полностью соответствует росту ВВП с 2015 до 2018 года. Также интересно отметить, что при рост прибыли значительно опередил рост выручки (особенно в 2018 году). 21,7% против 14,3% соответственно. За счет чего могло произойти такое чудо? Снижение издержек? Однако в финансовой отчетности операционные издержки растут пропорционально росту выручки. Без творческого подхода к учету доходов однозначно не обошлось. Тем более что благодаря реформам Трампа по снижению налогов корпорациям, ставки налогов уменьшились и многие компании пользуются этими возможностями. Например, можно учесть некоторые доходы из будущих периодов.

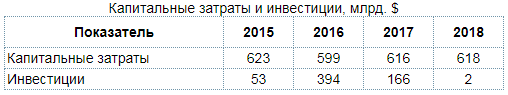

Основным мотивом снижения налогов было желание дать корпорациям дополнительные ресурсы для развития производства в Америке (Make America Great Again). Рассмотрим, как на самом деле тратят компании свою прибыль. Для начала посмотрим на 2 статьи расходов: капитальные затраты (Capex) и инвестиции:

Несмотря на рост прибылей, не наблюдается роста расходов на капитальные вложения, которые необходимы в случае развития производства и создания новых рабочих мест в стране.

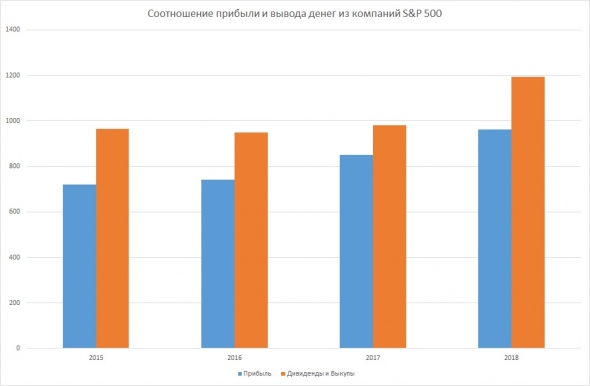

Чистая прибыль в этой таблице указана от операционной деятельности после уплаты налогов и процентов по кредитам. Как видно из рисунка ниже объем средств, потраченных на выкуп акций (buyback) и выплату дивидендов, превышает получаемую компаниями прибыль.

За 4 года 2015-2018 компании из списка S&P500 потратили на дивиденды и выкуп акций 4 трлн. 88 млрд.$. А чистая прибыль за этот же период составила 3 трлн. 274 млрд.$. Таким образом владельцы и руководство ведущих компаний обналичивали всю прибыль плюс дополнительно вывели 814 млрд.$. Часть средств для вывода этих дополнительных денег было взята за счет сокращения реальных активов компаний: с 2015 по 2018 годы они сократились на 324 млрд.$. Остальные деньги были получены из привлеченных кредитов. В балансах долгосрочные долги увеличились на 320 млрд.$, а краткосрочные долги выросли на 340 млрд.$. В среднем за эти 4 года ежегодно сверх прибыли выводилось средств на сумму, равную 8% от реальных активов компаний. Чтобы приукрасить имеющуюся картину активы компаний раздули за счет нематериальных активов (на 300 млрд.$) и goodwill (на 206 млрд.$). То есть за счет виртуальных вещей, которые не имеют рыночной оценки и в реальности могут вообще ничего не стоить.

Что можно сказать о перспективах компании, из которой владельцы выводят всю прибыль, продают частями имеющиеся активы, получают кредиты и выплачивают себе дивиденды из этих средств, оставляя долги на балансах компаний? Очевидно, что владельцы не видят смысла в расширении бизнеса, переводят свои акции в наличные деньги. При проведении выкупов акций за счет средств компаний, основными продавцами выступают сами владельцы и директора. Информацию о продаваемых акциях владельцами можно посмотреть в свободном доступе. Например, Марк Цукенберг за 2 недели апреля продал акций Facebook на 172 млн.$. Фактически акционеры продают акции своим же компаниям, используя для этого всю прибыль и кредитные средства.

Капитализация компаний из списка S&P 500 составляет 25.7 трлн. $, а стоимость реальных активов их активов 2.5 трлн. $. Владельцам безусловно выгодно продавать сейчас по текущим ценам. Когда пузырь лопнет, они могут скупить обратно акции по гораздо более выгодным ценам. Или создать новую компанию без долгов. Или наслаждаться обеспеченной старостью, наблюдая со стороны за попытками новых акционеров выжить под бременем накопленных долгов. Самое интересное, что схема абсолютно законная и всячески приветствуется аналитиками и инвесторами, поскольку способствует росту стоимости акций. А ведь были времена, когда выкуп акций был законодательно запрещен. Запрет был снят в 1982 году.

Вывод.

В ближайшие год-два экономика США с большой вероятностью столкнется с рецессией, что негативно скажется на прибылях корпораций. Кроме того, часть будущих прибылей уже учтена. Налоговая реформа Трампа носит временный характер и неизбежно повышение корпоративных налогов в скором будущем. Тем более, что государственный бюджет находится в плачевном состоянии и требует существенного увеличения доходов. Это приведет к падению прибылей корпораций, значительному снижению выкупов акций и как следствие к падению капитализации американского фондового рынка. По оптимистичным прогнозам примерно на 50% в ближайшие 2 года.

aftershock.news/?q=node/748324

Источник статьи конечно впечатляет

Но причем тут рецессия?! В США фонда и ВВП совсем не обязательно связаны. Я постоянно смотрю CNBC (поскольку держу их акции, гы)), там о рецессии говорят, но редко связывают с якобы «перекупленностью рынка».

Кто торгует америку, разве не видит, что там каждый год какие-то компании растут, какие то падают. В этом и смысл — перераспределение Капитала, нет?