Крестовый поход Трампа против ЕС. Обзор на предстоящую неделю от 14.04.2019

По ФА…

— Заседание ЕЦБ

ЕЦБ не внес новых изменений в «руководство вперед».

Драги сообщил, что апрельское заседание ЕЦБ было посвящено оценке экономической ситуации и готовности ЕЦБ принять меры при необходимости.

Марио заявил, что члены ЕЦБ единогласно готовы использовать все инструменты в случае ухудшения ситуации, но конкретные инструменты на данном этапе не обсуждались, т.к. на текущий момент информации недостаточно, ситуация станет более ясной после получения новых экономических прогнозов на июньском заседании.

Ключевые моменты пресс-конференции Драги:

— Оценка экономической ситуации.

Экономика стран Еврозоны замедлилась ещё больше с мартовского заседания ЕЦБ, период замедления роста экономики продолжится дольше, чем ожидалось ранее.

Главные риски: геополитика, торговый протекционизм и уязвимости развивающихся рынков.

Баланс рисков для перспектив нисходящий.

Ухудшение экономических перспектив приводит к снижению инфляционных ожиданий, инфляция продолжит падать в ближайшие месяцы и, вероятно, достигнет дна в сентябре.

Риски наступления рецессии оцениваются как небольшие, т.к. рынок труда продолжает рост, а некоторых из специфических/одноразовых факторов, которые ранее способствовали замедлению экономики, начинают терять силу.

— Многоуровневая система депозитных ставок и детали новых аукционов TLTROs.

Темы не обсуждались на апрельском заседании ЕЦБ по причине нехватки информации.

Эти две темы связаны и для принятия решения по ним необходимо больше информации о перспективах роста экономики и проведение исследования о негативном влиянии отрицательных депозитных ставок на прибыль банков Еврозоны.

На июньском заседании будут представлены новые экономические прогнозы и ЕЦБ примет решение по TLTROs.

Члены ЕЦБ не рассматривали многоуровневую систему депозитных ставок в разрезе сохранения ставок низкими дольше, чем ожидается сейчас, но рынки так считают, и они могут быть правы.

Главный посыл Драги состоял в том, что на июньском заседании можно ожидать принятие решения по новым стимулам в случае ухудшения ситуации, в любом случае будут разработаны детали TLTROs, но их критерии зависят от экономических прогнозов.

После заседания ЕЦБ вышел инсайд о том, что члены ЕЦБ скептически относятся к запуску многоуровневой системы депозитных ставок, т.к. опасаются, что банки будут использовать в качестве аудита совместно с TLTROs, а стоимость кредитования вырастет, особенно в проблемных южных странах, т.к. введение такой системы может быть воспринято как повышение ставки.

Но члены ЕЦБ были шокированы темпами замедления экономики Еврозоны и, в связи с этим, готовы выдавать кредиты TLTROs по крайне мягким условиям, вплоть до ставки -0,40%.

Впрочем, другой инсайд сообщил, что на текущем этапе рост экономики Еврозоны до сих пор вписывается в прогнозы ЕЦБ и поэтому введение многоуровневой системы депозитных ставок маловероятно.

Вывод по заседанию ЕЦБ:

Экономические данные Еврозоны в ближайшие два месяца крайне важны, т.к. на их основе ЕЦБ примет решение о необходимости запуска новых стимулов на июньском заседании.

Маловероятно, что Драги до своей отставки в октябре 2019 года сумеет протолкнуть принятие многоуровневой системы депозитных ставок, но упорства ему не занимать, а значит необходимо опасаться данного сценария.

— Протокол ФРС

Протокол ФРС был голубиным и не впечатлил участников рынка, реакция на публикацию протокола практически отсутствовала.

Основную часть протокола занимали рассуждения небольших групп членов ФРС, что отображает активную дискуссию без возможности изменения политики в любом направлении.

Члены ФРС согласились большинством только в двух аспектах: в необходимости сохранения характеристики политики «терпения» и в том, что эволюция экономических перспектив оправдывает сохранение ставок неизменными до конца текущего года.

Многие члены ФРС указали, что сильный рост рынка труда и зарплат, а также повышение таможенных пошлин, не привели к росту инфляции, как ожидалось ранее.

Мнения «нескольких» членов ФРС:

— Характеристику политики «терпение» в «руководстве вперед» необходимо регулярно пересматривать при изменении ситуации;

— Характеристика «терпение» не должна ограничивать возможности ФРС по внесению изменений в политику при необходимости;

— Даже при риске перегрева рынка труда изменение ставки должно быть незначительным при отсутствии роста инфляционных ожиданий;

— Возможно изменение точечного прогноза по ставке в сторону незначительного повышения позже в этом году при условии роста экономики в соответствии с прогнозами;

— Длительное сохранение ставок низкими может привести к росту рисков для финансовой стабильности.

Выступления членов ФРС на уходящей неделе были под стать протоколу.

Никто из членов ФРС не намерен менять политику в ближайшее время, но некоторые члены ФРС допускают повышение ставки ближе к концу года при условии сильного роста экономики и инфляции.

Голубь ФРС Кашкари подтвердил пороговые уровни для возможного изменения позиции ФРС: 2,3% по инфляции, выше 3,5% по зарплатам.

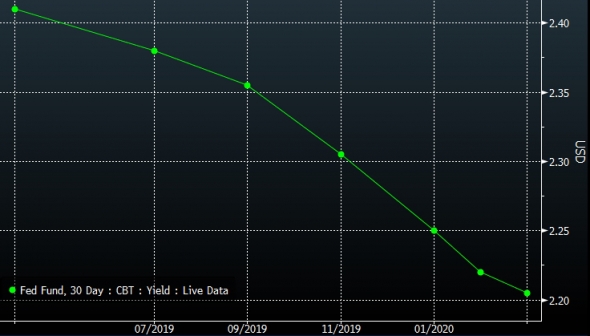

Рыночные ожидания практически неизменны в своем единодушии в снижении ставок в начале 2020 года:

В зависимости от качества экономических данных и риторики членов ФРС ожидания смещаются либо в пользу более раннего снижения ставок, либо более позднего, но инвесторы едины в понимании окончания цикла повышения ставок ФРС.

Вывод по протоколу ФРС:

ФРС продолжит находиться в режиме «терпения», переоценка ситуации возможна только в случае сильного роста зарплат и инфляции.

В любом случае, ФРС не намерена переоценивать ситуацию до третьего квартала, т.е. до получения полной информации по росту экономики США во 2 квартале.

На предстоящей неделе:

1. Трампомания

Потеря независимости ФРС не вызывает сомнений.

Трамп заявил, что люди ему говорят о том, что предпочли бы видеть на посту главы ФРС человека, который не повышает ставки.

К избиению ФРС присоединился вице-президент Пенс, что является шокирующим, т.к. партия республиканцев традиционно выступала за ужесточение политики ФРС.

Пенс сообщил, что поддерживает Трампа в понимании необходимости снижения ставок на 0,50% по причине отсутствия роста инфляции и, в идеальном варианте, экономика США может расти сколько угодно без необходимости повышения ставок.

Трамп, по мере прогресса в переговорах с Китаем, усиливает атаку на ЕС, в этот раз Трамп намерен повысить пошлины на импорт ЕС в размере 11 млрд. долларов за субсидирование компании Airbus.

ЕС заявил, что примет ответные меры за субсидирование США компании Boeing на сумму около 20 млрд. долларов.

Битва только начинается, развязка ожидается летом после вынесения решения ВТО.

2. Экономические данные

На предстоящей неделе главными данными США станут розничные продажи, производственный индекс ФРБ Филадельфии, отчеты по сектору строительства.

По Еврозоне следует отследить индекс Германии ZEW, инфляцию цен потребителей за март в финальном чтении, PMI промышленности и услуг стран Еврозоны за апрель в первом чтении.

ЕС продлил статью 50 по дате выхода Британии из ЕС до 31 октября с возможностью выхода Британии из ЕС раньше срока при ратификации соглашения по разводу.

Парламент Британии с чувством исполненного долга ушел на пасхальные каникулы, голосования по вариантам Брексит ожидаются не ранее начала мая.

Переговоры правительства Британии с лейбористами будут продолжены, прогресс приведет к резкому росту фунта, но пока до прорыва в переговорах далеко.

По экономическим данным следует обратить внимание на отчет по рынку труда во вторник, данные по росту инфляции в среду и отчет по розничным продажам в четверг.

Китай порадует блоком данных во главе с ВВП утром среды.

Переговоры США и Китая по торговле достигли прорыва по мнению минфина США Мнучина, как минимум заключено соглашение по вопросам валютных манипуляций с целью получения торговых преимуществ, хотя курс юаня утверждает об обратном.

— США:

Понедельник: производственный индекс ФРБ Нью-Йорка, ТИКСы;

Вторник: промышленное производство, индекс жилья NAHB;

Среда: торговый баланс, Бежевая Книга;

Четверг: розничные продажи, производственный индекс ФРБ Филадельфии, недельные заявки по безработице, PMI промышленности и услуг, оптовые запасы;

Пятница: закладки новых домов, разрешения на строительство.

— Еврозона:

Вторник: ZEW Германии;

Среда: инфляция цен потребителей;

Четверг: PMI промышленности и услуг стран Еврозоны;

Пятница: выходной.

3. Выступления членов ЦБ

Глава ФРС Пауэлл в своем свидетельстве перед демократами сообщил, что решения ФРС аполитичны и он не подчиняется указаниям Трампа.

Пауэлл заявил, что ставки ФРС на текущих уровнях соответствуют текущей ситуации в экономике.

Но очевидно, что атаки Трампа достигли цели, на уходящей неделе вице-президент США Пенс поддержал Трампа в необходимости снижения ставок ФРС по причине отсутствия роста инфляции.

Члены ФРС в своих выступлениях подтверждают необходимость паузы ФРС в отношении ставок, на предстоящей неделе нет экономических релизов, способных изменить ситуацию.

Следует ждать новых инсайдов от ЕЦБ, но маловероятно, что они появятся в ближайшее время, более логично их ожидать после череды новых данных.

------------------------------

По ТА…

Евродоллар почти достиг цели паттерна ОГП на 1,1330+-:

Тем самым приблизившись к ключевому сопротивлению на дейли, отбой от которого с большей вероятностью приведет к падению евродоллара к поддержке на старших ТФ либо, при истинном пробитии сопротивления, первой целью роста евродоллара станет 1,15я фигура, а, в последующем, 1,20я фигура:

----------------------------------

Рубль

Запасы нефти продолжили рост, но падение запасов бензина смягчило разочарование нефтетрейдеров.

Baker Hughes сообщил о росте активных нефтяных вышек до 833 против 831 неделей ранее.

Рост нефти поддерживается общим аппетитом к риску, падением доллара, обострением ситуации в Ливии и приближением даты полного запрета США на покупку нефти Ирана.

ОПЕК заявил, что на июньском саммите не исключено принятие решения о повышении квот на добычу нефти в случае, если добыча некоторых стран ОПЕК продолжит падать по внутренним причинам, а цены на нефть достигнут 80-85 долларов за баррель.

По ТА ситуация неизменна, цель паттерна ОГП по Бренту на 75,0+-:

Рубль получил импульс к росту на фоне падения доллара и понимании, что в Конгрессе США нет единства в отношении санкций РФ.

По ТА долларрубль в ближайшее время зависит от динамики доллара, который приближается к ключевой развилке.

Если доллар продолжит рост – следует ожидать ретест поддержек по долларрублю, но заседание ЦБ РФ 26 апреля с большей вероятностью приведет к падению рубля:

----------------------------------

Выводы:

Пасхальные каникулы в парламенте Британии означают как минимум пару недель передышки в саге по Брексит, но продление статьи 50 о дате выхода Британии из ЕС является позитивным фактором для фунта и евро, т.к. минимум до 31 октября Британия не сможет выйти из ЕС без заключения соглашения вне зависимости от того, останется Мэй на посту премьера или нет.

Фунт пока не испытывает радости, ибо неопределенность по Брексит сохраняется, как и вероятность досрочных выборов.

Но, более вероятно, что парламент Британии постарается избежать принятия участия в выборах в Европарламент и будет сговорчивее при новом голосовании по соглашению Мэй или при проведении сигнальных голосований по вариантам Брексит.

На предстоящей неделе правительство Британии продолжит переговоры с лейбористами, в случае достижения компромисса рост фунта будет стремительным, спустя время за фунтом последует и евро.

Драги дал понять, что ЕЦБ готов запустить дополнительные стимулы в случае отсутствия улучшений в экономике Еврозоны к июньскому заседанию, введение многоуровневой системы депозитных ставок будет негативно для евро.

Участники рынка будут внимательно следить за экономическими данными Еврозоны на предстоящей неделе, с учетом приближения евродоллара к ключевому сопротивлению качество данных может привести к развороту вниз от сопротивления на дейли или к его пробою.

Также следует отслеживать ход торговых переговоров США и ЕС, в случае угрозы Трампа о повышении пошлин США на импорт авто ЕС на 25% евро ждет быстрое падение вне зависимости от качества экономических данных.

Ситуация по ФРС остается позорной и на текущем этапе риторика членов ФРС полностью гасит намеки к готовности запуска новых стимулов от ЕЦБ.

С учетом усиления нападок Белого дома на независимость ФРС ситуация по разнице политики ФРС и ЕЦБ в пользу падения доллара.

Предстоящая неделя обещает быть достаточно легкой, ибо из плановых событий только экономические данные, причем важные релизы ожидаются по всем странам G10.

Работа по ТА с учетом экономических данных является идеальной для трейдеров, хотя вмешательство Трампа нельзя исключить.

Фактическое фиксирование прибыли на закрытии недели следует ожидать в четверг, т.к. в пятницу в странах Европы выходной.

----------------------------

Моя тактика по евродоллару:

На выходные ушла в лонгах от 1,1201.

В зависимости от ФА планирую шорты от сопротивления на дейли.

При истинном пробитии сопротивления буду искать доливку в лонги на корректах вниз.

Ну, допустим, прогнутся. А дальше? Отношения испорчены.

Это медийное впечателение, и, конечно, на самом деле всё может быть не совсем не так.