Жизненный цикл богатства

В своей книге «Эпоха инвестора» Уильям Бернштейн описывает мифического работодателя по имени Дядя Фред, который предлагает инвесторам схему пенсионных накоплений, определяемых броском монеты. Одна сторона монеты дает + 30% годовой прибыли, в то время как другая сторона дает вам -10% потерь в данном году.

Поскольку бросок монеты дает вам шанс 50/50 на каждый результат, это даст инвесторам совокупный годовой доход в размере около 8,2% со стандартным отклонением 20%, что не слишком далеко от фактических долгосрочных результатов на фондовом рынке.

Допустим, вы решили вносить 1000 долларов в год в течение следующих 40 лет в программу дяди Фреда. И давайте далее предположим, что бросок монеты сработает, чтобы дать вам 20 positive return лет подряд, а затем 20 negative return лет подряд. В этом случае вы получите чуть более 100 000 долларов. Неплохо, но вы едва поспеваете за показателями долгосрочной инфляции.

Мы также можем взглянуть на противоположную сторону этой монеты — 20 лет подряд отрицательной доходности, а затем 20 лет подряд положительной доходности. На этот раз ваше вложение вырастет до более чем 2,3 миллиона долларов!

Эти сценарии включают в себя как ужасную, так и удивительную удачу, но это показывает, как последовательность возвратов может привести к чрезвычайно разным результатам, даже с одинаковыми годовыми доходами с рынка.

Последовательность риска возврата существует не только на финансовых рынках, но и в личных финансах каждого. Когда вы родились, это может сильно повлиять на финансовое положение определенных поколений.

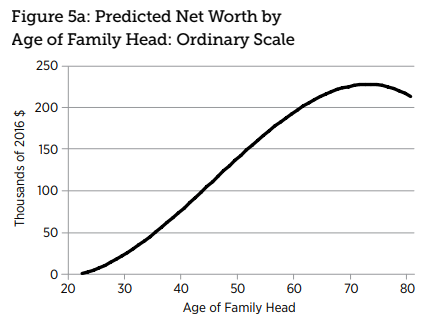

Исследователи из Федерального резервного банка Сент-Луиса опубликовали отчет под названием «Демография благосостояния», в котором рассматривается, как финансовые результаты часто определяются тем, когда мы родились. Они утверждают, что существует ярко выраженный жизненный цикл богатства, который выглядит примерно так:

Они также объясняют:

Богатство типичной семьи прослеживает восходящую наклонную дугу на протяжении большей части ее жизненного цикла, начиная с нуля в начале 20 лет и достигая максимума около 228 000 долларов в возрасте 72 лет. Диапазон фактического накопления богатства в семьях очень велик, но типичный опыт семьи хорошо описывается как быстрый начальный рост в процентном выражении, за которым следует постоянное замедление и возможное снижение, хотя и незначительное, на протяжении всей оставшейся части жизненного цикла. Форма жизненного цикла богатства зависит от экономических и финансовых изменений, происходящих с течением времени.

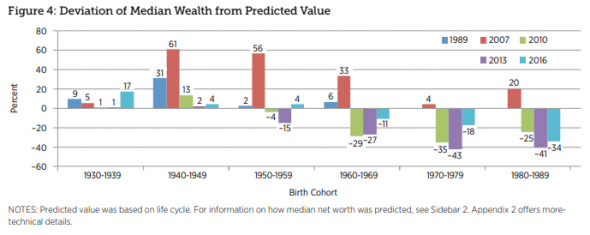

Если бы это было так просто. В своем отчете ФРС рассмотрела три разных поколения, чтобы определить, как на их благосостояние повлиял год, в котором они родились.

Они смотрели на людей, родившихся в 1960-х, 1070-х и 1980-х годах, чтобы увидеть, где каждая группа попадает в их прогнозируемую шкалу богатства. Те, кто родился в 1960-х годах, испытывают дефицит в 11%, в то время как группа 1970-х годов отстает на 18%, где они «должны» быть. Но, безусловно, самая отдаленная группа — это те, кто родился в 1980-х годах. Миллениалы на 34% ниже прогнозируемых уровней благосостояния, основанных на опыте предыдущих поколений в том же возрасте.

Вы можете увидеть, как эти цифры изменились со временем здесь:

Спад уничтожил много богатства, и большая часть его не вернулась для многих людей. И молодые люди, вероятно, испытали двойной удар из-за того, что многие упустили огромные успехи на финансовых рынках за последние 10 лет или около того.

Есть несколько причин сохранять оптимизм в отношении финансов молодых людей.

Группа, родившаяся в 1980-х годах, безусловно, самая образованная из трех и, следовательно, обладает потенциалом стать самой высокооплачиваемой группой за всю историю. Эти заработки могут быть немного задержаны, поскольку молодые люди платят за это образование.

Этот поздний старт не идеален, но у молодых людей все еще есть куча времени перед ними, особенно если учесть, что наша продолжительность жизни увеличивается с течением времени.

Люди, родившиеся в 1960-х и 1970-х годах, могут иметь больше финансовых активов, но у поколения миллениалов самый большой актив — человеческий капитал. Сочетание более высоких доходов и больше времени перед ними означают, что еще не все потеряно.

Хотя во время Великой рецессии молодым людям было бы неплохо приобрести финансовые активы по дешевке, мои собратья 1980-х годов все еще могут восполнить их нехватку. Нам просто нужно воспользоваться нашим человеческим капиталом, дождавшись, когда эти потенциальные доходы станут реальностью.

Лучший способ уменьшить риск последовательности ваших возвратов — это делать ваши покупки в акции в раннем возрасте. «Ранний» обычно означает, что вам 20, но даже тем, кому за 30 и 40 лет, возможно, у них еще будет на 6–7 десятилетий впереди, если учесть годы выхода на пенсию.

Бернштейн пишет:

Здесь мы узнали, что инвестирование всех ваших денег в акции заранее позволяет избежать «риска последовательности». То есть при единовременной сумме особенно хорошая или плохая последовательность возвратов никоим образом не повлияет на ваш конечный результат. Конечно, если вы не начали свою взрослую жизнь как богатый наследник, у вас не будет такой возможности. Но следствие остается в силе. Инвестирование в акции как можно большего количества акций и других рискованных активов заранее максимально снижает последовательный риск.

Очевидно, что для молодых работников практически невозможно слишком агрессивно использовать свой инвестиционный капитал, потому что его человеческий капитал подавляет его.

Последовательность риска возврата на рынках полностью вне вашего контроля. В зависимости от года, в котором вы родились, и именно поэтому удача часто играет большую роль в финансовых результатах людей.

Но вы контролируете норму сбережений и сколько денег вы тратите на дискреционные товары.

Вы просто должны начать раньше, чем позже.

Источник: https://awealthofcommonsense.com/2019/04/the-life-cycle-of-wealth/

Мой телеграмм канал: https://t.me/goodtrade Освещаем самые интересные новости по рынку США и торгуем командой фьючерсом наS&P 500, $SPY, $UVXY, $VXXB.

Александр non12 апреля 2019, 16:54Когда вы родились, и главное где вы родились.+1

Александр non12 апреля 2019, 16:54Когда вы родились, и главное где вы родились.+1