Наглядное пособие по изменению цен опционов в зависимости от волатильности

Для тех, кто начинает свой путь в опционах, хочу представить некоторые картинки, которые помогут получить представления о рисках продажи непокрытых опционов.

Исходные данные для графиков:

— Расчеты для опционов на индекс РТС;

— волатильность, принятая за 1 примерно = 22

— время до экспирации 500 торговых часов. (у меня расчеты в часах; 1 день = 14 часов)

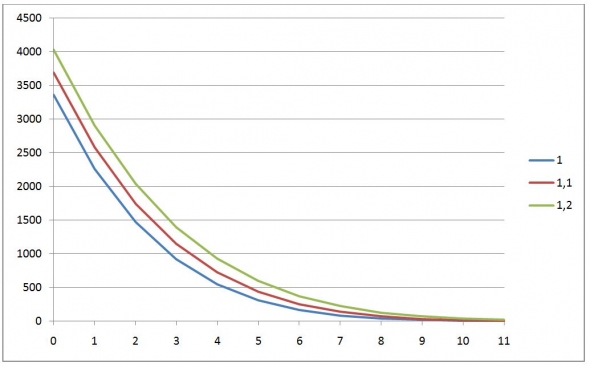

Первая картинка это то, как обычно воспринимается повышение цен опционов в зависимости от изменения ожидаемой волатильности.

По горизонтальной оси отложены страйки, где 0 это центральный страйк. Вертикальная ось – цена опциона. Синяя линия – цены при волатильности принятой за( 1). Красная линия при волатильности (х1,1). Зеленая линия при волатильности (х1,2). Много линий рисовать не стал, поскольку картинка весьма очевидна.

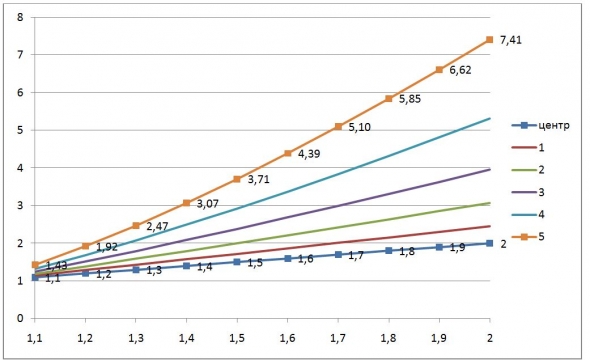

Теперь посмотрим на ситуацию с повышением волатильности немного с другой стороны. Посмотрим во сколько раз увеличивается цена опционов на разных страйках в зависимости от увеличения волатильности. При условии, что цена базового актива не изменится.

Эта картинка немного по сложнее. Горизонтальная ось это во сколько раз увеличилась волатильность. Вертикальная ось – это во сколько раз увеличилась цена опциона. Разные линии – это изменения цен на разных страйках. Синяя линяя (подпись «центр» соответствует центральному страйку. Остальные линии просто пронумерованы и номер показывает порядковый номер страйка в направлении от центра (чем больше номер, тем дальше страйк).

Можем увидеть, что при повышении волатильности в 1,5 раза на центральном страйке цена возрастает в 1,5 раза, а на пятом от центра страйке цена опциона возрастает в 3,7 раза.

Большее количество страйков брать не стал, по скольку картинка потеряет наглядность. Но можно заметить, что крутизна роста цены на страйке (каждой следующей линии ) растет не линейно, а экспоненциально.

Понимание этой картинки позволит вам оптимизировать риски и если продавать опционы, то в правильные моменты.

Dmitryy02 апреля 2019, 12:48По второй картинке, есть формула этих прямых?0

Dmitryy02 апреля 2019, 12:48По второй картинке, есть формула этих прямых?0 RockInn02 апреля 2019, 12:49Теооия хороша, но вот ликвидность опциков не позволяет забавляться по-настоящему. В отличии от срочки на СиПи0

RockInn02 апреля 2019, 12:49Теооия хороша, но вот ликвидность опциков не позволяет забавляться по-настоящему. В отличии от срочки на СиПи0 Savin02 апреля 2019, 13:36Весь раздел опционы состоит из рекламмы и статей пособий «для новичков» которые написанны «не новичками» которые уже не торгуют опционы.))0

Savin02 апреля 2019, 13:36Весь раздел опционы состоит из рекламмы и статей пособий «для новичков» которые написанны «не новичками» которые уже не торгуют опционы.))0 dip02 апреля 2019, 17:12FZF, спасибо вам большое! Ваши топики по опционам, в 100 раз более ценные, чем весь тот поток сознания, и поток иррелевантных формул которые пишутся тут в разделе опционов.0

dip02 апреля 2019, 17:12FZF, спасибо вам большое! Ваши топики по опционам, в 100 раз более ценные, чем весь тот поток сознания, и поток иррелевантных формул которые пишутся тут в разделе опционов.0