Тревожные сигналы для мировой экономики

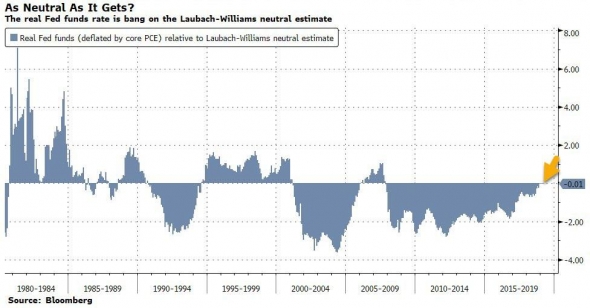

Значительное смягчение монетарной политики, озвученное ФРС в прошедшую среду (отказ от повышения ставок в этом году и сворачивание программы сокращения баланса в сентябре), имеет под собой достаточно веские основания. Так, разница между реальной ставкой денежного рынка (ставка ФРС за вычетом индекса инфляции core PCE) и оценкой реальной нейтральной ставки (т.е. отвечающей текущему экономическому состоянию США) на основе модели Laubach-Williams’а показывает их полное совпадение:

(Разница между реальной ставкой денежного рынка в США и оценкой реальной нейтрльной ставки на основе модели Laubach-Williams’а)

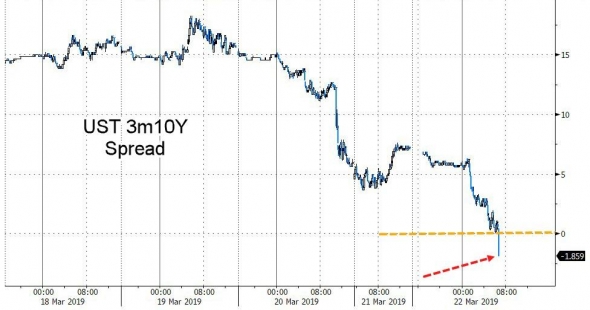

Таким образом, дальнейшее повышение ставки уже не выглядит обоснованным. При этом спред между 10-летними и 3-месячными трежерис ушел в отрицательную зону впервые с 2007 года:

(Спред между 10-летними и 3-месячными облигациями США ушел в отрицательную зону)

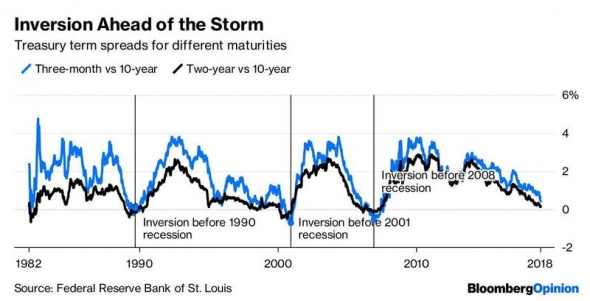

Как показывают статистические данные за последние 50 лет, в шести случаях это предшествовало экономическому спаду, который, в среднем, наступал через 311 дней после возникновения такой инверсии доходностей. Хорошая картинка от Bloomberg на эту тему:

(Динамика спреда между доходностями 3-месячных и 10-летних (синяя линия) и 2-летних и 10-летних гос. облигаций США)

При этом негативные процессы происходят и в мировой экономике, так глобальный индекс экономических неожиданностей от Сити (показывающий насколько совпадают реальные данные с ожиданиями экспертов) находится на многолетних минимумах:

(Глобальный индекс экономической неожиданности от Сити)

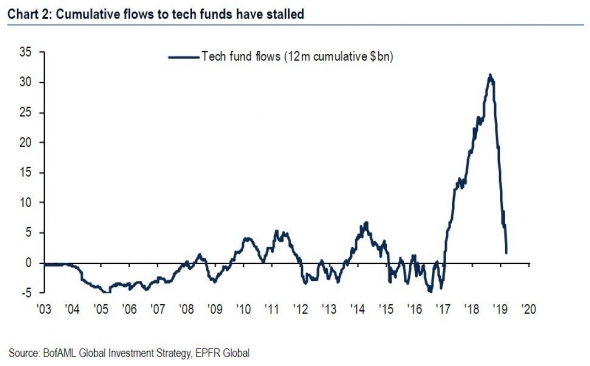

А денежный поток в фонды технологических акций (которые выступали в роли фаворитов на протяжении последних нескольких лет) испытал сильнейшее падение:

(Денежный поток в фонды технологических акций, млрд. долл.)

Мы все хорошо помним что происходило на протяжении последнего десятилетия, когда фондовый рынок США начинал падать из-за очередной нехватки денежной ликвидности. Финансовые власти всегда уступали Уолл-Стрит, опасаясь очередного краха и наступления масштабной рецессии:

(Центробанки выкупали все падения фондового рынка за последнее десятилетие)

Поэтому нам осталось дождаться следующей заметной коррекции индекса S&P 500, чтобы увидеть очередную программу «спасения рынка» уже от Пауэлла…

____

мой блог/яндекс-дзен

Свой Мужик23 марта 2019, 11:21Они бесконечно долго будут выкупать?+1

Свой Мужик23 марта 2019, 11:21Они бесконечно долго будут выкупать?+1