X5 Retail Group: лучше ожиданий

Валовая маржа выросла на 0,3 п.п. до 24,1%. Валовая прибыль X5 Retail Group в 4 кв. 2018 г. увеличилась на 18% до 101,8 млрд руб. (1,5 млрд долл.), а валовая рентабельность оказалась на уровне 24,1% (+0,3 п.п.). Так же, как и в предыдущем квартале, улучшение показателя валовой маржи отражает стабилизацию доли продаж по промоакциям и повышение доли более высокомаржинального сегмента «Перекресток». В то же время общие и административные расходы (без учета амортизации и расходов по долгосрочной программе мотивации и амортизации) росли быстрее выручки, увеличившись на 19,2% до 76,6 млрд руб. (1,2 млрд долл.) в том числе за счет быстрого роста арендных платежей и расходов на коммунальные услуги. Чистый долг на конец квартала составил 184 млрд руб. (2,6 млрд долл.). Это предполагает мультипликатор Чистый долг/EBITDA за последние 12 месяцев на уровне 1,7 (против 2,0 в конце 3 кв. 2018 г.), что является самым низким показателем за всю историю компании. В дальнейшем X5 Retail Group планирует сохранять этот мультипликатор на уровне ниже 1,8.

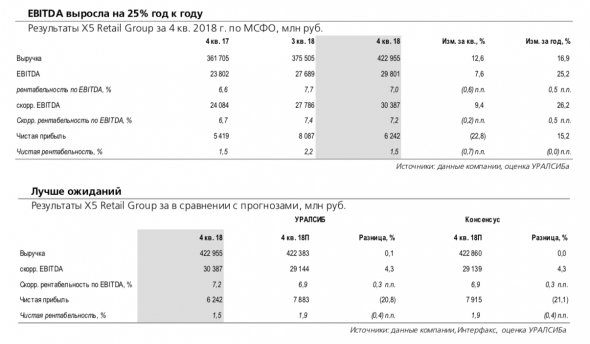

Результаты подтверждают лидирующие позиции компании на российском розничном продовольственном рынке. Результаты X5 Retail Group за 4 кв. 2018 г. показывают, что компания остается сильнейшим игроком российского рынка продовольственной розницы, способным демонстрировать высокие темпы роста выручки и сохранять при этом хорошую для нынешних условий рентабельность. Достаточно высокая по меркам сектора дивидендная доходность также должна поддержать интерес инвесторов к акциям компании.

Торгуйте БЕСПЛАТНО с тарифным планом «15 лучших»

С уважением, команда УРАЛСИБ Брокер.

т.: 8 (800) 100-59-00