22 января 2019, 00:09

Формирую долгосрочный дивидендный портфель

В первых числах нового 2019 года я решил воспользоваться коррекцией в S&P 500 и начать формировать долгосрочный портфель дивидендных бумаг (акции + ETF). Держать планирую по Баффету: "Лучшее время для продажи акций – никогда". Основная задача такого портфеля — обеспечить предсказуемую доходность на вложенный капитал. Задача жить на дивиденды не ставится, вместо этого созрели планы снять с себя финансовую нагрузку в виде оплаты ежемесячных расходов: ЖКХ, интернет, заправка авто, походы в кино и т. д. Пусть эти траты оплачивает кто-то другой, в кого я инвестирую накопленный капитал!

Критерии отбора дивидендных бумаг:

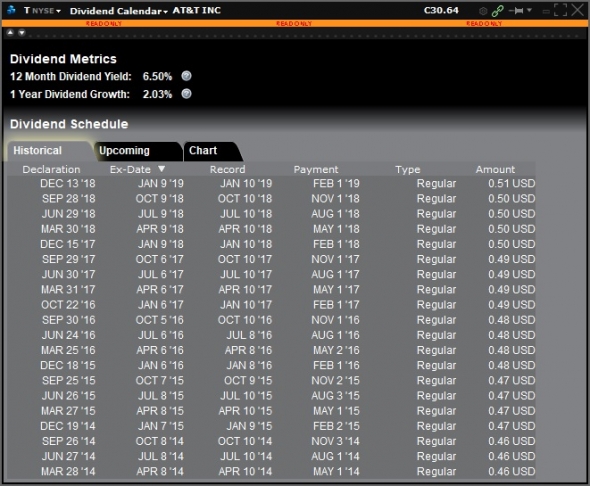

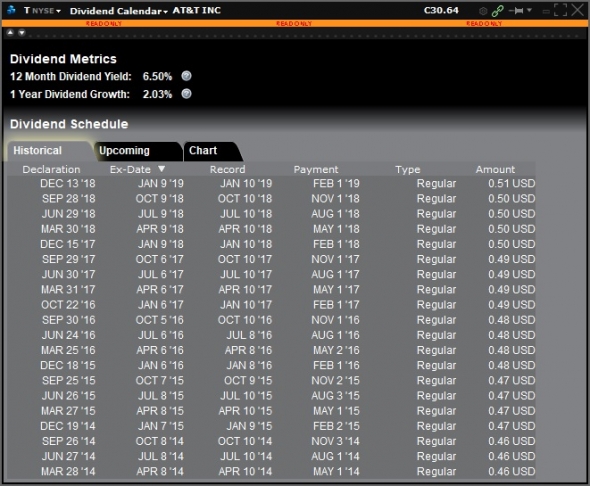

Как видим, дивиденды эта компания регулярно повышает, несмотря на то, что бумага находится в нисходящем тренде. При цене закрытия $30.94 дивидендная доходность за 2019 год составит:

$0.51 * 4 / $30.94 * 100% = 6.6%,

что является отличным показателем для такой крупной компании.

Очень важно смотреть див. доходность, ориентируясь именно на будущие выплаты, а не прошлые дивиденды, т. к. компании, акции которых находятся в даунтренде, часто снижают дивидендные выплаты на акцию.

На данный момент мой дивидендный портфель выглядит вот так:

T я уже купил давно (планирую докупать в будущем). Одними из первых в новом году я купил DIV и SDIV, которые показывают сумасшедшую див. доходность и платят дивиденды ежемесячно, а не раз в квартал. Также решил купить сильно просевшие акции IBM и Philip Morris (табачные компании прижали), у них тоже отличные дивиденды. Остальные бумаги можете посмотреть самостоятельно.

TKC покупал на кризисе у турок, люблю дешёвые телекомы. Посчитаем по ней дивиденды, как если бы мы купили акцию на закрытии в прошлую пятницу:

$0.289 * 3 / $6.59 * 100% = 13.2%,

что и показывает нам TWS. Но т. к. моя цена владения $5.02, то реальная див. доходность составит:

$0.289 * 3 / $5.02 * 100% = 17.3%.

К сожалению этот параметр нужно высчитывать самостоятельно, TWS считает по текущей цене.

Есть у дивидендов один эффект, который не сразу осознаешь, если думаешь только сегодняшним днём. И это не сложный процент реинвестирования. Если купить и держать дивидендного аристократа неограниченно долго — дивиденды растут. Рассмотрим опять AT&T. Допустим, что каким-то чудом, живя в СССР, ваши бабушка и дедушка купили в 1984 г. акции этого телекома по $5, и после этого их не расстреляли за спекуляции, как директора «Елисеевского». Тогда дивидендная доходность по этой бумаге сегодня составила бы:

$0.51 * 4 / $5 * 100% = 41%.

Нужно помнить, что с дивидендов уплачиваются налоги, ещё до их поступления на Ваш многострадальный счёт. Для резидентов США налог составляет 30%, для нерезов — 15%.

Просадка по бумагам значения не имеет, т. к. продавать их не собираюсь, важны только периодические отчисления в мой карман. В будущем планирую докупать упавшие бумаги и добавлять в портфель новые, пока не добьюсь желаемой доходности, удовлетворяющей мои основные ежемесячные потребности.

Критерии отбора дивидендных бумаг:

- Большая капитализация компании (5-100 млрд $).

- Высокие дивиденды (>= 5%)

- Покупка на коррекции

Как видим, дивиденды эта компания регулярно повышает, несмотря на то, что бумага находится в нисходящем тренде. При цене закрытия $30.94 дивидендная доходность за 2019 год составит:

$0.51 * 4 / $30.94 * 100% = 6.6%,

что является отличным показателем для такой крупной компании.

Очень важно смотреть див. доходность, ориентируясь именно на будущие выплаты, а не прошлые дивиденды, т. к. компании, акции которых находятся в даунтренде, часто снижают дивидендные выплаты на акцию.

На данный момент мой дивидендный портфель выглядит вот так:

T я уже купил давно (планирую докупать в будущем). Одними из первых в новом году я купил DIV и SDIV, которые показывают сумасшедшую див. доходность и платят дивиденды ежемесячно, а не раз в квартал. Также решил купить сильно просевшие акции IBM и Philip Morris (табачные компании прижали), у них тоже отличные дивиденды. Остальные бумаги можете посмотреть самостоятельно.

TKC покупал на кризисе у турок, люблю дешёвые телекомы. Посчитаем по ней дивиденды, как если бы мы купили акцию на закрытии в прошлую пятницу:

$0.289 * 3 / $6.59 * 100% = 13.2%,

что и показывает нам TWS. Но т. к. моя цена владения $5.02, то реальная див. доходность составит:

$0.289 * 3 / $5.02 * 100% = 17.3%.

К сожалению этот параметр нужно высчитывать самостоятельно, TWS считает по текущей цене.

Есть у дивидендов один эффект, который не сразу осознаешь, если думаешь только сегодняшним днём. И это не сложный процент реинвестирования. Если купить и держать дивидендного аристократа неограниченно долго — дивиденды растут. Рассмотрим опять AT&T. Допустим, что каким-то чудом, живя в СССР, ваши бабушка и дедушка купили в 1984 г. акции этого телекома по $5, и после этого их не расстреляли за спекуляции, как директора «Елисеевского». Тогда дивидендная доходность по этой бумаге сегодня составила бы:

$0.51 * 4 / $5 * 100% = 41%.

Нужно помнить, что с дивидендов уплачиваются налоги, ещё до их поступления на Ваш многострадальный счёт. Для резидентов США налог составляет 30%, для нерезов — 15%.

Просадка по бумагам значения не имеет, т. к. продавать их не собираюсь, важны только периодические отчисления в мой карман. В будущем планирую докупать упавшие бумаги и добавлять в портфель новые, пока не добьюсь желаемой доходности, удовлетворяющей мои основные ежемесячные потребности.

Я тоже так буду делать. Однако выше 1500-1800 ЭсПи покупать опасаюсь.

Интересная петрушка, со своих берут больше, в России наоборот.

Исключение — недвижимость США — 35% налога на дивы и для нерезидентов. Точнее я не знаю… Увы

а фонды инвестирующие в недвижимость? Вы уточните этот ворпос — тк одна из самых высокодивидентных областей экономики

траст на нефть Аляски от BP даёт 18% — однако вовремя вычитал, что с 2020 траст закрывается.

Впереди — коррекции поглубже и многократно.

ordinary dividends = налоги платятся как с ординарного дохода. от 10% до 37%

qualified dividends = 15% налог

Для примера SWKS, TXN, ALK, DAL.

Тогда получаешь двойную выгоду — сильный рост стоимости акции + дивиденды превосходящие инвестиции.

Тем более сейчас у нас цены акций в долларах просто смешные, а надёжность компаний стала существенно выше.

Например лет 10 назад я бы рассмеялся если бы кто-то мне сказал, что Сбербанк станет надёжнее Дойче банка.

Ну и определить себе критерий при какой доходе в % вы продадите все акции данной компании.

Сам формировал портфель в начале года — у вас отличная идея с точки зрения текущей коррекции и дивов, капитализация тоже хороший фильтр. Но есть как минимум один ньюанс на котором вы можете погореть: смотрите уровень долга компании и как он растет. Достаточно много компаний выплачивают высокие относительно стоимости дивиденды, даже с отрицательной прибылью, лишь бы капитализация не сдувалась сильно — можете влететь с тем, что стоимость акций будет падать сильнее чем выплачиваются див, а когда займов больше не будут давать или бизнес убыточный сокращать и оптимизировать будут, то и дивы схлопнутся… Обязательно добавьте этот фильтр тоже.

А еще я бы посоветовал все-таки еще смотреть на перспективу бизнеса и рентабельность — ведь рост и стоимости и дивов — вот это суть долгосрочных инвестиций!!! Вы же не деньги в краткосрок под больший проценты даете...

все, которые зарегестрированы как REIT = Real estate investment trust. Это Закон.

Bingo!!!

PS. TTM = trailing twelve months

Не напрягает космическая долговая нагрузка эмитентов, стоящих за выбранными бумажками? Балансы у них не ахти, прямо скажем.

Представим 2 бумаги, которые стоят 100$ и платят 10$ в год.

У одной какой-то негатив и она падает до 80, дивы при этом не снижаются.

Другая, напротив растет до 125.

Вот вы получаете свои 10$ по выросшей бумаге.

Какое решение нужно принять при незыблемости дивидендов? Неужели считать по цене покупки?

Даже если вторая бумага просто не падает, а остается при своих.

Реинвестирование дивов в любом случае будет идти по текущим ценам, на длинном сроке это не такая уж мелочь

$0.51 * 4 / $30.94 * 100% = 6.6%

переменные 0.51 и 4? 0.51 это дивиденд за 1 акцию в портфеле или как? И за какой период? Также в одном случае стоит 4, а в случае турецкого телекома 3…