Экономический кризис уже стучится в дверь

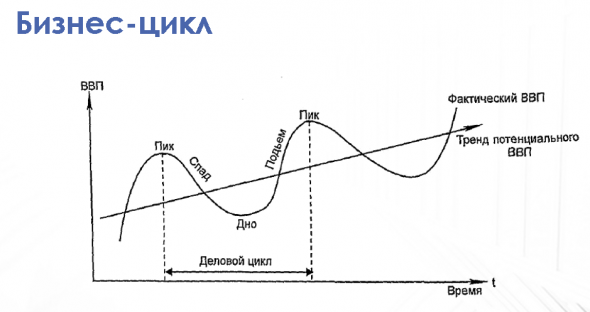

Мировая экономика в долгосрочной перспективе, как правило, демонстрирует рост. Происходит это как за счет инноваций, так и оптимизации различного рода процессов. При этом в более среднесрочной перспективе в бизнес цикле за периодами роста практически всегда следуют периоды спада. И сейчас, на мой взгляд, мы постепенно вступаем в эту негативную фазу.

Сейчас объясню почему…..

Инвесторы уже постепенно начинают закладывать негативные моменты в цены финансовых активов – 2018 год ознаменовался началом падения на финансовых рынках. При этом связано это было, как раз с ожиданием начала экономического кризиса, как на фоне ужесточения денежно-кредитной политики, так и с первыми признаками замедления темпов роста мировой экономики.

В частности, ФРС повысила ставки по федеральным фондам до 2.5%, а ЕЦБ объявил о завершении программы по выкупу активов. Т.е. по сути дешевых денег в мире становится все меньше, а значит и расходы компаний будут расти, что не может быть позитивным моментом. Ниже график, где обозначен исторический рост ставок в США и различного рода кризисы.

При этом такие опережающие экономические индикаторы, как индекс деловой активности (PMI), опережающий индекс OECD и кривая бескупонной доходности в США, начали демонстрировать первые признаки наступления тяжелых времен. На графике снизу слева индекс деловой активности, справа – опережающий индекс Организации экономического сотрудничества.

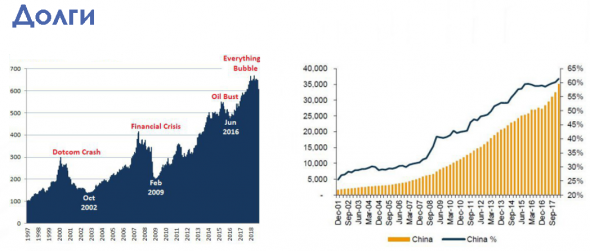

Также не стоит забывать про огромную долговую нагрузку, как отдельных компаний, так и целых стран. На графике снизу слева маржинальные позиции на американском рынке акций, справа – корпоративные долги Китая.

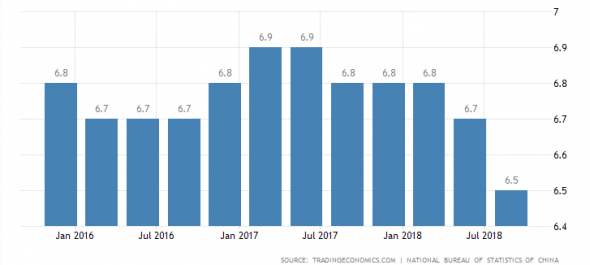

В свою очередь экономический кризис стал более вероятен на так называемых торговых войн, которые способствуют замедлению мировой экономики и в частности уже начали отражаться на темпах роста Китая.

В целом общая картина пока не вызывает оптимизма. Небольшую отсрочку возможному спаду, на мой взгляд, может привнести лишь дополнительное стимулирование со стороны ведущих мировых стран, а также снижение напряженности по торговым войнам. В частности, достижение новых договоренностей между США и Китаем.

В такие периоды в плане инвестирования остаются интересными защитные активы, такие как золото, облигации с коротким сроком обращения (например, ОФЗ), а также защитные валюты (доллар, юань….). В контексте различных портфелей оптимально делать акцент на высокой диверсификации. При этом о многих рисках писал еще в апреле и вот под конец года они начали сбываться, дав мне немного заработать.

Много интересного и полезного, а также некоторые сделки по фьючерсам и опционам RI, SI и BR в моем телеграмме (@OptionsWorld)

Простите, но это чушь собачья. Рост экономики измеряется долларами от продаж товаров/услуг. Следовательно, рост экономики происходит, когда увеличивается количество покупателей и/или растет количество покупаемых товаров/услуг и/или растет долларовая цена товаров/услуг.

Сегодня бочка добываемой нефти стоит $50. Через 20 лет — $1000. Кто продает нефть — у того экономика «вырастет». Какие тут инновации?

Инновации… оптимизация… блин, поначитаются отрывных календарей…

А изх этого вытекают второстепенные причины типа торговых войн, санкций, тарифных барьеров

И где то на дне по важности, Скрипали, Украина, русские хакеры, ...

Впрочем это просто информационный шум

Кстати, фондовый рынок, индексы — опережающий фактор для ВВП и безработицы, потребления энергии.

Главных показателей экономического роста экономики.

Следим за главным.