12 декабря 2018, 20:47

Из-за низкой прибыли дивидендная доходность РусГидро в ближайшие 2 года не превысит 6% - Велес Капитал

Аналитики Велес Капитал считают, что дивидендная доходность за 2018 год составит 4,6%:

Кроме того, за счет роста выработки и роста тарифа на тепло выручка компании выросла на 6,5% кв/кв., превысив наши ожидания. По итогам 9М18 выручка (с учетом субсидий) показала рост на 7,2%, EBITDA – на 13,1%, чистая прибыль – на 39,7%.

Среди основных моментов конференц-звонка отметим:

Негативно:

— менеджмент подтвердил ожидаемый рост цен на уголь в районе 20% для компании в 2019г.

— из всех дальневосточных строек до конца года планируется ввести только третья очередь Усть-Среднеканской ГЭС. Ввод Зарамагской ГЭС отложен на первую половину 2019 г. По оценкам руководства, штраф за каждый месяц просрочки для нее составит около 40 млн руб.

— к сожалению, менеджмент не предоставил оценок участия в программе модернизации мощностей. Из-за отсутствия рыночного ценообразования на Дальнем Востоке пока невозможно условия участия компании и NPV таких проектов.

— менеджмент подтвердил, что у Восточной ТЭЦ, введенной в 2018 г., нет тарифа на данный момент.

Нейтрально:

— конкретной дорожной карты по вхождению активов ДВЭУК менеджмент не предоставил. Возможно, в случае их консолидации, можно будет избежать дополнительной эмиссии акций

— капитальные затраты в 2018 г. должен сократиться на 22,3%, но это лишь означает перенос недостроенных объектов на будущие годы. Так, инвестпрограмма в 2019 должна вырасти на 19,8%, в 2021г – на 23,7%, а на 2022 г. – на 17%.

— руководство не стало давать прогнозы о ходе восстановления Загорской ГАЭС, информация ожидается в 1К19.

Мы подтверждаем целевую цену акции «РусГидро» в 0,51 руб. и сохраняем рекомендацию «Держать». Мы видим несколько разовых эффектов, которые могут негативно повлиять на ближайшую отчетность компании и динамику котировок.

Отчетность и конференц-звонок. Результаты за 3К18 оказались лучше наших прогнозов в первую очередь за счет того, что компания получила больше субсидий в отчетном периоде, чем мы ожидали.

Кроме того, за счет роста выработки и роста тарифа на тепло выручка компании выросла на 6,5% кв/кв., превысив наши ожидания. По итогам 9М18 выручка (с учетом субсидий) показала рост на 7,2%, EBITDA – на 13,1%, чистая прибыль – на 39,7%.

Среди основных моментов конференц-звонка отметим:

Негативно:

— менеджмент подтвердил ожидаемый рост цен на уголь в районе 20% для компании в 2019г.

— из всех дальневосточных строек до конца года планируется ввести только третья очередь Усть-Среднеканской ГЭС. Ввод Зарамагской ГЭС отложен на первую половину 2019 г. По оценкам руководства, штраф за каждый месяц просрочки для нее составит около 40 млн руб.

— к сожалению, менеджмент не предоставил оценок участия в программе модернизации мощностей. Из-за отсутствия рыночного ценообразования на Дальнем Востоке пока невозможно условия участия компании и NPV таких проектов.

— менеджмент подтвердил, что у Восточной ТЭЦ, введенной в 2018 г., нет тарифа на данный момент.

Нейтрально:

— конкретной дорожной карты по вхождению активов ДВЭУК менеджмент не предоставил. Возможно, в случае их консолидации, можно будет избежать дополнительной эмиссии акций

— капитальные затраты в 2018 г. должен сократиться на 22,3%, но это лишь означает перенос недостроенных объектов на будущие годы. Так, инвестпрограмма в 2019 должна вырасти на 19,8%, в 2021г – на 23,7%, а на 2022 г. – на 17%.

— руководство не стало давать прогнозы о ходе восстановления Загорской ГАЭС, информация ожидается в 1К19.

Риски. Главный краткосрочный риск для котировок компании — возможное обесценение основных средств и дебиторской задолженности по итогам 2018 г. В годовой отчетности мы видим такие риски для ТЭЦ Восточная, Усть-Среднеканской, а в более долгосрочной перспективе – и для Загорской ГАЭС-2.

Позитивные факторы. Мы видим, что динамика субсидий, направленных на выравнивание тарифов ДФО, позитивна для РусГидро. Согласно последним данным, базовый уровень тарифа составит 4,69 руб., что означает его рост на 9,1% г/г. При одновременном росте субсидий, проходящих через отчетность компании, это должно позитивно сказаться на рентабельности дальневосточного бизнеса компании. Включение дальневосточных станций в программу на условиях, близких к ДПМ-2 также будет позитивно. Оплата со стороны Интер РАО 17 млрд руб. выкупленного пакета акций должна частично компенсировать негативный эффект переоценки.

Прогноз и оценка. Внимание инвесторов по итогам 2018 г. будет в первую очередь сосредоточено на показателе чистой прибыли, поскольку компания направляет на дивиденды 50% от нее.

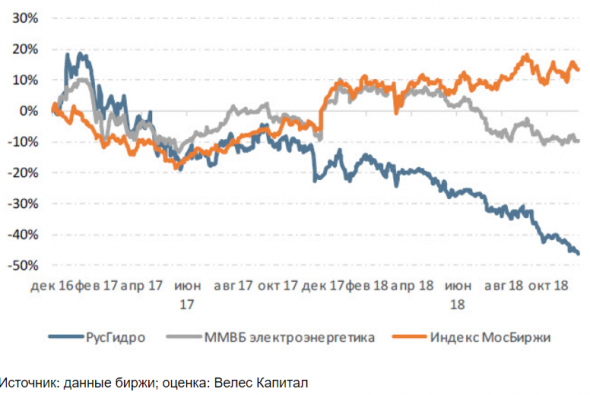

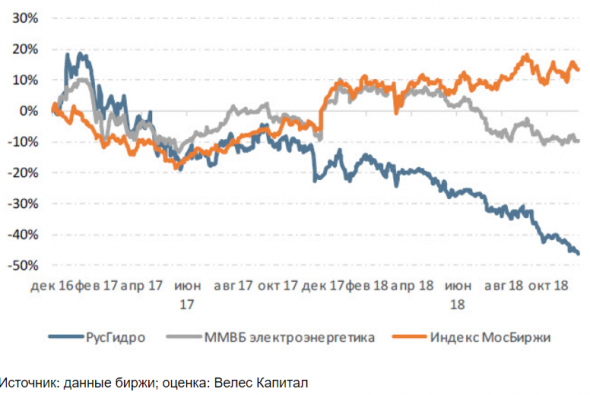

Мы ожидаем, что из-за низкой прибыли дивидендная доходность в ближайшие 2 года не превысит 6%, а по итогам 2018 г. мы ждем ее на уровне 4,6%. В прошлом году мы видели, что чистая прибыль за 12 месяцев оказалась меньше, чем за 9 месяцев; по нашему мнению, в 2018 г. ситуация вполне может повториться. Помимо разовых списаний, дополнительно на этот показательно будет давить переоценка форварда из-за продолжающегося снижения котировок.

Мы обновили модель, включив новые прогнозы по капитальным затратам. С учетом будущих дивидендных выплат, в ближайшие 12 месяцев TSR (совокупная доходность акционеров) составит 5,9%.

7 Комментариев

Laukar12 декабря 2018, 22:49Ну почему — стоимость акции упадет еще на 40% и превысит ДД 6% )))+3

Laukar12 декабря 2018, 22:49Ну почему — стоимость акции упадет еще на 40% и превысит ДД 6% )))+3 Григорий13 декабря 2018, 09:50Русгидро… цены на уголь...+1

Григорий13 декабря 2018, 09:50Русгидро… цены на уголь...+1 Робот Бендер13 декабря 2018, 11:29Если цена Русгидро ещё падёт в 2 раза, то и 12% может быть...+1

Робот Бендер13 декабря 2018, 11:29Если цена Русгидро ещё падёт в 2 раза, то и 12% может быть...+1 monko13 декабря 2018, 12:39бред какой то. бесполезное размазывание0

monko13 декабря 2018, 12:39бред какой то. бесполезное размазывание0

Читайте на SMART-LAB:

EUR/GBP: штурм крепости или ловушка для нетерпеливых?

Кросс-курс EUR/GBP в очередной раз подошел к уровню сопротивления 0.8745, испытывая его на прочность. Стоит отметить, что в рядах «быков» постепенно прибывает подкрепление: если этот рубеж падет,...

18.02.2026

Bridgewater: ставка на золото и технологии

Крупнейший хедж-фонд Bridgewater Associates, основанный всемирно известным экономистом и миллиардером Рэем Далио, опубликовал отчет 13F за IV квартал. Разберемся в динамике вложений хедж-фонда и...

18.02.2026

Почему компании переходят от банковских кредитов к рынку облигаций в период высоких ставок?

Высокая процентная ставка – это не просто рост стоимости заимствований. В подобные периоды взаимодействие между всеми участниками рынков, включая банки, инвесторов и эмитентов меняется. В такие...

18.02.2026

Россети Центр и Приволжье. Отчет об исполнении инвестпрограммы за Q4 2025г. Дивидендная база по РСБУ удивляет.

Компания Россети Центр и Приволжье (сокр. ЦиП) опубликовала отчет об исполнении инвестпрограммы за Q4 2025г., где показаны финансовые показатели компании по РСБУ в 4 квартале (ну и понятно...

18.02.2026