Козырь Трампа на выборах в Конгресс. Обзор на предстоящую неделю от 28.10.2018

По ФА…

Заседание ЕЦБ

Итоги заседания ЕЦБ оправдали ожидания участников рынка.

«Руководство вперед» осталось неизменным, а Драги не перестал излучать оптимизм в отношении роста экономики и инфляции.

Тем не менее, по итогам заседания евро не смог вырасти, во многом благодаря отсутствию сюрпризов со стороны ЕЦБ, а также сохраняющимся проблемам по Брексит и Италии.

Пресс-конференцию Драги можно разделить на два блока:

— Оценка экономики Еврозоны.

Драги подтвердил, что поступающие данные были слабее ожиданий, но в целом согласуются с продолжением роста экономики и базовым прогнозом ЕЦБ.

Замедление экономического импульса Драги пояснил откатом от сильного роста 2017 года, а также временным эффектом в автомобильной промышленности Германии, который должен потерять влияние в 4 квартале 2018 года.

Драги заявил, что продолжает ждать роста базовой инфляции благодаря уверенному росту рынка труда и зарплат.

Риски для перспектив признаны сбалансированными, но главной опасностью остается торговый протекционизм.

— Италия.

Львиное большинство вопросов, адресованных Драги, было посвящено Италии, но Драги отвечал на них сквозь зубы.

Личное мнение Драги состоит в том, что соглашение по бюджету между правительством Италии и Еврокомиссией будет найдено, бюджет нужно изменить, ибо доходности ГКО будут расти при нормализации политики ЕЦБ, что увеличит расходы на обслуживание госдолга и сократит возможность для фискальных стимулов.

Драги заверил, что ситуация в Италии не заразна для других стран Еврозоны.

Марио напомнил, что мандат ЕЦБ в ценовой стабильности, а не в монетизации госдолга, в том числе и через проведение программы QE для отдельных стран Еврозоны.

Но не исключил проведение программы OMT для Италии в случае необходимости, но только при согласовании программы помощи с ЕС.

Тем не менее, Драги заявил, что был бы очень удивлен ситуацией, при которой ключ капитала, который изменится с 1 января 2019 года, стал бы применяться при реинвестициях в рамках программы QE, ибо покупки активов в рамках программы QE происходили согласно старому ключу.

Крайнее замечание в пользу Италии, ибо новый ключ капитала снизил бы покупки ГКО Италии более, чем на 20%, в пользу ГКО Германии.

Евро пытался расти на оптимизме Драги в отношении экономических перспектив, но обсуждение Италии было гирей на его ногах, ибо было понятно, что Драги недоволен бюджетом правительства Италии, как и риторикой правительства Италии в целом.

Окончательное решение о развороте вниз евро принял после гипотетического вопроса о том, что будет делать ЕЦБ в декабре, если экономические данные будут негативными, фондовый рынок продолжит падать, а соглашение по бюджету Италии не будет найдено.

Драги ответил, что у ЕЦБ есть все инструменты в этом случае, в том числе программа TLTRO, которая была предложена в ходе обсуждения парой членов ЕЦБ.

Из ответа Драги стало очевидно, что ЕЦБ обсуждал и пессимистичные сценарии, т.е. уверенности в будущем нет даже среди членов ЕЦБ.

Вывод по заседанию ЕЦБ:

Заседание ЕЦБ не дало нового понимания рынкам, кроме позиции Драги по ключу капитала.

Очевидно, что главной проблемой для ЕЦБ остается торговый протекционизм Трампа, при отсутствии достижения соглашения по торговле между США и ЕС экспорт стран Еврозоны будет падать, что приведет к значительному замедлению экономики и инфляции, т.к. внутреннее потребление не сможет восполнить потерю экспорта.

Обсуждение Италии придало мрачный оттенок пресс-конференции, т.к. стало понятно, что Еврозона движется в обратную сторону от реформ.

Тем не менее, программа QE ЕЦБ будет свернута в декабре в практически любом случае, а значит ЕЦБ продолжает двигаться в направлении нормализации политики, что будет поддерживать евро при решении проблемы Брексит.

На предстоящей неделе:

1. Nonfarm Payrolls

ВВП США за 3 квартал в первом чтении подтвердил сохранение сильного импульса роста за счет внутреннего спроса, слабым местом экономики остается экспорт, но Трамп уверяет, что работает над этим.

Но, невзирая на рост экономики и рынка труда, рост инфляции в США прекратился, все отчеты США говорят о замедлении темпов роста инфляции.

Нонфармы остаются единственным отчетом, способным вернуть опасения рынка в отношении роста инфляции в США и, как следствие, перегрева рынка труда, в случае роста зарплат.

В случае отсутствия роста зарплат или, что ещё хуже, при их падении, у доллара не останется ни единственного шанса для роста по внутренним причинам, рост доллара может быть продолжен какое-то время на проблемах других стран или в случае победы республиканцев на выборах США, но это будет финальный рост перед долгосрочным разворотом на падение.

В этот раз рынки не получат всех косвенных данных перед публикацией нонфармов, т.к. PMI и ISM услуг выйдут после отчета по рынку труда.

Но количество новых рабочих мест практически не имеет значения, т.к. ни у кого нет сомнения в силе рынка труда США.

Кроме роста зарплат, значение имеют уровни безработицы, но сомнительно, что они смогут продолжать падение в быстром темпе.

Для уверенного роста доллара нужен рост зарплат не менее 2,9% по году, хотя реакция на нонфармы в любом случае не будет чистой, т.к. инвесторы будут пересматривать портфели перед выборами в Конгресс США 6 ноября, фиксирование прибыли на закрытии недели будет происходить в первую очередь с учетом предстоящих выборов, а данные по рынку труда приплюсуются к реакции после оглашения итогов выборов.

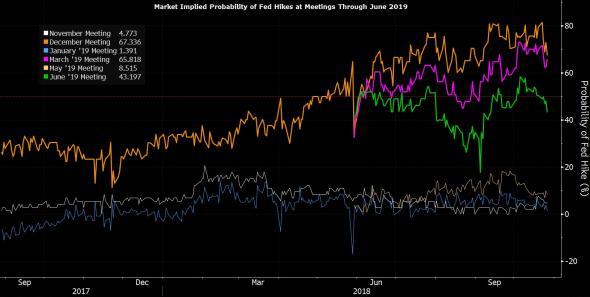

Замедление роста инфляции в США на фоне нисходящей коррекции на фондовом рынке уже привело к снижению рыночных ожиданий в отношении темпа повышения ставок ФРС:

Рыночные ожидания на повышение ставки ФРС в июне 2019 года упали ниже 50%, отсутствие роста зарплат будет сопутствовать дальнейшему снижению рыночных ожиданий, что является чистым негативом для доллара.

Вывод по нонфармам:

Отсутствие роста зарплат в составе нонфармов при текущем замедлении инфляции в США будет чистым долгосрочным внутренним негативом для доллара.

Только рост зарплат на 2,9% по году или выше может дать доллару собственные причины для роста.

Но, при анализе перспектив тренда доллара, нужно учитывать негатив в других странах, на текущий момент основным фактором остается неопределенность по Брексит и предстоящие выборы в Конгресс США 6 ноября.

Фиксирование прибыли на закрытии недели только частично будет учитывать данные по рынку труда, в основном, инвесторы будут уходить от риска согласно собственному пониманию об итогах предстоящих выборов.

В полной мере инвесторы учтут нонфармы в цене финансовых инструментов только после оглашения итогов выборов в Конгресс США.

2. Италия

Агентство S&P подтвердило рейтинг Италии на уровне BBB, снизив прогноз со «стабильного» на «негативный», что означает возможность понижения рейтинга в течение 24 месяцев.

S&P считает, что планы правительства Италии будут негативны для роста экономики, т.к. привели к росту опасений инвесторов и росту доходностей ГКО Италии, что увеличит расходы на обслуживание госдолга и станет препятствием для сокращения госдолга.

S&P прогнозирует, что дефицит бюджета Италии в 2019 году составит 2,7% против 2,4% прогноза правительства Италии, а рост ВВП Италии составит 1,1% в 2019-2020 годах против прогнозов правительства Италии на 1,5% и 1,6% в 2019 и 2020 годах соответственно.

Решение S&P по рейтингу Италии является благоприятным вариантом из всех возможных, но данное решение было заложено в ожидания инвесторов.

Премьер Италии Конте приветствовал решение S&P по сохранению рейтинга, но вице-премьер и глава партии «Лига Севера» Сальвини раскритиковал как «старый фильм», сообщил, что рейтинговые агентства не видят дальше своего носа и пропустили финансовый кризис в 2008 году.

Сальвини в очередной раз сообщил, что правительство Италии не намерено вносить изменения в проект бюджета, а если фискальные стимулы будут недостаточными для роста экономики – то они будут увеличены и дефицит бюджета не станет препятствием.

Еврокомиссия ждет ответ от правительства Италии с изменениями проекта бюджета до 13 ноября, но ответ их вряд ли устроит.

Тем не менее, ЕС ничего не может сделать Италии, главы партий коалиционного правительства Сальвини и Ди Майо на критике ЕС поднимают свой рейтинг, а попытки яростной атаки на Италию могут закончится полномасштабным кризисом в Еврозоне.

Еврокомиссии остается только ждать весны, чтобы сравнить цифры роста экономики и дефицита бюджета Италии с прогнозами за 1 квартал и, возможно, принять решение о штрафе Италии за невыполнение бюджетных правил ЕС.

В начале следующего года свое решение по рейтингу Италии огласят агентства Fitch и DBRS, а этом году истерия в отношении Италии должна идти на спад, хотя даже небольшое изменение проекта бюджета правительством Италии воспринялось бы рынками как большой позитив, т.к. такой шаг продемонстрировал бы уважение правительством Италии законов ЕС.

3. Региональные выборы в Германии

Выборы в Гессене обещают стать очередным разочарованием для партий коалиционного правительства и Меркель, в частности.

Меркель стремительно теряет свой рейтинг как внутри страны, как и в Еврозоне, что будет препятствовать утверждению реформ Еврозоны на декабрьском саммите лидеров, а на партийном съезде в декабре партия ХДС может принять решение о смене лидера, хотя Меркель сохранит пост канцлера до конца срока.

4. Трампомания

Трамп изо всех сил заигрывает с электоратом, обещая снижение налогов для среднего класса на 10% сразу после промежуточных выборов в Конгресс США.

Тем не менее, глава комитета нижней палаты Конгресса по доходам и расходам Кевин Брэди заявил, что голосование по снижению налогов может состояться только в 2019 году при условии сохранения республиканцами большинства в Палате представителей.

Неизвестно, поможет ли республиканцам обещание Трампа, но дальнейшие фискальные стимулы будут иметь ограниченный эффект на рост экономики США, зато госдолг будет расти ошеломляющими темпами.

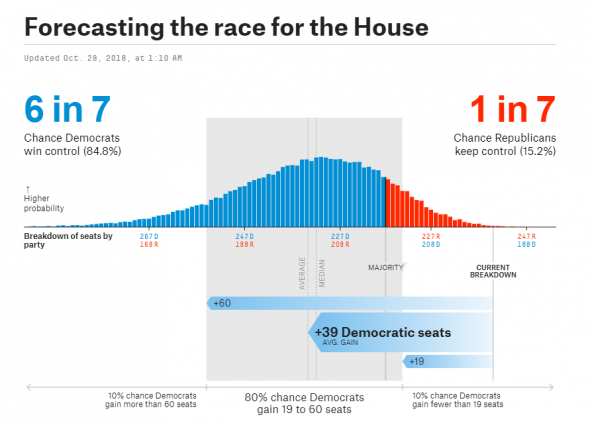

Букмекерские ставки указывают на 15% шанс сохранения республиканцами большинства в нижней палате, но рынок уже ошибался в отношении Трампа, повторение истории нельзя исключать:

Фиксирование прибыли на закрытии уходящей недели будет с учетом выборов в Конгресс 6 ноября и, более вероятно, что оно будет не в пользу роста доллара.

5. Экономические данные

На предстоящей неделе главными данными США станут инфляция потребительских расходов, личные расходы и доходы, исследование настроений потребителей по версии СВ, производительность и себестоимость труда, ISM промышленности.

По Еврозоне следует отследить ВВП Еврозоны за 3 квартал в первом чтении, инфляцию стран Еврозоны в октябрь в первом чтении, PMI промышленности в финальном чтении.

Премьеру Британии Мэй на уходящей неделе удалось сохранить свой пост, но фунт продолжил оставаться под нисходящим давлением, т.к. семь министров правительства Британии выступили против компромиссного соглашения с ЕС по Брексит.

На текущий момент нет ни единого варианта соглашения, за которое мог бы проголосовать парламент Британии и которое не привело к отставкам министров правительства.

Переговоры Британии и ЕС по Брексит были приостановлены, но если Тереза Мэй сумеет пережить голосование по бюджету Британии парламентом 29 ноября, то переговоры с ЕС возобновятся и, скорее всего, основой соглашения станут предложения ЕС, сделанные в ходе саммита лидеров ЕС неделей ранее.

При ратификации парламентом Британии проекта бюджета 29 октября можно ожидать разворот фунта вверх.

Заседание ВоЕ в четверг будет проходным, ВоЕ не станет сигнализировать о будущем повышении ставки до ратификации соглашения по Брексит, но оценка роста экономики и инфляции Британии может оказать влияние на фунт.

PMI промышленности Британии увидят свет в четверг.

Отчеты о том, что прорыва в переговорах по торговле на встрече Трампа и Си Цзиньпина не ожидается, не улучшают настроения на рынках.

Юань продолжает слабеть против доллара, ходят слухи о том, что при прорыве отметки 7,0 ЦБ Китая проведет интервенцию

Китай порадует PMI утром среды и четверга, в случае падения показателей ниже водораздела рецессии в 50 пунктов следует ожидать усиление паники на фондовых рынках.

— США:

Понедельник: инфляция потребительских расходов, личные расходы и доходы;

Вторник: исследование настроений потребителей по версии СВ;

Среда: ADP, себестоимость рабочей силы, PMI Чикаго;

Четверг: производительность и себестоимость труда, недельные заявки по безработице, PMI и ISM промышленности, расходы на строительство, продажи авто;

Пятница: отчет по рынку труда, фабричные заказы.

— Еврозона:

Вторник: ВВП Еврозоны за 3 квартал, инфляция и отчет по рынку труда Германии, потребительское доверие в Еврозоне;

Среда: инфляция и уровень безработицы в Еврозоне;

Пятница: PMI промышленности стран Еврозоны.

При отслеживании данных следует учитывать переход Европы на зимнее время.

6. Выступления членов ЦБ

Выступление вице-президента ФРС Ричарда Клариды было голубиным.

Невзирая на то, что Кларида выступает за повышение ставок ФРС до нейтрального уровня «ещё несколько раз», он не видит рисков перегрева экономики, считает возможным дальнейший рост рынка труда без повышения инфляционного давления и против повышения ставок выше нейтрального уровня.

Очевидно, что последующие назначения Трампа в ФРС будут ещё более голубиными, что постепенно приведет к изменению мнения большинства членов ФРС на любителей низких ставок.

Комменты членов ФРС представляют интерес после неожиданного падения инфляционных компонентов в составе ВВП США, но наибольшее влияние на рынки могут оказать заявления членов ФРС после публикации отчета по рынку труда США.

Драги продолжает ждать роста базовой инфляции в Еврозоне к концу текущего года, инвесторы уделят особое внимание динамике базовой инфляции в Еврозоне и последующим комментариям членов ЕЦБ.

----------------------------

По ТА…

Падение евродоллара почти нивелировало проект ОГП, хотя до перелоя 1,1300 шансы на формирование паттерна сохраняются.

Только при истинном пробое сопротивления можно рассчитывать на рост евродоллара к 1,1800+-:

Но, после окончания восходящего корректа, перелой 1,1300 неминуем, минимальная цель по евродоллару находится на 1,1200+-:

-----------------------------

Рубль

Запасы нефти продолжают выходить хуже ожиданий, отчет Baker Hughes сообщил о неизменном количестве активных нефтяных вышек на уровне 875 штук.

Падение фондовых рынков и рост доллара оказывают нисходящее давление на котировки нефти, а убийство журналиста Хашогги дало Трампу козырь, Саудовская Аравия обещает увеличить добычу нефти, что приведет к падению котировок нефти с начала 2019 года.

Нефть вернулась в большой канал, но пока не пробила поддержку, утверждать о завершении восходящего тренда до перелоя 70,50 нельзя:

Советник Трампа по национальной безопасности Болтон сообщил, что ему ничего неизвестно о планах введения санкций против покупок госдолга РФ, хотя нельзя исключать, что покупки госдолга РФ могут быть затронуты, если они вовлечены в транзакции, которые связаны с транзакциями, попадающими под санкции.

ЦБ РФ оставил ставку неизменной, попутно сообщив, что продолжит оценивать дальнейшую необходимость в повышении ставки.

Долларубль проколол поддержку, но истинное закрепление ниже её сомнительно до выборов в Конгресс 6 ноября:

Потеря контроля Трампа над Конгрессом США приведет к росту долларрубля.

-----------------------------

Выводы:

Открытие недели будет происходить с учетом решения агентства S&P по рейтингу Италии и результата региональных выборов в Германии.

Решение S&P по Италии соответствует ожиданиям рынка и не должно привести к росту волатильности, экзит-поллы по выборам в Гессен указывают на падение рейтинга партии ХДС Меркель, но формирование коалиции возможно с партией СДП или с зелеными, что должно нивелировать негативную реакцию по евро.

Главное внимание инвесторов будет сосредоточено на экономических данных недели, в частности на росте инфляции в США и Еврозоне, в базовом варианте данные не дадут преимущество доллару, хотя рост зарплат в составе нонфармов США является джокером.

Голосование парламента Британии по бюджету в понедельник может открыть новую главу в переговорах ЕС и Британии с потенциальным позитивом для фунта, если премьер Мэй сохранит свой пост.

Фундаментальные данные указывают на приближение разворота по тренду доллара, но главным драйвером являются выборы в Конгресс США 6 ноября.

Опросы указывают на победу демократов, что при отсутствии роста зарплат в нонфармах США и возобновлении переговоров по Брексит ЕС и Британии приведет к развороту тренда доллара на нисходящий, но следует помнить о том, что в 2016 году опросы также указывали на проигрыш Трампа.

Торговые решения после публикации отчета по рынку труда необходимо принимать с учетом фиксирования прибыли на закрытии недели перед выборами в Конгресс США.

-----------------------------

Моя тактика по евродоллару:

На выходные ушла в лонгах евродоллара от 1,1348.

Решения на неделе будут приниматься в соответствии с событиями по ФА.

При падении евродоллара ниже 1,1300 возможно открытие лонгов от 1,1200+-.

Romson28 октября 2018, 23:47Благодарствую...+3

Romson28 октября 2018, 23:47Благодарствую...+3 Александр29 октября 2018, 00:05не читал, но главный козырь ТРАМПА, это рэпер ртом КЭНИ УЭСТ) др. козырей нет…+2

Александр29 октября 2018, 00:05не читал, но главный козырь ТРАМПА, это рэпер ртом КЭНИ УЭСТ) др. козырей нет…+2 Fandor77729 октября 2018, 00:17Спасибо за обзор!+3

Fandor77729 октября 2018, 00:17Спасибо за обзор!+3 Fandor77729 октября 2018, 00:28Немного не понял фразу «победа контроля Трампа над конгрессом Сша приведет к росту долларрубля» может что пропущено?+2

Fandor77729 октября 2018, 00:28Немного не понял фразу «победа контроля Трампа над конгрессом Сша приведет к росту долларрубля» может что пропущено?+2