Управление опционным портфелем. Детали…

Добрый день.

Долго думал, описывать ли свои защитные действия. Решил, так как портфель публичный, то и все позиции должны быть описаны.

Последние сделки перед падением я сделал 5 октября, в пятницу https://smart-lab.ru/blog/497939.php .

8 октября, в понедельник, мой портфель был из 12 проданных и 8 купленных путов.

Т.к. я продаю каждую неделю месячный контракт, то примерно у меня портфель состоит из 4 позиций (примерно 4 недели в месяце).

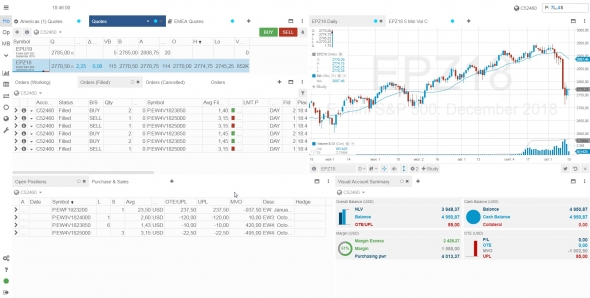

10 октября, в среду, при сильном обвале, я откупил последнюю и предпоследнюю недели в профит.

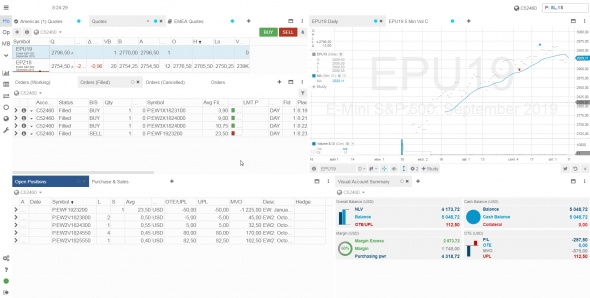

Портфель стал выглядеть так, 6 проданных, 8 купленных контрактов.

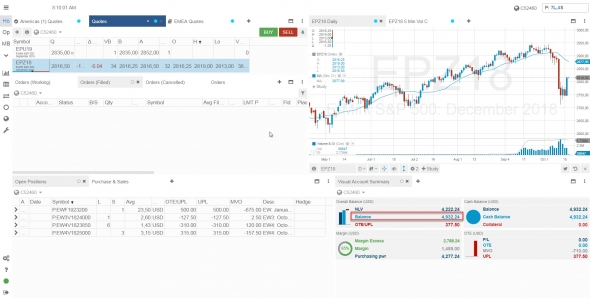

11 октября, в четверг, утром (1:30 по МСК), я каждые два контракта роллировал в один, уходя на две недели вперед.

Портфель стал выглядеть так, 3 проданных, 8 купленных контрактов.

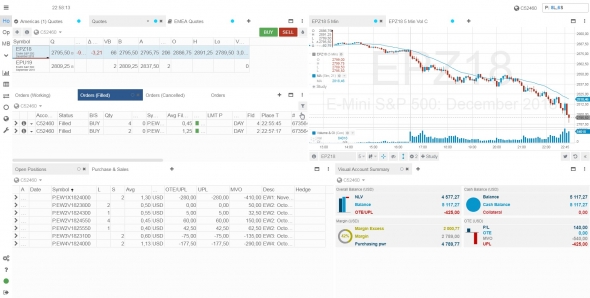

11 октября, в четверг, в 8:20 по МСК, 3 проданных контракта были роллированы в 1 на 112 дней без потери стоимости портфеля, страйк 2320.

Портфель стал выглядеть так, 1 проданный, 8 купленных контрактов.

11 октября, в четверг, в 12:09 по МСК, я купил один пут, страйк 2400, с экспирацией 19 октября, т.к. остальные 8 купленных должны были истечь в пятницу.

Портфель стал выглядеть так, 1 проданный, 9 купленных.

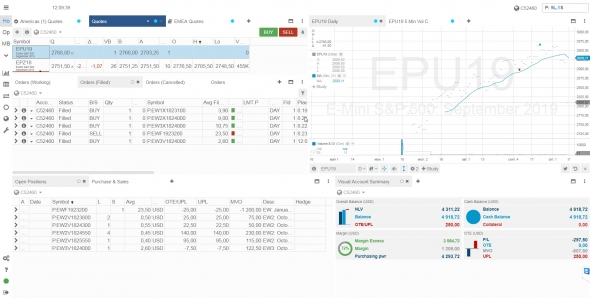

15 октября, в понедельник, в 7:52 по МСК, портфель выглядел так, 1 проданный, 1 купленный, т.к. в пятницу 8 купленных путов экспирировались.

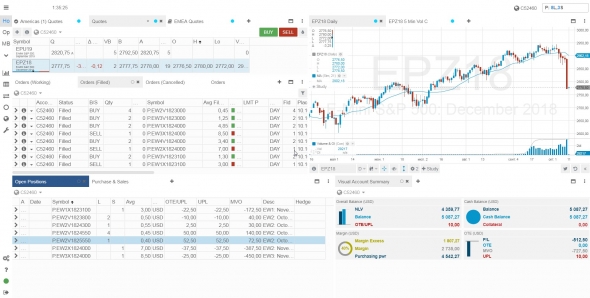

15 октября, в понедельник, в 18:46 по МСК, я составил спред, чтобы освободить маржу.

Продал страйк 2500 3 контракта, купил страйк 2385 6 контрактов, экспирация спреда 26.10.2018.

17.10.2018, т.е. сегодня, портфель выглядит так, 7 купленных, 4 проданных контракта

Выводы.

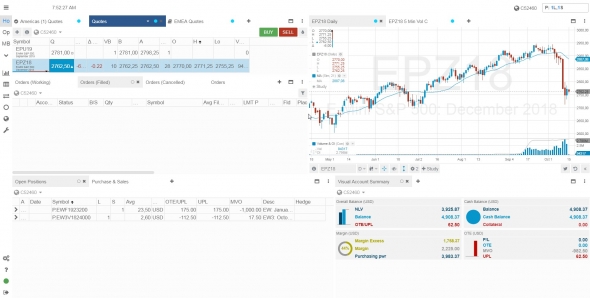

Все защитные действия, которые были сделаны, подходят для любой коррекции рынка и поднятия волатильности. Пишу это с уверенностью, т.к. я прошел и падение индекса в августе 2015 года, и падение 6 февраля 2018 года.

В четверг, 11 октября я ожидал сильного падения и роста волатильности. Переформировав портфель, я ждал получения бонуса, т.к. портфель составлял 9 купленных на 1 проданный.

Ожидания не оправдались, сейчас задача стоит остаться при своих, что я и делаю.

Все роллирования делались без потери стоимости опциона, сокращалось лишь количество контрактов.

Если честно, то публичный портфель на 5000$ немного маловат, т.к. давит ГО. На рабочем депозите, я оставил 1 проданный контракт на 20 000 примерно, что уже сейчас позволяет открывать новые позиции, чего я не могу позволить на публичном.

Если у вас депозит на 2 млн. $, и в портфеле осталось 100 проданных контрактов, без изменения стоимости портфеля, то для вас не один кризис не страшен, т.к. 1 проданный контракт на 20 000$, более чем достаточен для работы с повышенной волотильностью, позволяя открывать новые спреды.

Желаю всем успехов в торговле.

Можете написать что Вы вообще делаете? Из каких соображений открываете первоначальную позицию?

Так понял, основная идея собрать тету с недельных путов, но применяется дополнительная защита в виде купленных опционов месячного срока?

У меня еще не отложилась в голове система кодирования амерских контрактов, поэтому трудно сходу понять происходящее.