Лучший момент покупать золото с 2001 года

В прошлый раз мы обсудили наш сценарий по фондовым рынкам. Сегодня мы рассмотрим отличную возможность, не связанную с акциями.

Перед нами расклад, который я люблю, который дает инвестиции отличные шансы на успех. Плюс к этому, это вложение сослужит нам службу, когда рост фондовых рынков подойдет к концу. Подобная инвестиция – отличный способ подготовиться к падению акций, которое рано или поздно случится.

Золото – это страховка от финансовых катастроф. Последняя была в 2008 году. Прошло уже 10 лет, и сегодня золото стоит дешево.

Ситуацию можно сравнить с 2001 годом, когда никто не хотел его покупать. Тогда желтый металл стоил $320 за унцию, а через 10 лет — $1900 за унцию.

Но времена изменились. Целое десятилетие в США не было финансовых катастроф, инфляции или крупных войн. Поэтому золото мало кого интересует.

Но если Джим Роджерс прав, и после финального роста мир скатится в финансовую пропасть, золото должно вырасти очень значительно.

Инвесторы не зря сегодня обходят драг. металлы стороной – они потеряли на них много денег за последние семь лет:

- Сейчас золото стоит около $1200 – на $700 ниже, чем в 2011 году.

- Акции золотодобывающих компаний пострадали еще больше. Например, GDXJ, один из основных ETF в этой области, упал на 80% с 2011.

В прошлый раз подобный негатив наблюдался в 2001 году, после чего основной индекс золотодобытчиков вырос на 300% чуть более чем за 2 года.

Хотя сегодня я не могу обещать вам 300% прибыли за 2 года, но могу уверенно сказать, что сегодняшний расклад в золоте не хуже того, что был в конце 2001.

Последствия могут быть похожими. Золото и акции золотодобывающих компаний могут умножить ваши вложения в несколько раз.

Причина этому проста.

Негатив по золоту достиг максимума за 17 лет

Постоянные читатели знают, на что мы смотрим, чтобы найти перспективную инвестицию. Нас интересует то, что стоит дешево, имеет отрицательный настрой инвесторов и находится в начале растущего тренда.

Это классика стратегии Smart Value, работает практически для любого актива. Самый важный вопрос заключается в том, как определять эти параметры.

Например, как нам понять, что инвесторы негативно настроены относительно золота? Некоторые используют опросы, и это работает. Последний отчет управляющих, проводимый Bank of America Merrill Lynch, показал, что настроения достигли 17-летнего минимума.

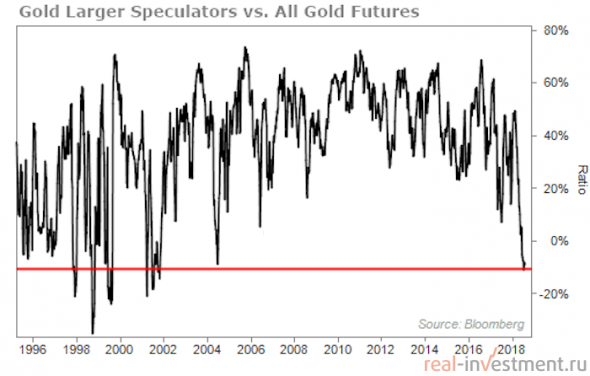

Но еще лучше ориентироваться на реальные движения денег. И лучший способ оценить, что происходит с золотом, это посмотреть на то, что крупные спекулянты делают со своими деньгами на фьючерсных рынках. Для этого мы используем отчет COT (Commitment of Traders).

Важно, что когда спекулянты единодушно ставят на один исход, то обычно происходит обратное.

Сейчас крупные спекулянты делают максимальную ставку против золота (относительно общего объема ставок) с 2001 года. Посмотрите на график:

Это ИМЕННО ТО, что я так люблю видеть. Как видно на графике, спекулянты ставят против золота, как никогда с 2001 года.

Великий бычий рынок золота начался в 2001 с подобного уровня негатива. Акции золотодобывающих компаний начали взлет примерно в это же время. Сегодня никто не проявляет интерес ни к одному, ни к другому. И это именно то, что нам нужно.

Чтобы купить актив по лучшей цене, нужно делать это, когда все его игнорируют. А продавать нужно, когда он во всех новостях.

Я думаю, что нынешние экстремальные значения означают, что мы близки к началу следующего значительного цикла роста золота.

Мы воспользуемся ситуацией двумя способами:

- Инвестируем в первоклассную компанию рынка драгоценных металлов, торгующуюся сейчас по превосходной цене.

- Вложим в «золотые лотерейные билеты» — акции компании, которая может вырасти на 1000%, если начнется новый бычий рынок драгоценных металлов.

Сегодня рассмотрим первую возможность, а в ближайшей статье – вторую.

Секретные банкиры рынка драгоценных металлов

На рынке драг. металлов существует «теневая банковская система», о которой многие инвесторы никогда не слышали.

Индустрия золотодобычи нуждается в деньгах для разработки проектов. А эти теневые банкиры предоставляют их. И это одна из лучших бизнес моделей из всех, что я встречал. Их главная забота – ходить по банкам и обналичивать чеки.

Вот как это устроено.

Индустрия золотодобычи – очень рисковый бизнес. Нужно умение, чтобы найти золото. Этим занимаются геологоразведочные компании. Небольшими командами они исследуют местность в поисках залежей минералов и металлов, производят оценки и расчеты. Это требует высокой экспертизы, упорства и большого количества удачи. Образно говоря, эти компании ищут горшочек золота на конце радуги.

Большинство из них так никогда и не преуспевают. Но если им везет, то дальше им требуется помощь.

Компании-разведчики не имеют ресурсов для развертывания шахт. Им требуется внешнее финансирование. И тут вступает в дело наша сегодняшняя рекомендация – уже после выполнения сложной работы по поиску золота.

Это так называемая рентная компания, которая получает процентные отчисления роялти. Такие компании выписывают большой чек и помогают добытчикам достать золото из-под земли. В обмен они получают долю прибыли.

Они не занимаются добычей. Они распределяют свои вложения только между лучшими проектами. И это оптимальный способ воспользоваться ростом цены на золото – без рисков для бизнеса из-за его падения.

Один из таких секретных банкиров, о котором я вам сегодня расскажу, торгуется сейчас почти с максимальной скидкой за многие годы.

Никто не обращает на это внимание. Большинство инвесторов видят, что цена на золото упала, и проходят мимо. А тем временем у нас есть возможность приобрести долю в проектах лучших добывающих компаний в мире.

Но и это еще не всё. Этот золотой банкир имеет потенциал роста на сотни процентов, когда цена золота вырастет. История доказывала это уже не раз.

Название этой компании уже знают участники Клуба Smart Value.

В отличие от остальных золотодобытчиков, которые проходят через циклы крупного роста и падения, эта компания использует другой подход. Она покупает небольшие доли в проектах по добыче, которыми управляют крупные добывающие компании. Проще говоря, она инвестирует в проекты и получает долю прибыли от продажи добытого металла.

Бизнес модель этого золотого банкира – инвестиции. После этого остается только ходить в банк за деньгами. Конечно, денежные потоки растут и падают вместе с ценой на золото. Но компания не вкладывает больших сумм, пока не уверена в шахте наверняка. Она инвестирует на более поздней стадии, когда это более безопасно. И она просто продолжает зарабатывать деньги, практически не завися от колебания цен на золото. Это делает ее очень надежным вложением.

Но ситуация еще интереснее. Наш золотой банкир инвестирует в лучшие проекты по всему миру. Текущий портфель компании включает 39 работающих месторождений и 22 в стадии разработки. Также она владеет долей в более чем ста проектах на стадии анализа и оценки.

Один из самых ценных проектов – месторождение Penasquito в Мексике, которое содержит одни из крупнейших в мире запасы золота, серебра, цинка и олова. Наш золотой банкир получает 2 процента отчислений от продажи.

Это месторождение содержит около 9 миллионов унций золота и более 500 миллионов унций серебра, а также более полутора миллионов тонн олова и более 3.6 млн тонн цинка.

Разрабатывает месторождение одна из крупнейших компаний, гигант Goldcorp, она же несет на себе все риски. А наш банкир просто получает 2% роялти от всех продаж золота, серебра, олова и цинка.

Другое крупное вложение – месторождение Pueblo Viejo в Доминиканской республике. Это еще одна шахта с огромными запасами золота и серебра: около 7 и 45 миллионов унций соответственно.

Есть и множество других интересных месторождений, но эти примеры показывают, что компания владеет долями в бизнесе золотодобычи по всему миру. При этом у нее отличная бизнес модель, перекладывающая риски самой добычи на других.

А сейчас у нас есть просто фантастическая возможность вложить в эту компанию. Её акции стоят невероятно дешево.

Лучший золотой банкир по супер цене

Найти превосходный бизнес еще недостаточно. Нужно еще вовремя его купить.

Неудивительно, что подходящий момент для покупки Золотого Банкира совпадает с подходящим моментом для покупки золота. А как мы рассмотрели выше, такой момент настал.

Негативный настрой инвесторов дает нам уникальную возможность купить акции очень дешево. Как правило, подобные рентные компании оцениваются по мультипликатору от их поступлений роялти. В нашем случае справедливое значение находится примерно на уровне 16. Если можно купить дешевле, то это отличная цена.

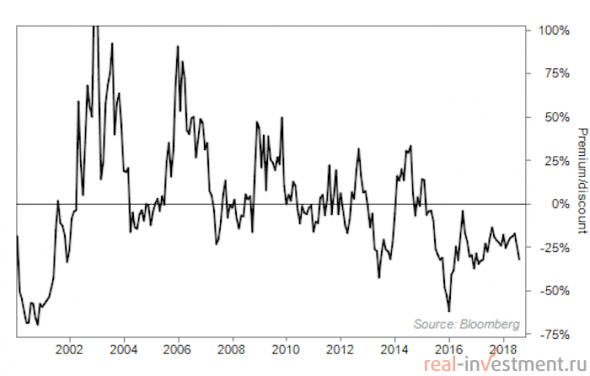

Если у вас возник вопрос, почему именно 16, то тут все просто. Мы позволяем рынку самому определить это значение. Посмотрите на график ниже. Обратите внимание на логарифмический масштаб.

Черная линия – это рыночная капитализация нашего Золотого Банкира. Синяя линия – это справедливая цена – какова была бы капитализация при цене в 16 раз больше поступающих роялти.

Как вы видите, синяя линия довольно неплохо совпадает с черной. Золотой Банкир обычно торгуется близко к справедливому значению. Но иногда компания стоит значительно выше или ниже. И сейчас акции фантастически дешевые.

Чтобы это было более наглядно, посмотрите на следующий график. Он показывает премию и скидку к справедливой цене. Нулевое значение означает, что компания торгуется за 16-кратный размер получаемых роялти.

Сейчас компания торгуется со скидкой 32% к справедливой стоимости. Это одно из максимальных значений за всю историю. И это означает, что акции должны значительно вырасти, чтобы просто вернуться к разумному уровню.

Чтобы с уровня 32% скидки дойти до справедливых значений, акции должны вырасти на 50%. А как мы видим на графике выше, значительное время они проводили выше справедливой цены.

И это все при условии, что цена на золото не изменится. Но учитывая нынешний экстремальный негатив, она весьма вероятно вырастет.

Все это вместе дает нам несколько способов заработать. Наш Золотой Банкир вырастет вместе с ценой на золото. А по мере того, как негативный настрой изменится, большая скидка на его акции может превратиться в премию.

Я не удивлюсь, если эта акция вырастет более чем на 100% по мере развития событий в ближайшие 12 – 18 месяцев.

И это даже не оптимистичный прогноз. Это вполне реалистичный сценарий, учитывая текущее положение дел.

Перед нами редкая возможность. Так давайте ей воспользуемся!

Чтобы узнать название и тикер компании, а также полную информацию по портфелю Smart Value и получать дальнейшие обновления и оповещения, вступайте в Клуб Smart Value.

Автор статьи: Филипп

Дата выхода статьи: 25 августа 2018 года

На данном ресурсе публикация с задержкой.

Источник: http://real-investment.ru/invest_idei_na_fondovykh_rynkakh/luchshij_moment_pokupat_zoloto_s_2001_goda

Таки с каких уровней (или при каких условиях) покупать золото?