Исследование об эффективности инвестиционных фондов

Отрывок из книги:

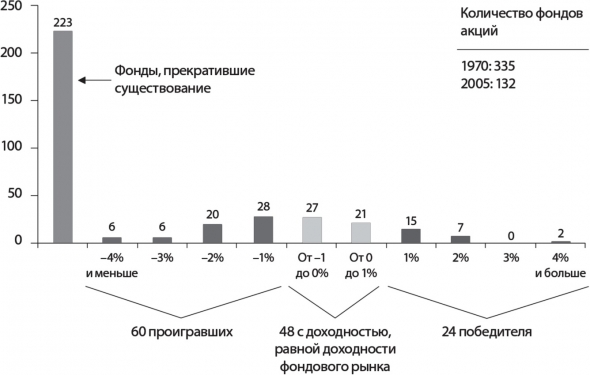

Давайте начнем с изучения достижений фондов, эффективно работавших на протяжении длительного периода времени. Рис 1 возвращает нас в 1970 год и демонстрирует данные за период до 2005 года по 355 фондам, которые существовали на начало периода. Вот первый неожиданный факт: 223 фонда – почти две трети – вышли из бизнеса. Если ваш фонд долго не просуществует, как же вы сможете инвестировать на длительный срок?

В любом случае 223 фонда из числа существовавших в 1970 году исчезли бесследно; по большей части они были неэффективны. Еще 60 работают и по сей день, но результаты их деятельности оставляют желать лучшего. Итого: 283 фонда (почти 80 % из первоначальных 355) так или иначе потерпели неудачу. Еще 48 фондов обеспечивали доходность, с точностью до процента равную доходности по индексу S&P 500, – то есть соответствовали доходности фондового рынка.

Значит, остается лишь 24 взаимных фонда (только один из 14), способных переиграть рынок больше чем на 1 % в год. Откровенно говоря, результаты не впечатляют! Более того, у 15 из этих 24 фондов перевес над значением S&P 500 не превышал 2 % годовых – а такое превосходство можно объяснить как профессионализмом, так и чистым везением.

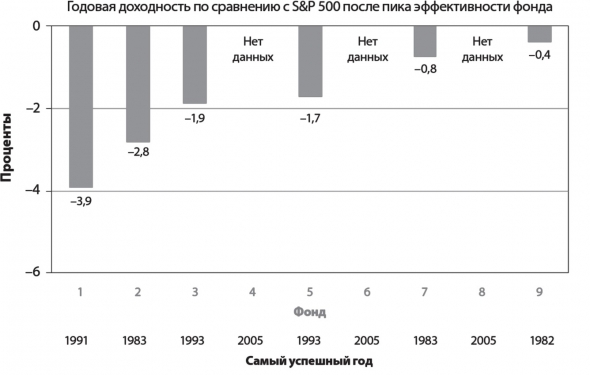

Итак, у нас осталось девять (!) стабильно успешных в долгосрочном периоде фондов. Переигрывать рынок на 2 % годовых и больше в течение 35 лет, бесспорно, серьезное достижение. Но есть один не сразу бросающийся в глаза нюанс: шесть из этих девяти победителей достигли своего пика много лет назад, часто будучи еще совсем небольшими фондами. На рисунке 2 -Великолепная девятка победителей

Когда инвесторы заметили достижения этих девяти успешных взаимных фондов, деньги потекли к ним рекой, и фонды значительно увеличились в размерах. Но, как предупреждал Уоррен Баффет: «Толстый кошелек – это враг отличных инвестиционных результатов». Так оно и вышло. По мере роста объемов инвестиций итоги работы шести фондов из девяти становились все менее впечатляющими. Один фонд достиг лучших показателей в 1982 году, целых 24 года назад, и с тех пор стабильно отстает. Еще два фонда были максимально эффективны в 1983 году. Три фонда достигли пика не позднее 1993 года – больше 15 лет назад. Одним из них был легендарный Fidelity Magellan под управлением Питера Линча. С тех пор вот уже 13 лет он отчаянно борется за существование.

Всего 3 из 355 фондов акций, созданных в 1970-х годах (а это лишь 0,8 %), не только выжили, но и добились стабильно высоких результатов деятельности.

Итак, остается три фонда. Всего лишь 3 из 355 фондов акций, созданных в 1970-х годах (а это лишь 0,8 %), не только выжили, но и добились стабильно высоких результатов деятельности.

Однако, прежде чем инвестировать в эти три фонда с действительно выдающимися достижениями в долгосрочном периоде, задумайтесь о следующих 35 годах. Какова вероятность того, что эти фонды будут столь же успешны в будущем? Оцените их нынешние размеры. Подумайте о том, что за это время их управляющие, вероятно, сменятся несколько раз. Прикиньте, какова вероятность того, что эти фонды вообще будут существовать спустя 35 лет. Для индустрии взаимных фондов характерны постоянные перемены и большое количество конкурентов, и никто не может знать, что принесет будущее.

Джон Богл, основатель индексного фонда Vanguard — «Руководство разумного инвестора»

elber28 сентября 2018, 22:34Маленькая ремарка, Вы присмотритесь к покупке акций, инвестиционных компаний, а не к покупке их фондов…0

elber28 сентября 2018, 22:34Маленькая ремарка, Вы присмотритесь к покупке акций, инвестиционных компаний, а не к покупке их фондов…0 А. Г.28 сентября 2018, 23:212% в год за 48 лет это «обгон» в 2,6 раза.0

А. Г.28 сентября 2018, 23:212% в год за 48 лет это «обгон» в 2,6 раза.0