Кабаки и бабы доведут до импичмента. Обзор на предстоящую неделю от 26.08.2018

По ФА…

Протокол ФРС

Протокол ФРС от заседания 1 августа был разделен на две части:

— Позитивная.

Члены ФРС высоко оценили рост экономики, рынка труда и расходов домохозяйств.

Многие члены ФРС ожидают, что следующее повышение ставки будет в скором времени и все члены ФРС согласны с политикой дальнейшего постепенного роста ставок.

Многие члены ФРС считают, что будет целесообразным пересмотреть «руководство вперед» в недалеком будущем, удалив характеристику политики «аккомодационная», т.к. она скоро перестанет быть уместной.

— Риски со стороны торговых споров.

В протоколах ранее члены ФРС указывали на риски для перспектив роста экономики вследствие торговой напряженности, но обсуждение ограничивалось одним абзацем.

В этот раз дискуссия по торговой напряженности занимала центральное место, все члены ФРС указали на текущие торговые разногласия и предлагаемые торговые меры в качестве важного источника неопределенности и рисков для перспектив.

Члены ФРС отметили, что эскалация торговой напряженности может привести к падению деловых настроений, снижению темпов найма рабочей силы и расходов домохозяйств, уменьшению притока инвестиций.

Отдельно была отмечена необычайно резкая девальвация юаня, а также падение зарубежных фондовых рынков в качестве последствий торговых споров.

Очевидно, что члены ФРС планируют продолжать повышение ставок в постепенном темпе, но масштабная торговая война может привести к изменению планов.

Риторика протокола ФРС в отношении рисков по торговым войнам во многом повторяла слова Трампа по девальвации юаня и возможности изменения политики в случае эскалации.

Возможно, это случайность, но создается впечатление, что администрация Трампа обсуждала с главой ФРС Пауэллом политику в случае роста торговой напряженности и было достигнуто согласие по действиям.

Тем не менее, падение доллара в качестве реакции на протокол ФРС было краткосрочным, доллар быстро восстановил позиции, а рыночные ожидания на повышение ставки ФРС выросли.

Более вероятно, что участники рынки не придали большого значения предупреждениям в отношении торговых войн, т.к. день публикации протокола ФРС совпал с возобновлением переговоров между США и Китаем, а убежденность ФРС в необходимости продолжения цикла повышения ставок и указание о скором повышении ставки частично нивелировали опасения относительно возможной потери независимости ФРС.

Но оптимизм длился недолго, выступление главы ФРС Пауэлла в Джексон-Хоул привело к резкому падению доллара.

Пауэлл заявил, что неопределенность в отношении перспектив экономики, отсутствие уверенности в том, что рост рынка труда приведет к росту инфляции, невозможность четко определить естественный уровень безработицы и нейтральной ставки приводит к необходимости проявить осторожность в отношении монетарной политики.

Поэтому ФРС повышает ставки постепенными темпами, чтобы избежать ошибок.

Пауэлл заявил, что не видит признаков резкого роста инфляции, также нет риска перегрева экономики.

Выступление Пауэлла намекает на то, что если инфляция не вырастет выше 2% на устойчивой основе и рост зарплат останется ниже 3%, то ФРС повысит ставки до нейтрального уровня и перейдет в режим паузы.

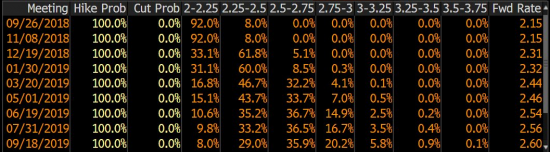

Конечно, рынки не рассчитывали, что ФРС будет повышать ставки до 4%, рыночные ожидания учитывают только одно повышение ставки ФРС в 2019 году против трех в точечных прогнозах членов ФРС, но первый намек главы ФРС на возможное приближение окончание цикла повышения ставок был как ушат холодной воды, особенно после требований Трампа о необходимости прекращения цикла повышения ставок ФРС.

Вывод по ФРС:

Безусловно, Пауэлл был голубиным не только и не столько из-за нападения Трампа, а просто потому, что цикл повышения ставок ФРС приближается к окончанию.

ФРС проводит очень жесткую политику, повышая ставки раз в квартал на фоне сокращения баланса и ей это сходит с рук благодаря фискальным стимулам Трампа и программам QE ЕЦБ и ВоЯ.

Эффекты фискальных стимулов начнут снижать своё положительное влияние на экономику США и этот темп может быть резким в случае масштабной торговой войны США и Китая, ЕЦБ завершит программу QE в декабре этого года и ФРС уже не сможет рассчитывать на «попутный ветер» для нормализации политики, каждое повышение ставки в 2019 году будет тщательно взвешиваться.

Пауэлл давно готовился к этому моменту и его решение о проведении пресс-конференций после каждого заседания с января 2019 года связано с необходимостью более быстрой реакции и корректировки рыночных ожиданий, т.к. политика ФРС перестанет быть предсказуемой.

Тем не менее, пятничное выступление Пауэлла — это не набат, а лишь первый робкий звоночек.

Многие эксперты увидели в выступлении Пауэлла отстаивание независимости ФРС, т.к. он повторил о необходимости продолжать постепенное повышение ставок и пообещал «сделать всё необходимое» в случае, если рост инфляции начнет представлять угрозу.

Некоторые банки даже сравнили выступление Пауэлла с Драги в отношении знаменитого обещания «сделать всё необходимое», что могло стать сюрпризом для самого Пауэлла.

На текущем этапе ничего не меняется, ФРС повысит ставку в сентябре и, скорее всего, в декабре, а вот дальше уже могут быть сюрпризы, и они будут негативными для быков по доллару.

На предстоящей неделе:

1. Италия

Правительство Италии созвало чрезвычайное совещание Еврокомиссии по вопросу распределения мигрантов, пригрозив при отсутствии решения прекратить выплату взносов в бюджет ЕС с 2019 года в размере 20 млрд. евро.

Еврокомиссия не смогла решить проблему, с открытия недели евро может оказаться под нисходящим давлением на очередном конфликте правительства Италии и ЕС.

Рейтинговое агентство Fitch должно 31 августа пересмотреть рейтинг Италии, не исключено, что Fitch отложит решение до опубликования проекта бюджета Италии на 2019 год по аналогии с Moody’s, но инвесторы будут опасаться снижения рейтинга Италии, что должно препятствовать росту евро.

Сальвини, глава МВД и партии «Лига Севера Италии», заявил, что на Италию осуществляется экономическое нападение, для противостояния которому необходимо поддержка инвесторов.

По словам Сальвини, премьер Италии Конте во время встречи с Трампом добился успеха, Трамп пообещал покупки ГКО Италии в следующем году, а минфин Триа отправится с визитом в Китай 27 августа, чтобы найти инвесторов.

Покупки Трампом ГКО Италии крайне маловероятны, т.к. источник финансирования для таких целей не предусмотрен, помощь Китая также сомнительна, т.к. в условиях торговой войны с США рискованные инвестиции в ГКО Италии нецелесообразны, особенно после того, как ЕС отказался поддержать Китай в торговом споре с США.

В ближайшие недели Италия будет оставаться в фокусе участников рынка, любое обострение ситуации приведет к отвесному падению евро.

2. Трампомания

Риски импичмента Трампу выросли после того, как бывший личный адвокат Трампа Майкл Коэн признался в нарушении правил финансирования предвыборной кампании Трампа с целью повлиять на исход президентских выборов 2016 года, причем Коэн указал, что пошел на это преступление по личному указанию Трампа.

По словам юристов и самого Трампа, все президенты нарушали правила финансирования предвыборной компании, Обама даже был оштрафован за это.

Но Трамп не Обама, демократы ищут любую возможность для оглашения импичмента Трампу и если нарушение правил финансирования действительно является слабым поводом, то доказанная ложь президента станет сильным аргументом для подготовки к голосованию по импичменту.

Трамп утверждает, что деньги на оплату молчания двум женщинам были его личными деньгами, а не из фонда предвыборной кампании.

Показания Аллена Вайссельберга, главного директора компании Трампа, могут стать ключевыми для предъявления обвинения Трампу во лжи.

Но обвинение Трампа до промежуточных выборов в Конгресс 6 ноября маловероятно, т.к. нападение демократов на Трампа могут стоить им рейтинга.

В случае победы демократов на выборах с получением большинства как минимум в нижней палате Конгресса США следует ожидать ускорение расследования специального прокурора Мюллера, доллар будет под нисходящим давлением на фоне роста шансов импичмента Трампу.

США и Мексика достигли прогресса в переговорах по Нафта, на предстоящей неделе к переговорам может присоединится Канада, после чего ожидается подписание торгового соглашения Нафта, что приведет к росту аппетита к риску.

3. Экономические данные

На предстоящей неделе главными данными США станут ВВП за 2 квартал во втором чтении, инфляция потребительских расходов, личные доходы и расходы, исследование настроений потребителей по версии СВ и Мичигана.

По Еврозоне следует отследить индекс Германии IFO и рост инфляции в Еврозоне в августе в первой оценке.

Отскок фунта от минимумов связан с нисходящим корректом по индексу доллара, собственного позитива по фунту нет по-прежнему, Британия шантажирует ЕС готовностью выхода без нового торгового соглашения, до прогресса в переговорах по Брексит сильный рост фунта маловероятен.

Переговоры США и Китая не привели к прогрессу, разочарование со стороны Китая было сильным, невзирая на заявленные низкие ожидания перед началом переговоров.

Чиновники Китая заявили, что достижение договоренностей до промежуточных выборов в Конгресс маловероятно.

Перспектива повышения пошлин на импорт Китая в размере 200 млрд. долларов будет негативно влиять на аппетит к риску на рынках.

Китай порадует рынки своими PMI утром пятницы.

— США:

Вторник: торговый баланс, оптовые запасы, исследование настроений потребителей по версии СВ;

Среда: ВВП за 2 квартал во втором чтении, незавершенные сделки по продаже жилья;

Четверг: инфляция потребительских расходов, личные доходы и расходы, недельные заявки по безработице;

Пятница: PMI Чикаго, исследование настроений потребителей по версии Мичигана.

— Еврозона:

Понедельник: индекс Германии IFO;

Четверг: инфляция в Испании и Германии, отчет по рынку труда Германии;

Пятница: инфляция во Франции, инфляция и уровень безработицы в Еврозоне.

4. Выступления членов ЦБ

Выступления членов ФРС в Джексон-Хоул подтвердили готовность повышать ставки в постепенном темпе до достижения нейтрального уровня.

Среди членов ФРС есть разногласия в отношении правильного уровня нейтральной ставки на текущий момент, но мало кто считает, что данный уровень ниже 2,50%.

Логично предположить, что только резкий рост зарплат может привести к изменению риторики ФРС, а значит до публикации нонфармов 7 сентября выступления членов ФРС будут иметь слабое влияние на рынки.

Члены ЕЦБ, как показал протокол, вполне довольны реакцией рынка на оглашение завершения программы QE, протестов против утверждения Драги о том, что английская версия «руководства вперед» является единственно верной, не было, наоборот, члены ЕЦБ единогласно подтвердили сохранение ставок на текущих уровнях как минимум до конца лета 2019 года.

Отчет по росту инфляции Еврозоны за август будет важнее, чем любые выступления членов ЕЦБ на текущем этапе.

----------------------

По ТА…

Рост евродоллара происходит в рамках канала, приближаясь к сопротивлению:

В ближайшее время логично ожидать как минимум начало нисходящего корректа по евродоллару:

Отчеты по запасам нефти были позитивными для быков, отчет Baker Hughes сообщил о падении количества активных нефтяных вышек до 860 против 869 неделей ранее.

Но наибольший позитив вызвал инсайд о снижении экспорта нефти Ираном в августе до 1,68 млн. баррелей/сутки против 2,32 млн. баррелей/сутки в июле.

Тем не менее, сохранение торговой напряженности между США и Китаем и отказ Китая от прекращения покупок нефти Ирана, вероятно, ограничит восходящий коррект.

ТА по нефти неизменно:

ЦБ РФ принял решение о приостановлении покупки валюты до конца сентября, что, безусловно, позитивно для восходящей коррекции по рублю.

Тем не менее, на текущем этапе любой рост рубля будет ограничен до понимания перспектив новых санкций США против РФ.

Санкции США за химическую атаку в Британии вступят в силу 27 августа.

------------------------

Выводы:

Падение доллара в крайние две недели в основном происходило на факторах Трампа:

— В первом раунде доллар падал на покушении Трампа на независимость ФРС, риторике о манипулировании валютными курсами ЕЦБ и ЦБ Китая, а также желании ослабить курс доллара;

— Во втором раунде доллар оказался под нисходящим давлением из-за угрозы импичмента Трампу.

Намерение демократов об отмене налоговой реформы Трампа и перенаправлению финансирования на медицинские и социальные программы приводят к оттоку капитала из активов США при падении рейтинга Трампа и партии республиканцев.

Тем не менее, события сентября потенциально указывают на нисходящие риски для евро.

Италия является главной головной болью инвесторов Еврозоны.

Правительство Италии намерено нарушить бюджетные правила ЕС, что приведет к обострению конфликта, не исключен шантаж правительством Италии Брюсселя с риторикой о возможном выходе Италии из Еврозоны в случае отсутствия уступок по бюджету

Снижение рейтинга Италии может отлучить Италию от благ ЕЦБ, дешевых кредитов и покупок активов в рамках программы QE в частности, что станет приговором для Еврозоны, хотя для этого потребуется снижение рейтинга Италии на две ступени до мусорного, что маловероятно, но не исключено.

Риски в отношении Турции ослабли, но никуда не делись, банки Еврозоны, в частности, Испании, Франции и Италии находятся под ударом, а кризис в Италии может стать хорошим топливом при рисках заражения.

Инвесторы будут опасаться акцента Драги на рисках со стороны Турции на заседании ЕЦБ 13 сентября.

Невзирая на голубиную риторику Пауэлла, нет сомнений в том, что ФРС повысит ставку на заседании 26 сентября, не исключен пересмотр прогнозов членов ФРС на повышение.

Отчет по рынку труда США с публикацией 7 сентября представляет риск, т.к. раньше или позже рост рынка труда приведет к росту зарплат и в преддверии публикации нонфармов инвесторы будут избегать продаж доллара.

Как правило, движения на рынках в конце августа представляют собой флэт, инвесторы корректируют состав своих портфелей перед сентябрьским трендовым движением.

Отчеты по росту инфляции в Еврозоне и США станут главными данными предстоящей недели, основное внимание будет на росте базовой инфляции в Еврозоне.

Но, в любом случае, инвесторы будут склонны продавать евро перед представлением правительством Италии проекта бюджета на 2019 год в сентябре, что предполагает продажи евродоллара на росте.

-----------------------

Моя тактика по евродоллару:

На выходные ушла в шортах евродоллара от 1,1626 в расчете на падение евро на открытии недели в результате усиления конфликта правительства Италии и ЕС в отношении мигрантов.

На основании динамики после открытия рынков на шорт евродоллара будет установлен стоп.

В случае продолжения роста евродоллара намерена искать перезаход в шорты на росте с учетом ФА и ТА.

И еще: ставку ФРС поднимает с 2016г, что как мы понимаем должно делать доллар сильнее, но по факту мы видим, что с момента первого повышения ставки доллар падал пять месяцев подряд и далее продолжает находиться во флэте. Как оцениваете данные метаморфозы?