Инвестграм#3. Три подхода при анализе компаний для инвестирования.

Доброго времени суток, коллеги!

В данном выпуске я уделю внимание трем подходам при выборе компаний для инвестирования.

Есть множество инструментов, которые прогнозируют будущую стоимость акций или других финансовых инструментов. В данной статье мы не будем гадать на кофейной гуще, не будем с помощью линеечек на графике предсказывать будущую стоимость активов.

Я ни в коем случае никого не хочу обидеть. Бесспорно, есть отличные технические аналитики, спекулянты, а также те, кто владеет даром ясновидения. Но статистика, к сожалению, показывает обратное. Все спекуляции рано или поздно заканчиваются потерями денег, либо повышенной нестабильностью заработка, хотя при этом доходности там в моменте бесспорно выше, чем в инвестициях. Лично я знаю один единственный и более верный с точки зрения оценки стоимости бизнеса подход — фундаментальный анализ бизнеса компании.

Разберем несколько подходов к инвестициям в компанию. Она может быть абсолютно любой.

1 подход. Лайтовый. На примере Лукойла.

Например, у вас есть деньги и вы хотите купить акцию.

Предположим, по телевизору или по другому источнику информации вы услышали о компании Лукойл. Вы знаете, что ее бизнес существует давно, Лукойл имеет много заправок, скорее всего ее бизнес связан с нефтью, следовательно, у нее есть много денег, а возглавляют ее скорее всего олигархи. Да еще и известные аналитики о ней говорят позитивно… Точно! Нужно брать! Но почему они так говорят? На основании чего?

Достаточно этой информации для того, чтобы купить бизнес этой компании? Наверное все-таки… нет. Рассмотрим следующий подход.

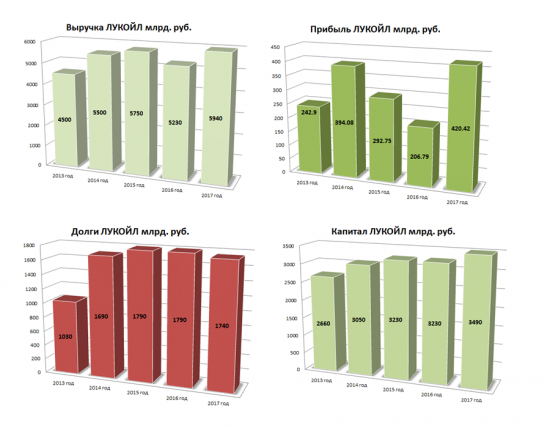

2 подход. Необходимо посмотреть на основные показатели ее бизнеса:

Как видно из динамики показателей за последние пять лет у Лукойла есть стабильная выручка, прибыли, долги за последний год снизились, а капитал компании растет.

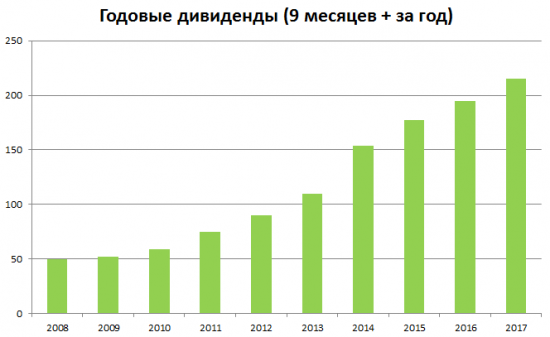

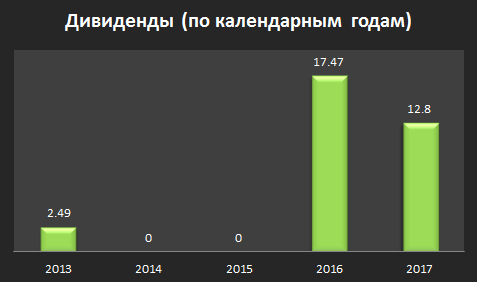

Так, а Лукойл платит еще дивиденды. Давайте посмотрим на историю выплат дивидендов акционерам

Дивиденды у компании растут.

Также мы узнали, что у компании высокий рейтинг Baa3 (по оценке рейтингового агентства Moody’s), это означает, что риск банкротства Лукойла низкий. По объему торгов компания входит в ТОП-5 на Московской Бирже. Это говорит о том, что инвесторам компания также интересна.

Согласитесь, проведя небольшое исследование, у нас уже есть определенный набор информации, по которому мы можем принять решение о покупке или подборе другой компании.

Также мы можем посмотреть лидеров роста или падения за последний год и провести подобный анализ для того, чтобы понять причину того, почему компания могла подешеветь на рынке так сильно или наоборот… подорожать.

3 подход. Необходимо немного посчитать. Пример: компания Аэрофлот.

Данный подход подразумевает определенную сноровку в подсчетах. Нужно понимать, что результаты расчетов – это не руководство к действию и не грааль в решении финансовых вопросов. Нет гарантии, что при позитивных расчетах цена акции вырастет в течении нескольких дней или месяцев. Может даже наоборот, она будет падать. Иногда для становления справедливой стоимости акции на бирже нужны годы. Потому что, если, например, компания недооценена по мультипликаторам (поговорим о них ниже), но при этом ее бизнес неэффективен, то о каком росте стоимости бумаг может идти речь? Конечно же, это нужно учитывать.

Данный подход дает хоть какое — то понимание состояния бизнеса компании и его динамику. Он помогает оценить состояние бизнеса компании, насколько он стабилен, и перспективен.

Да, компании могут не совсем точно показывать финансовые результаты, да, они могут скрывать свои реальные проблемы бизнеса в своих отчетах. Но согласитесь, что у нас нет альтернативы в выборе. Мы можем опираться только на официальные документы, которая публикует компания на своем сайте.

На примере компании Аэрофлот, давайте разберемся, что с ней происходит.

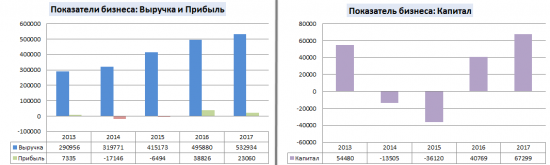

Рассмотрим для начала основные показатели ее бизнеса.

Мы можем видеть, что в 2014 и 2015 году компания показала убыток. В 2015 году убыток по чистой прибыли компании сократился более чем два раза. Такие плачевные результаты связаны в основном с тем, что произошло обесценение займа, который был выдан обанкротившейся компании “Трансаэро”. По этой причине основные мультипликаторы компании показывают не совсем корректные результаты. Точнее они корректные, но не “красивые”. Со знаком минус.

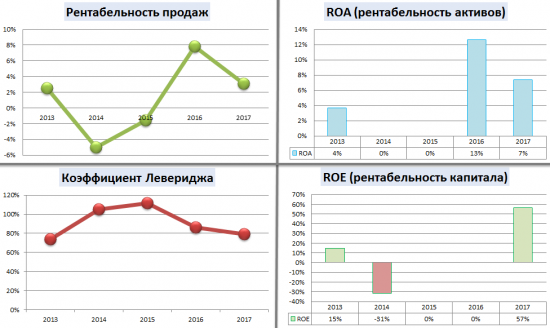

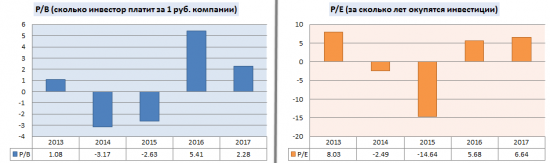

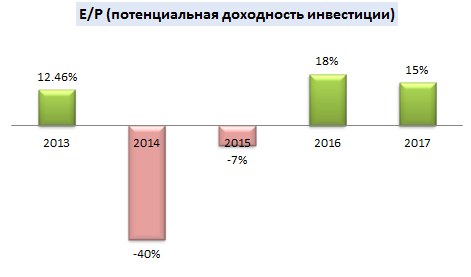

Посмотрим основные мультипликаторы (как их считать, я писал в предыдущих статьях, можете посмотреть в профиле).

По итогам 2017 года видим следующую картину. По мультипликаторам p/e p/b компания переоценена, но находится на допустимом уровне. p/e вполне подходящий, чтобы рассмотреть компанию для приобретения на длительный срок (3-5 лет). Закредитованность у компании высокая, но в то же время, за 2017 год снизилась. По итогам 2017 года чистая прибыль по Аэрофлоту снизилась на треть по сравнению с 2016 годом.

Также следует заметить, что из отчета компании за 1 кв. 2018 года чистый убыток Аэрофлота составил 11 198 млн. руб. в 1 кв.2017 года чистый убыток был в два раза меньше.

С учетом снижения котировок, можно иметь процентов 7-10 в портфеле акций данной компании.

К данному анализу (отмечу, что % мультипликаторы округлены) можно также добавить новости эмитента. А именно, посмотреть все новости, касающиеся данной компании, а также сравнить с ее прямыми конкурентами, чтобы точнее определиться с выбором. Напомню, сравниваем мы с компаниями той же отрасли. В данном случае прямым конкурентом является Ю Тэйр, ее акции обращаются на бирже.

Не проводил подробного анализа компании, но могу точно сказать, что по основным показателям бизнеса она явно не конкурент Аэрофлоту и как бы ее не ждала судьба Трансаэро в течение нескольких лет.

Спасибо за внимание и отличного дня!

Konstantin Kot22 августа 2018, 15:42Хорошая статья! Спасибо!+3

Konstantin Kot22 августа 2018, 15:42Хорошая статья! Спасибо!+3 Хачатур Геворгян22 августа 2018, 16:18Спасибо большое!+1

Хачатур Геворгян22 августа 2018, 16:18Спасибо большое!+1 Тот самый22 августа 2018, 17:44Отлично+1

Тот самый22 августа 2018, 17:44Отлично+1 Алексей Чарушин22 августа 2018, 20:25Спасибо за статью! А как Вы считаете в транспортном секторе, что интересней выглядит на долгосрочное Аэрофлот или трансконтейнер?0

Алексей Чарушин22 августа 2018, 20:25Спасибо за статью! А как Вы считаете в транспортном секторе, что интересней выглядит на долгосрочное Аэрофлот или трансконтейнер?0