Дорогой долг не страшен если есть чем платить?

- Moody понижает рейтинг турецкого долга, коррекция по турецкой лире заканчивается;

- ShCOMP борется за 2700 на фоне новостей о переговорах, но предыдущие попытки намекают на продолжение дефляции.;

- Почему американским стокам бояться QT. Что говорят агрегированные корп. данные?

Глобальные фондовые рынки начали неделю с роста на фоне сообщений о том что Китай и США проведут переговоры, причем инициатива поступила со стороны США. Турецкая лира вновь подешевела выше 6 лир за доллар, после того как Moody понизил национальный кредитный рейтинг страны в пятницу. Стоимость защиты от дефолта вновь начала расти, как показывает изменение кредитно-дефолтного свопа:

Европейские акции стали основным бенефициаром роста в понедельник благодаря новостям что Вашингтон и Пекин смогут прийти к компромиссу. Однако переговоры пройдут на низком уровне и и прошлые неудачные попытки пока не позволяет считать текущий рост более чем кратковременное облегчение. WSJ сообщил что переговоры пройдут с 21 по 22 августа, за день до введения ответных китайских тарифов против США на 16 млрд. долларов. Тот факт, что США выразила желание провести переговоры слегка повышает шансы на позитивный исход, что Шанхайский фондовый индекс ShCOMP закладывает как осторожный откат от критического уровня поддержка в 2700:

Если встреча не принесет значимых результатов, рынок переключится на событие 30 августа, когда администрация Белого Дома объявит о новом раунде эскалации конфликта, с тарифами намного превышающих объем предыдущих. В таком случае голубые фишки Китая продолжат снижение к отметке 2000, минимума с середины 2014 года.

S&P 500 в свою очередь приближается к историческому максимуму в 2860 и его дальнейшую динамику буду определять два фактора — «отдача» от очередного выстрела США в Китай (имеется ввиду тяжесть ответных тарифов Китая против США) а также привлекательность американских акций в качестве актива-убежища, в случае ухудшения прогноза в остальном мире. Положительная отчетность американских компаний, солидный рынок труда (пока что) позволяет закрывать глаза на изъятие ликвидности ФРС. Напомню, что прибыль на акцию 79% компаний S&P 500 за второй квартал превзошли ожидания, а 72% доложили о позитивном сюрпризе в продажах.

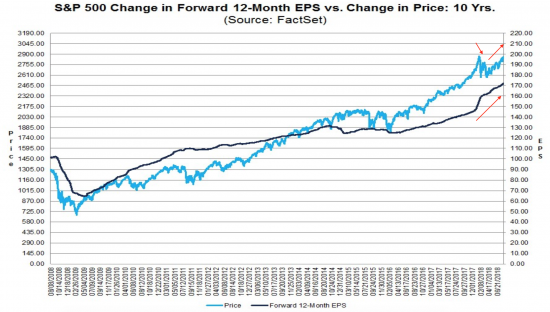

Форвардная оценка EPS на 12 месяцев вперед, пока неуклонно растет вверх:

Замечу что при февральской коррекции S&P 500 форвардная оценка подскочила в первом квартале но не перешла снижение, что вероятно внесло свой вклад в последующее восстановление индекса (ожидания прибылей не были испорчены из-за коррекции, причиной обвала стало сдутие пузыря на фьючерсах по VIX).

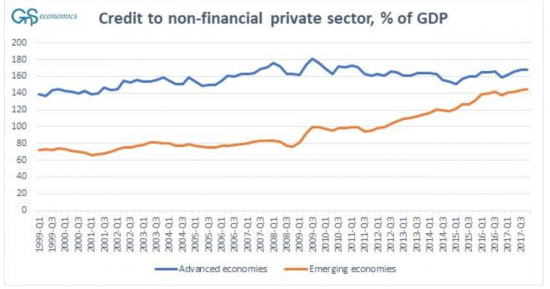

Поэтому откуда взяться коррекции если прогнозы по росту американских компаний сохраняются, в то время как на других континентах перспективы в акциях не особо радужны. Куда бежать? Денежное ужесточение ФРС, которые многие считают предвестником кризиса, конкретно для компаний означает лишь рост стоимости обслуживания долгов, но в условиях роста прибылей, эта проблема не выглядит так зловеще. Стоит также отметить, что накопление частного долга со стартом QE проходило в развитых экономиках гораздо медленнее, чем в развивающихся:

QE ФРС обычно связывают с инфляцией активов, так как наличие постоянного покупателя запускает круг — снижение доходности — роста аппетита к риску у инвесторов, поиск доходности — еще большее снижение доходности и дальнейшую инфляцию активов и так далее. То есть это повышательная фаза в кредитном цикле Фишера. Но если вспомнить, как происходит переход в фазу снижения, то ей предшествуют проблемы с обслуживанием долга — продажа активов для ликвидации долгов — дефляция активов компаний — рост проблем с обслуживанием долга — еще большая продажа активов и их последующее обесценение и т.д. Следовательно необходимо искать сигналы к тому, что компании перестают рассчитываться по долгам, однако в условиях высоких прибылей и избытка средств от снижения налогов, такие сигналы поступить не могут без сильного внешнего шока.

Этим и объясняется уверенная позиция ФРС в прогнозе ставок, будь она озабочена проблемой пузыря на фондовом рынке, она вряд ли бы одновременно повышала ставки и чистила баланс активов. Вот взять к примеру ЕЦБ — осторожное снижение активов на балансе, и повышение ставок лишь только в третьем квартале 2019. Но там и подъем экономики гораздо более вялый.

Для сильной коррекции S&P нужен какой-либо сильный шок, например, как я уже сказал, китайские тарифы в большом объеме. Но в условиях нарастающих структурных проблем Китая, это вряд ли произойдет. Поэтому в худшем случае прогноз по S&P — флет вблизи исторических максимумов и или чуть выше. Доллар соответственно сильный.

Артур Идиатулин