Как по кривой доходности можно предсказать рецессию

Предсказание — дело неблагодарное. Особенно на финансовых рынках. Однако замечать общие тенденции и понимать, что они могут за собой повлечь — полезный навык. В этой статье оттачиваем его на примере кривой доходности американских гособлигаций.

Помогли разобраться в теме наши коллеги из финтех-компании DTI Algorithmic: Андрей Тимошин, главный стратег по валютным и сырьевым рынкам, Михаил Дорофеев, главный портфельный аналитик и стратег, и Александр Бутманов, управляющий партнер. Обсудили с ними,

- что такое кривая доходности и как она обычно выглядит,

- о чем говорит ее инвертирование,

- какая ситуация складывается сейчас на американских рынках.

Ниже подробное интервью.

Что такое кривая доходности и какой она может быть?

Андрей Тимошин, главный стратег по валютным и сырьевым рынкам финтех-компании DTI Algorithmic:

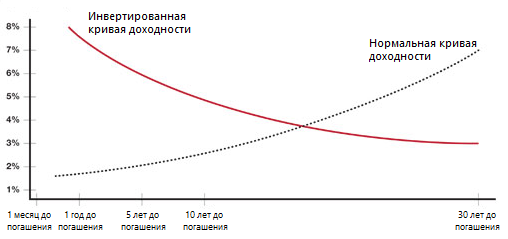

Если кратко, то кривая доходности — график, показывающий доходность одинаковых финансовых инструментов с разным сроком до погашения. Ее считают нормальной, когда ставки по коротким инструментам (по облигациям с небольшим сроком до погашения) меньше, чем по длинным. То есть чем дальше в будущее, тем выше ставка — в нее закладывается временная риск-премия.

Например, кредит на один год мне обойдется дешевле, чем на десять лет. Потому что за десять лет может много причин возникнуть, по которым я кредит не отдам. Это самый простой пример процентной кривой. Кривая доходности облигаций отображает примерно то же самое. Кредиторы хотят большую доходность за временной риск, который несут, давая деньги взаймы.

На какие-то периоды времени кривая доходности может уплощаться. Это значит, что на рынке по какой-то причине наблюдается дисбаланс: ближняя доходность слишком сильно увеличивается. В результате доходности инструментов разной длительности выравниваются и образуют прямую линию. Другими словами, уплощается.

Если дисбаланс продолжается, происходит инвертирование кривой — отдаленные доходности оказываются меньше ближних (см. график ниже).

Нормальная и инвертированная кривые доходности — Открыть оригинал

#подробнее О кривой доходности и ее видах на Investopedia

О чем говорит инвертирование кривой?

Андрей Тимошин:

Нормальное состояние рынка — когда цены акций и облигаций движутся разнонаправленно: одни растут, а вторые падают. Акции растут, когда на рынке все позитивно и можно позволить себе больший риск. Облигации же считаются менее рисковым активом, поэтому в них уходят в неспокойные моменты с рынка акций. При таких взаимосвязях сохраняется нормальная кривая доходности.

Однако случаются ситуации, когда отношение к риску меняется с «нормального» на «паникующее». В таком состоянии инвесторы выходят в деньги. Обычно позиции закрываются сразу на фондовом и долговом рынках.

При этом торги в основном идут в краткосрочных бумагах, а не в долгосрочных. Есть несколько причин этого. Во-первых, в дальнем конце кривой в принципе меньше торгов даже в нормальном состоянии, из них сложнее выйти, а распродают наиболее ликвидные бумаги.

Во-вторых, люди экстренно бегут от риска именно в краткосрочной перспективе.

Наконец, инвесторы в длинные гособлигации обычно более пассивны. Они получают более высокую доходность, поэтому имеют больше возможностей для хеджирования. Так что «болевой порог» у них выше, а необходимость быстрых действий — ниже.

В результате таких распродаж краткосрочных облигаций ближний конец кривой доходности поднимается вверх от своего нормального положения.

#справка Доходность облигаций рассчитывается как будущая прибыль (купоны или номинал), деленная на цену. Поэтому доходность обратно зависит от цены. Подробнее об этом на Insider.pro

То есть уплощение и инвертирование кривой отображает кризисное явление — в моменте всем срочно нужна ликвидность.

Это касается кривой не только облигаций, но и других продуктов, привязанных к ключевой ставке страны, в которой данное явление наблюдается.

На рынок акций это инвертирование кривой доходности воздействует, как правило, позднее. Он может расти еще какое-то время, не замечая негатива с долгового рынка по ряду причин. Это маржинальная торговля, выкуп компаниями своих акций за счет накопленных ранее денег, эйфория инвесторов на растущем рынке, и так далее.

Михаил Дорофеев, главный портфельный аналитик и стратег финтех-компании DTI Algorithmic:

Если кривая доходности гособлигаций страны уплощается и становится инвертированной, значит, ставки регулятора повышены слишком высоко. Деньги стоят слишком дорого. Инвесторы активно продают ближние облигации, в результате чего их доходности становятся аномально высокими.

#справка Доходность длинных облигаций отражает взгляды рынка на будущее экономики. Если инвесторы ожидают экономический рост и соответствующее ускорение инфляции, то требуют большую премию за вложенные средства. Поэтому чем прогнозы оптимистичнее, тем выше долгосрочная доходность. Подробнее об этом на Bloomberg.

Доходность коротких облигаций сильнее зависит от ключевой ставки. Когда ставка растет, деньги становятся дороже и инвесторы требуют большие купоны или дисконт при покупке облигации. В результате чем выше ставка, тем выше доходность. Подробнее об этом на InvestProfit

Это является предвестником того, что в экономике начинается рецессия из-за перехода денежно-кредитной политикой «точки невозврата». Слишком высокие ставки снижают совокупный спрос и замедляют экономическую активность.

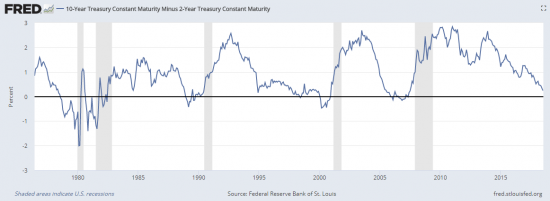

Есть, однако, одно наблюдение, которое я сам проверял на данных американского рынка — доходностях U.S. Treasuries и значениях S&P500. После того как кривые инвертируются — то есть доходности ближних облигаций становятся выше, чем дальних — финансовые рынки продолжают рост. Акции дорожают процентов на двадцать.

То есть «конец света» наступает не на момент инвертирования, а с отложенным эффектом где-то в полгода—год. Но изменение вида кривой — явный признак того, что долгосрочным инвесторам надо все продавать и забыть про акции страны надолго — на несколько лет.

Линейно объяснить причину, по которой эффект отложенный, сложно, такая ситуация наблюдалась при всех последних кризисах (см. график ниже).

Динамика спреда между доходностями 10-летних и 2-летних гособлигаций США. Кривая становится инвертированной, когда спред опускается ниже нуля. Серым цветом обозначены кризисные периоды — Открыть оригинал

Александр Бутманов, управляющий партнер финтех-компании DTI Algorithmic:

Повышение ставок ФРС может быть не причиной возможной инверсии, а реакцией на нее — об этом мы писали еще в 2016 году.

Американский регулятор долго держал околонулевые ставки. При этом деньги вне США дорожали — например, рос уровень Libor. Инвесторы начали уходить туда, где могли больше заработать. Они стали продавать облигации — в основном краткосрочные, это проще. В результате доходность этих бумаг увеличилась, кривая начала уплощаться.

В то же время из-за все еще весьма низких ставок инвесторы ждут в США экономического роста и, соответственно, ускорения инфляции. Поэтому они требуют больших премий за длинные облигации (от десяти лет). ФРС вынуждена повысить ставки, чтобы удовлетворить рынок и сдержать инфляцию. Иначе не будет спроса на новые выпуски госдолга.

Сейчас складывается такая ситуация?

Михаил Дорофеев:

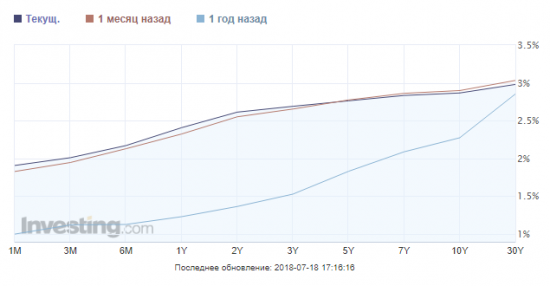

ФРС США активно повышает ставки. Но сейчас кривые доходностей еще не инвертированы, хотя и уплощаются (см. график ниже). То есть пока мы не получили сигнал о том, что в экономике все плохо.

За последний год кривая доходности гособлигаций США стала более уплощенной, но не инвертированной — Открыть оригинал

#справка Действия ФРС делают кривую более плоской с двух сторон:

- Регулятор подталкивает вверх доходность краткосрочных облигаций, повышая ставку.

- Одновременно, несмотря на сокращение баланса, ФРС покупает большие доли длинных гособлигаций США. Рынок требовал бы за эти облигации большее вознаграждение, поэтому покупки ФРС сдерживают рост их доходности.

Сейчас вообще интересный момент на рынке США: дивидендные доходности акций уже почти на одном уровне с доходностями гособлигаций.

Они были гораздо выше год назад — акции стоили дешевле и выплачиваемые дивиденды составляли большую величину от цены. Доходности облигаций в то же время были гораздо ниже, потому что облигации стоили очень дорого. К настоящему моменту доходности облигаций выросли из-за распродаж, а акции подорожали.

Получается, инвестор приходит на рынок и видит, что есть рискованная доходность (акции) и есть безрисковая (Treasuries). В текущей ситуации перевес в сторону акций не такой очевидный. Поэтому сейчас как раз тот самый момент, когда на рынке американских облигаций может произойти среднесрочный разворот.

Я вижу, что падение на этом рынке приостановилось. Его основной индикатор — десятилетние Treasuries. Их активно распродавали, но затем цена резко выросла и теперь находится примерно на одном уровне. Это показывает, что инвесторы уже не хотят «разбрасываться» доходностью — а в десятилетних облигациях она уже почти 3% в долларах США. Это много, учитывая, что кредитор — ФРС США.

Межрыночный анализ сейчас показывает существенные сдвиги на рынках. Последние две недели сильно падают пилолесоматериалы и промышленные металлы — медь, никель, свинец, олово и так далее. На прошлой неделе начала снижаться нефть. Распродажи сырья — предвестник для глобальных изменений. Может быть, не основного суперцикла, но среднесрочного разворота.

Сейчас идут торговые войны, на американском рынке акций могут быть слабые и сильные коррекции. К тому же, как мы и прогнозировали, 2018 — год повышенной волатильности, индекс S&P500 за день может измениться на один процент в любую сторону. Но, скорее всего, ближайший год или два на этом рынке будет восходящий цикл.

Больше статей доступно на blog.dti.team

SergeyS20 июля 2018, 19:30хорошая статья, только после возникновения инверсии может пройти и года два, пока что нибудь серьезное на рынке случится.+1

SergeyS20 июля 2018, 19:30хорошая статья, только после возникновения инверсии может пройти и года два, пока что нибудь серьезное на рынке случится.+1