Опционная позиция на сглаживание коэффициента ставок.

В основе стратегии постулат, что Дельта опциона это еще и вероятность того, что на момент эксирации цена будет выше цены страйк.

Если дельта Колла равна 0,5 то вероятность того, что к моменту экспирации цена базового актива будет выше цены страйк 50/50.

А сейчас переведем вероятность в коэффициенты выигрыша.

У букмекеров сущеcтвуют коэффициенты по которым они принимают ставки.

Формула вычисления этих коэффициентов проста = 1/вероятность.

Если вероятность 50/50 то коэффициент равен 1/0,5=2,0

И это логично, если игрок поставил 100р. с коэффициентом 2,0, то он или потеряет эти сто рублей или получит 200р.

Главное свойство, это то что при снижении вероятности положительного исхода события — коэффициент растет. И наоборот.

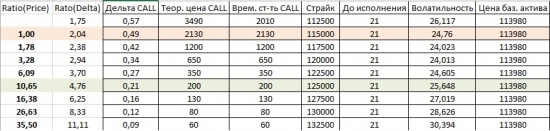

Перейдем на доску опционов.

Переведем дельту в коэффициент выйгрыша(Ratio).

На текущей доске опционов с экспирацией 17 мая 2018г., это выглядит так.

Посмотрите, у 21 дельты коэффициент равен 4,76 — это означает, что трейдер купив опцион планирует получить сумму в 4,76 раз больше.

Сравним текущую цену(теорию) опциона с ценой которую мы получим если встанем на страйк.

Теория ближайшего опциона вне денег — 115000, равна 2130п.

Теория опциона с 21 дельтой — 200п.

Итого вычислим коэффициент, 2130/200=10,65

То есть, при той же волатильности и том же времени до экспирации, покупатель колов получит в 10,65 раз больше сумму а не в 4,76

Это очень существенная разница.

Поэтому и стратегия нацелена на снятие расхождений.

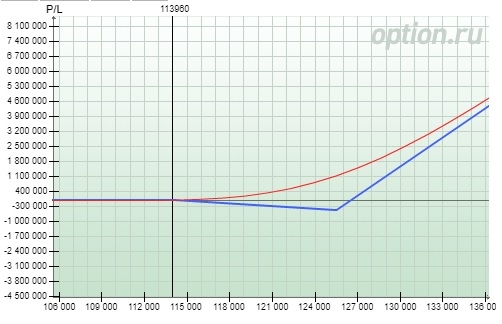

Продаем 155000 коллы в количестве = 100000/2130=46.94(47штук)

Покупаем 125000 коллы в количестве = 100000/200=500 штук

Получилась вот такая конструкция:

Но, к сожалению у этой конструкции есть минус, при положительной дельте, гамме и веге — при движении вверх и гамма и дельта и вега будут снижаться.

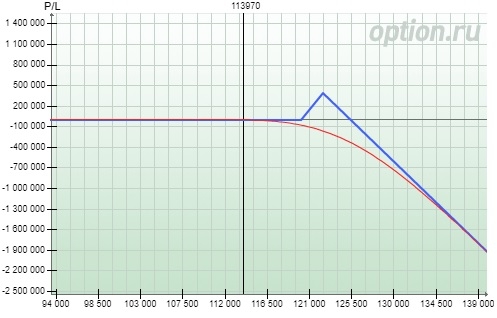

Поэтому, должна быть постороена параллельно констркуция в которой гамма с нуля должна рости.

Я должен купить 120000 коллы и продать 122500, количество высчитываем по такому же методу.

100000/650=153.84(154штуки)

100000/350=285,71(286штук.)

Если это перевести в коэффициенты, то я делаю ставку с коэффициентом 3,28 и принимаю ставку с коэффициентом 6,09

Кому интересно с криптовалютами можете поиграться на опционном калькуляторе здесь.

Отдельно — эта конструкция выглядит так.

При вялом движении вправо, гамма и дельта подростут и это перекроет падение на первой конструкции.

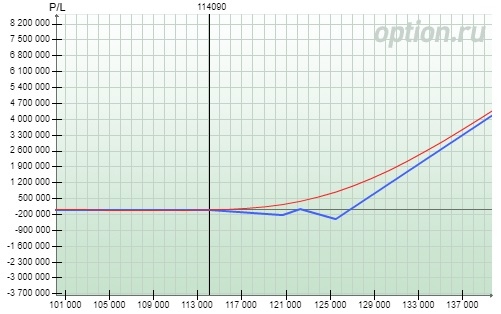

Общая картина конструкции вот.

Дельта, вега и гамма положительные. При движении влево будет небольшой плюс, при движении вправо, сначала небольшой провал, потом гамма начнет рости с дельтой и вегой. И тогда и можно нарезать дельту))

Управлять позой лучше по отдельности.

На путах коэффициенты выигрыша и коэффициенты дельты практически равны между собой. Поэтому строить на путах гораздо менее эффективно чем на коллах.

Конструкцию лучше конечно строить не на нашем рынке а на рынке опционов на Биток.

У Битка вола под 130% и там находить такие коэффициенты гораздо интересней.

Мы создали опционный калькулятор, можно поиграться в живую какие ставки на каких страйках стоят у Битка и у Эфира.

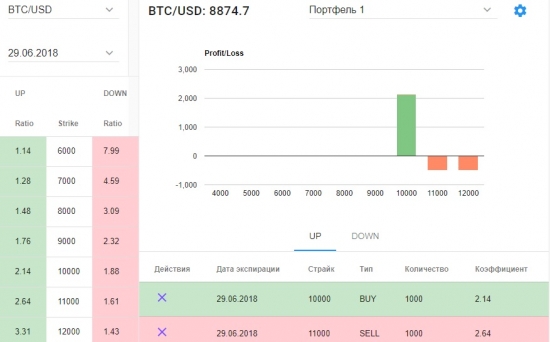

Вот так выглядит стратегия кошка на опционном калькуляторе.

Можно сделать ставку на рост Битка, что он будет выше 10000 к 26 июня и принять ставку, что не дороже 11000.

Коэффициенты — это дельта. Здесь также есть гамма, как скорость изменения коэффициентов(1/D)

Другими словами, это мир опционов со стороны букмекерских коэффициентов.

И в опционах и в ставках есть одно очень важное сходство, которое позволяет ими торговать — Правило паритета.

В ставках — это то что сумма вероятностей всех исходов одного события равна 1. Все остальное — Арбитраж

Здесь все как и у ванилы. чем дальше от экпиры тем страйков больше.

График показывает зону прибыли и убытка. Это вообще для хэджа все сделано. Чтобы была возможность хеджировать проданные края