19 марта 2018, 17:31

Алроса - потенциал роста акций компании составляет 15%

Рост продолжится — повышаем целевую цену

Продажи АЛРОСА за январь-февраль выросли до $ 1 032 млн (+ 38% г/г и + 86% к ноя-дек 2017), а продажи De Beers также были высокими ($1 227 млн), хотя и снизились на 4% г/г. Обе компании отметили высокий спрос на алмазы, пополнение запасов и сильные розничные продажи в США и Китае во время праздников. Ценовая конъюнктура также улучшилась, и, по данным Rapaport, боксы продавались с премией 5%, поскольку восстановление цен на полированные камни на 3% (индекс DIAM1CRT) помогло избежать сокращения рентабельности огранщиков. По прогнозам АЛРОСА, продажи в марте будут сильными, что скорее всего будет катализатором акций и подтвердит восстановление на рынке.

Слабая статистика в Гонконге и Бельгии, более сильная – в Индии

По имеющейся информации, недавний показ в Гонконге оказался менее активным, чем ожидалось, при этом слабое участие материкового Китая объясняется празднованием Китайского нового года. Бельгийский экспорт обработанных камней в феврале снизился на 6% до $1.3 млрд, а импорт необработанных камней – на 5% до $0.9 млрд. А вот чистый экспорт из Индии оказался достаточно неплохим и составил $750 млн (+16% м/м, -17% г/г).

Ожидания на 2018 предполагают улучшение фундаментальных факторов

Консенсус по EBITDA на 2018 в 132.6 млрд руб. предполагает рост на 5% г/г (АТОН: 142млрд руб.). Чтобы этот прогноз был достигнут, необходимо дальнейшее улучшение фундаментальных факторов. Средняя спот-цена на алмазы с начала года на 2% ниже уровней 2017, рубль укрепился на 3%, середина прогнозного диапазона продаж – на 3% ниже г/г. Чтобы ожидания оправдались, цена реализации должна вырасти в годовом сопоставлении за счет улучшения ассортимента продукции (наш базовый сценарий), или/и объемы должны возрасти (как предполагает наш прогноз и комментарии финансового директора).

Продажа газовых активов: положительная денежная позиция = рост дивидендов?

Газовые активы АЛРОСА были проданы Новатэку за 30.3 млрд руб. ($0.55 млрд). Во-первых, продажа должна помочь АЛРОСА выйти в плюс по денежной позиции в 3К18, что потенциально может привести к увеличению дивидендов. Во-вторых, мы ожидаем, что рентабельность EBITDA АЛРОСА вырастет на 0.5-1.0 пп в результате деконсолидации газовых активов, которые обеспечивали около 3% выручки при рентабельности в 2 раза ниже, чем средняя по компании. Наконец, приобретение 10% в АЛРОСА-Нюрба у Республики Саха (рыночная стоимость 12 млрд руб.) не повлияет на долговой профиль АЛРОСА.

Восстановление прогноза по рынку обосновывает премии

Риски: вторичное размещение, M&A, укрепление рубля, разворот на рынке

По мере роста котировок АЛРОСА вероятность SPO – отложенного из-за аварии на шахте Мир, но не отмененного – увеличивается. На наш взгляд, сильный баланс усиливает аппетит к сделкам M&A, которые будут рассматриваться негативно. Укрепление рубля на 5% снижает EBITDA АЛРОСА примерно на 4%. В настоящее время продажи поддерживаются сезонными факторами, которые могут измениться в конце 2К18.

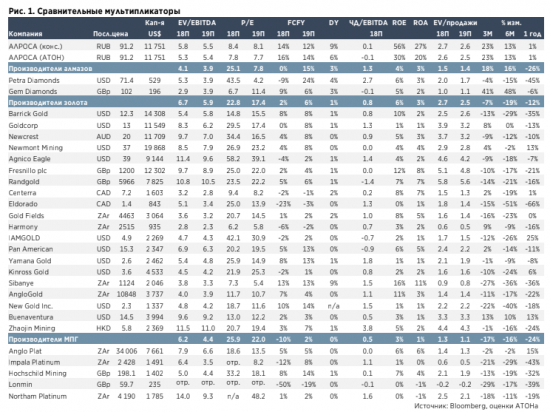

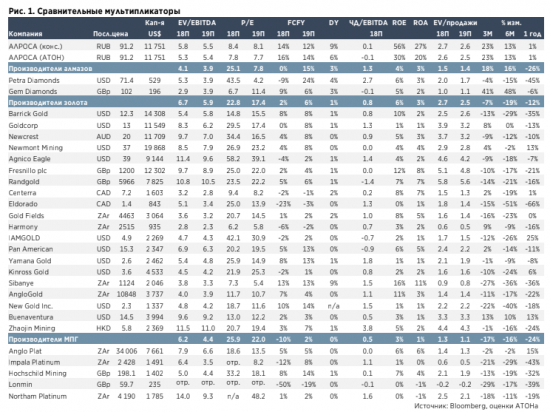

Мы повышаем целевую цену для АЛРОСА до 105 руб. за акцию после того, как мы учли результаты за 2017 в модели и повысили прогноз по продажам на 2018 до 42 млн карат (+1.5 млн карат), т.к. продажи в январе-феврале оказались выше, чем мы ожидали. Акции выросли на 20% с начала года, и мы полагаем, что еще остается потенциал роста 15%, поскольку восстановление на рынке скорее всего продолжится и во 2К18, а улучшение ассортимента должно помочь компенсировать укрепление рубля. Что касается оценки, коэффициент EV/EBITDA АЛРОСА 5.3x выше 5-летнего среднего 4.8x, но мы полагаем, что премия оправдана сильным балансом, потенциалом роста дивидендов и позитивными трендами на рынке. Мы подтверждаем нашу рекомендацию ПОКУПАТЬ.Сильное начало года, благоприятные прогнозы по спросу и ценам

Продажи АЛРОСА за январь-февраль выросли до $ 1 032 млн (+ 38% г/г и + 86% к ноя-дек 2017), а продажи De Beers также были высокими ($1 227 млн), хотя и снизились на 4% г/г. Обе компании отметили высокий спрос на алмазы, пополнение запасов и сильные розничные продажи в США и Китае во время праздников. Ценовая конъюнктура также улучшилась, и, по данным Rapaport, боксы продавались с премией 5%, поскольку восстановление цен на полированные камни на 3% (индекс DIAM1CRT) помогло избежать сокращения рентабельности огранщиков. По прогнозам АЛРОСА, продажи в марте будут сильными, что скорее всего будет катализатором акций и подтвердит восстановление на рынке.

Слабая статистика в Гонконге и Бельгии, более сильная – в Индии

По имеющейся информации, недавний показ в Гонконге оказался менее активным, чем ожидалось, при этом слабое участие материкового Китая объясняется празднованием Китайского нового года. Бельгийский экспорт обработанных камней в феврале снизился на 6% до $1.3 млрд, а импорт необработанных камней – на 5% до $0.9 млрд. А вот чистый экспорт из Индии оказался достаточно неплохим и составил $750 млн (+16% м/м, -17% г/г).

Ожидания на 2018 предполагают улучшение фундаментальных факторов

Консенсус по EBITDA на 2018 в 132.6 млрд руб. предполагает рост на 5% г/г (АТОН: 142млрд руб.). Чтобы этот прогноз был достигнут, необходимо дальнейшее улучшение фундаментальных факторов. Средняя спот-цена на алмазы с начала года на 2% ниже уровней 2017, рубль укрепился на 3%, середина прогнозного диапазона продаж – на 3% ниже г/г. Чтобы ожидания оправдались, цена реализации должна вырасти в годовом сопоставлении за счет улучшения ассортимента продукции (наш базовый сценарий), или/и объемы должны возрасти (как предполагает наш прогноз и комментарии финансового директора).

Продажа газовых активов: положительная денежная позиция = рост дивидендов?

Газовые активы АЛРОСА были проданы Новатэку за 30.3 млрд руб. ($0.55 млрд). Во-первых, продажа должна помочь АЛРОСА выйти в плюс по денежной позиции в 3К18, что потенциально может привести к увеличению дивидендов. Во-вторых, мы ожидаем, что рентабельность EBITDA АЛРОСА вырастет на 0.5-1.0 пп в результате деконсолидации газовых активов, которые обеспечивали около 3% выручки при рентабельности в 2 раза ниже, чем средняя по компании. Наконец, приобретение 10% в АЛРОСА-Нюрба у Республики Саха (рыночная стоимость 12 млрд руб.) не повлияет на долговой профиль АЛРОСА.

Восстановление прогноза по рынку обосновывает премии

По нашим оценкам, АЛРОСА торгуется с EV/EBITDA 2018 5.3x (консенсус 5.8x) против исторического среднего значения 4.8x. Мы считаем, что премия оправданы сильным прогнозом по рынку, существенным укреплением баланса и потенциалом роста дивидендов. АЛРОСА – ликвидные акции, входящие в индекс MSCI, предлагающие рентабельность и дивидены на уровне Норникеля, но при этом целевой мультипликатор АЛРОСА (6.3x) ниже, чем у производителя никеля (7.0x).АТОН

Риски: вторичное размещение, M&A, укрепление рубля, разворот на рынке

По мере роста котировок АЛРОСА вероятность SPO – отложенного из-за аварии на шахте Мир, но не отмененного – увеличивается. На наш взгляд, сильный баланс усиливает аппетит к сделкам M&A, которые будут рассматриваться негативно. Укрепление рубля на 5% снижает EBITDA АЛРОСА примерно на 4%. В настоящее время продажи поддерживаются сезонными факторами, которые могут измениться в конце 2К18.

1 Комментарий

Сергей Кузнецов19 марта 2018, 22:13Пока держу. Рынок 93 рубля.0

Сергей Кузнецов19 марта 2018, 22:13Пока держу. Рынок 93 рубля.0

Читайте на SMART-LAB:

«Никогда не работай с родственниками» — самый удобный миф в бизнесе

Всем привет, на связи Сергей Алексеев. Основатель Лайв Инвестинг Групп/Live Investing Group, ЛИСА/LISA, Скуллайв/School Live, Проплайв/Prop Live и Лайв ТРЕЙДЕР ТВ/Live ТРЕЙДЕР ТВ. Сегодня...

05.03.2026

Кредитная сегрегация 2026: почему банки теперь смотрят не на ваш доход, а на ваши привычки

Эпоха «заливания проблем деньгами» официально завершена. Если 2024 и 2025 гг. мы провели в ожидании снижения ставок, то в 2026-м пришло осознание: дело не только в процентах. Дело в доступе к...

06.03.2026