14 марта 2018, 15:59

Акрон: Ожидания слишком высоки – понижаем до продавать

Аналитики Атона понижают рекомендацию по Акрону до ПРОДАВАТЬ:

Цены на сельскохозяйственные культуры растут, экспорт китайских удобрений снизился из-за роста производственных затрат и мер по охране окружающей среды, а также планов увеличить запасы удобрений на 5,5 млн т. Однако индийский спрос чувствителен к росту цен на удобрения, тогда как цены на карбамид традиционно низкие в мае- сентябре, т.к. спрос в северном полушарии падает. Кроме того, цены на уголь снижаются, что сказывается на кривой себестоимости производства азотных удобрений в Китае и увеличивает потенциал роста предложения.

Прибыль Акрона чувствительна к укреплению рубля

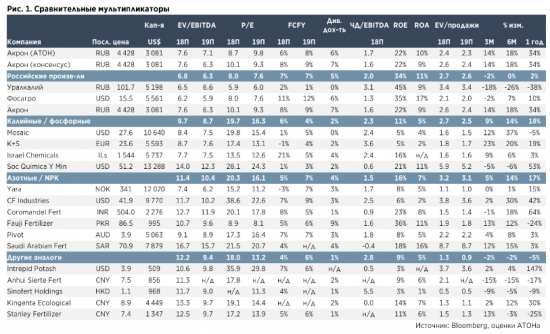

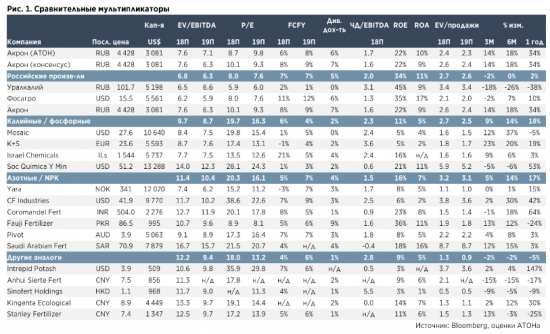

Акции Акрона взлетели на 50% с июня 2017 на фоне падения экспорта удобрений из Китая и улучшения перспектив сектора. Тем не менее, рынок переоценивает потенциал роста цен на карбамид, исходя из цены $290/т против спота $235/т, поскольку мы считаем, что более высокие цены должны спровоцировать сокращение спроса со стороны Индии и ответную реакцию со стороны предложения Китая. Мультипликатор EV/EBITDA 2018 Акрона 7.1x подразумевает премию 40% к 5-летнему среднему, а его дисконт к аналогам сократился на 15 пп, т.к. акции Акрона обогнали сектор на 15% с начала года. На наш взгляд, дивидендная доходность 6,6% уже не так привлекательна, а катализатор в виде предполагаемой продажи доли Grupa Azoty переоценен. Мы оставляем нашу целевую цену 3 500 руб. за акцию неизменной, но из тактических соображений понижаем рекомендацию по Акрону до ПРОДАВАТЬ.Акции уже предполагают цену карбамида $290/т при споте $235/т

Мы считаем, что акции Акрона уже учитывают цену карбамида $290/т (при споте $235/т, Черное море). При такой цене EBITDA увеличивается до $740 млн (консенсус на 2018 – $572 млн), а EV/EBITDA падает до нормализованного уровня 5.3x (при среднем 5-летнем форвардном мультипликаторе 5.1x). Это говорит о том, что акции Акрона уже предполагают сильное восстановление в ценах на удобрения.Акции Акрона обогнали сектор на 15% с начала 2018 года

С июня 2017 года акции непрерывно растут и подорожали более чем на 50% в долларовом выражении. Мы считаем, что этот рост стал отражением восстановления на рынке удобрений, и был подкреплен щедрыми дивидендами и слухами о продаже доли Акрона в Grupa Azoty. С начала 2018 года акции Акрона прибавили 10%, обогнав Yara на 23%, CF Industries – на 15%, Фосагро – на 10%, Mosaic – на 8%.Оценка 7.1x по EV/EBITDA 2018 слишком высока

Мы считаем, что премия более 40% к собственному среднему 5-летнему значению 5.1x не обоснована, как и дисконт к аналогам, который на 15 пп меньше, чем это было исторически– Yara в настоящий момент торгуется с мультипликатором всего 7.4x. Мы вновь отмечаем, что акции Акрона неликвидны (дневной оборот торгов составляет менее $300 тыс), что объясняет их исторический дисконт к зарубежным аналогам.Ситуация в отрасли улучшилась, но препятствия остаются

Цены на сельскохозяйственные культуры растут, экспорт китайских удобрений снизился из-за роста производственных затрат и мер по охране окружающей среды, а также планов увеличить запасы удобрений на 5,5 млн т. Однако индийский спрос чувствителен к росту цен на удобрения, тогда как цены на карбамид традиционно низкие в мае- сентябре, т.к. спрос в северном полушарии падает. Кроме того, цены на уголь снижаются, что сказывается на кривой себестоимости производства азотных удобрений в Китае и увеличивает потенциал роста предложения.

Прибыль Акрона чувствительна к укреплению рубля

Мы полагаем, что рост выручки от более высоких объемов продаж и восстановления цен на удобрения будет, по крайней мере, частично нейтрализован укреплением рубля. По нашим оценкам EBITDA Акрона падает на 6%, если рубль укрепляется на 5% к доллару США. Средний курс рубля в этом году составляет 56.7 за доллар США против 58.3 в 2017.Слухи о потенциальной продаже Grupa Azoty – не самый сильный катализатор

Хотя снижение долговой нагрузки и специальные дивиденды от продажи, несомненно, стали бы позитивными факторами, рыночная стоимость 20% доли Акрона в Grupa Azoty составляет всего 20 млрд руб. Даже если пакет будет продан с премией 50%, полученная прибыль в размере 10 млрд руб. соответствует всего 6% рыночной капитализации Акрона, которая за последние несколько месяцев уже увеличилась на 25%.Дивиденды $200 млн (доходность 6.6%) больше не примечательны

Несколько компаний, включая НЛМК и Северсталь, предлагают доходность 10%, квартальные выплаты и более низкую долговую нагрузку. Акрон уже выплатил в качестве дивидендов $80 млн в 2018, и оставшаяся доходность в этом году составляет 4%.АТОН

1 Комментарий

InvisibleInvestor14 марта 2018, 16:41Не верю! © Станиславский0

InvisibleInvestor14 марта 2018, 16:41Не верю! © Станиславский0

Читайте на SMART-LAB:

Если RGBI проседает ниже 117,79 п., увеличиваем шорт

Если Индекс ОФЗ (RGBI) пробивает вниз 117,79 п., увеличиваем короткую позицию во фьючерсе на него в портфеле PRObonds ВДО с ~1,9% до 2,4% от активов.

Телеграм: @AndreyHohrin Не...

26.02.2026

Встречаемся на Smart-Lab & Cbonds PRO облигации 2026

Встречаемся на Smart-Lab & Cbonds PRO облигации 2026

💼 Уже в эту субботу, 28 февраля , в Москве пройдёт конференция по вопросам облигационного рынка Smart-Lab & Cbonds PRO...

26.02.2026