Торговые войны Трампа. Обзор на предстоящую неделю от 18.02.2018

По ФА…

1. Протокол ФРС, 21 февраля

Протокол ФРС от заседания 31 января является устаревшим, т.к. после него участники рынка получили множество важных экономических данных, в частности: сильный рост зарплат в составе январских нонфармов, рост инфляции цен потребителей и провальные розничные продажи.

Главное изменение по сравнению с декабрьским заседанием ФРС: смена голосующего состава, приход ястребов на место ультра голубей Кашкари и Эванса может сделать обсуждение текущей ситуации более агрессивным, что может привести к повышению рыночных ожиданий в отношении ускорения темпа повышения ставок ФРС.

Основные моменты протокола ФРС:

— Оценка перспектив роста инфляции.

Сопроводительное заявление от январского заседания ФРС содержит более оптимистичную риторику в отношении перспектив роста инфляции, что должно отразиться и в протоколе.

Участники рынка уже убедились в росте инфляции в США, но если члены ФРС были обеспокоены перспективами роста инфляции ещё до выхода январских данных: это заложит ожидания по пересмотру прогнозов по росту инфляции вверх на заседании 21 марта с пересмотром точечных прогнозов членов ФРС в отношении темпа повышения ставок.

Особое внимание следует обратить на аргументы по ускорению роста инфляции вследствие девальвации доллара.

— Оценка роста рынка труда.

Внимание следует обратить на обеспокоенность членов ФРС в отношении снижения уровня безработицы, их позицию по действенности кривой Филипса.

Если количество членов ФРС, считающих, что дальнейший рост рынка труда и падение уровня безработицы может привести к потере контроля ФРС над ростом инфляции, вырастет: это приведет к росту доходностей ГКО США и, как следствие, к росту доллара сразу или/и после достижения доходностями ГКО США нового торгового диапазона.

— Факторы, которые могут привести к пересмотру темпов повышения ставок.

Рассуждения в отношении перегрева экономики вследствие запуска налоговой реформы, рост инфляции по причине легких финансовых условий, падения курса доллара могут привести к импульсному росту доллара в случае, если количество членов ФРС, обеспокоенных этими факторами, выросло по сравнению с декабрьским заседанием.

— Изменение цели по инфляции.

Уже на текущем этапе очевидно, что ФРС при ускорении роста инфляции изменит свой мандат путем повышения целевого уровня инфляции.

С одной стороны это позволит ФРС продолжать политику постепенного повышения ставок после выхода инфляции выше 2%, с другой стороны это повысит нейтральный уровень ставок и, как следствие, приведет к повышению долгосрочного планируемого потолка ставок ФРС.

Сохранение указания на обсуждение изменения цели по инфляции подтвердит данную точку зрения, хотя в краткосрочной перспективе вряд ли окажет влияние на рынки.

В любом случае влияние протокола ФРС на динамику рынков будет ограничено по времени, т.к. инвесторы питают надежды на возможное смягчение позиции ФРС после недавнего падения фондовых рынков.

Очевидно, что новый глава ФРС Пауэлл опасается падения фондового рынка США, т.к. коррекция на фондовом рынке совпала с моментом принесения присяги Пауэллом, т.е. с фактической сменой главы ФРС.

Пауэлл не является экономистом, т.е. не имеет твердых убеждений по экономическим принципам в отличие от Йеллен, по словам соратников, Пауэлл прежде всего исходит из прогнозирования реакции рынков в ответ на действия ФРС.

Пауэлл как минимум морально зависит от Трампа, а Трамп будет внимательно следить за реакцией фондового рынка в ответ на выступления Пауэлла и решения ФРС.

Для окончательного вердикта инвесторы будут ждать выступление Пауэлла в Конгрессе США 28 февраля и заседания ФРС 21 марта с новыми экономическими прогнозами.

Вывод по протоколу ФРС:

Логично ожидать более ястребиную риторику протокола ФРС, которая усилит ожидания участников рынка в отношении возможного ускорения темпа повышения ставок.

Тем не менее, при прогнозировании силы и длительности роста доллара следует учитывать, что до выхода доходностей ГКО США в новый торговый диапазон долгосрочного притока капитала в активы США не будет, а, значит, устойчивый рост доллара можно ожидать только после перехая 10-летками ГКО США 3%.

2. Трампомания

Главными темами остаются торговые войны и расследование специальным прокурором Мюллера связей команды Трампа с РФ в отношении влияния на президентские выборы 2016 года.

Также к волатильности на рынках может привести оглашение имени вице-президента ФРС, к списку кандидатов добавили ястреба ФРС Местер, но её назначение маловероятно, скорее это будет представитель Pimco.

Для рынков наиболее важной темой являются торговые войны, валютные рынки зависят от способности США настоять на включении в торговые договора привязку к курсам валют, если США смогут это сделать в отношении Нафта: положение будет ключевым при последующем перезаключении торговых договоров с Японией и ЕС.

На текущем этапе внимание инвесторов направлено на повышение пошлин США в отношении импорта стали и алюминия, Трамп должен принять решение до 11 апреля.

Повышение пошлин на сталь и алюминий в первую очередь нанесет удар по экономике Китая и Германии, активы данных стран окажутся под негативным давлением, последующая динамика зависит от ответных мер и способности стран мира объединится, чтобы противостоять протекционизму Трампа.

3. Экономические данные

На предстоящей неделе главными данными США станут PMI промышленности и услуг за февраль в первом чтении и данные по сектору недвижимости.

По Еврозоне следует отследить PMI промышленности и услуг, индексы Германии ZEW и IFO, инфляцию цен потребителей за январь в финальном чтении.

Невзирая на рост инфляции в Британии выше ожиданий, экономика продолжает падать, что на фоне отсутствия уверенности инвесторов по Брексит пока не позволяет рассчитывать на быстрое повышение ставок ВоЕ.

Лидеры ЕС хотели, чтобы торговые споры с Британией во время переходного периода по Брексит решались с помощью специальной комиссии, т.к. возможное снижение налогов Британии может дать её экспорту конкурентное преимущество, которое не сможет быть решено посредством Европейского суда из-за длительности рассмотрения.

Но Британия заявила, что это дискриминация и она не даст согласия, а в случае отказа ЕС предоставить Британии переходной период по Брексит она откажется платить полагающиеся деньги ЕС при разводе.

Финансовый вопрос для ЕС является приоритетным, т.к. без вклада Британии они не способны сброситься на общий бюджет, хотя и рассуждают о реформах Еврозоны, которые потребуют масштабных финансовых вливаний.

Более вероятно, что Британия выиграет во всех вопросах благодаря скупости и разрозненности стран ЕС, что, в конечном итоге, приведет к росту фунта, но пока определенности нет – фунт остается под нисходящим давлением.

По Британии следует отследить отчет по рынку труда в среду и публикацию ВВП за 4й квартал во втором чтении в четверг.

Инфляционный доклад главы ВоЕ Карни в парламенте Британии в среду усилит волатильность, но главным драйвером остаются переговоры по Брексит.

Китай ушел на длительные выходные до 22 февраля и не будет оказывать своё влияние на динамику рынков.

-США:

Понедельник: выходной;

Среда: PMI промышленности и услуг, продажи жилья на вторичном рынке;

Четверг: недельные заявки по безработице.

— Еврозона:

Вторник: инфляция цен производителей и индекс ZEW Германии, доверие потребителей Еврозоны;

Среда: PMI промышленности и услуг стран Еврозоны;

Четверг: индекс IFO Германии;

Пятница: ВВП Германии за 4 квартал в финальном чтении, инфляция потребительских цен стран Еврозоны.

4. Выступления членов ЦБ

Члены ФРС пытаются успокоить рынки утверждениями о сохранении неизменной стратегии постепенного повышения ставок.

На предстоящей неделе интерес представляют выступления Дадли, но инвесторы будут ждать свидетельство главы ФРС Пауэлла в Конгрессе США 28 февраля.

Протокол ЕЦБ с публикацией в четверг будет включать обсуждение курса евро, более вероятно, что большинство членов ЕЦБ выразят опасение в отношении пересмотра вниз прогнозов по инфляции при дальнейшем росте курса евро.

Не исключена утечка «инсайда» от ЕЦБ после промежуточного заседания в среду, особенно в случае, если курс евро останется вблизи максимумов.

-------------------

По ТА…

На старших ТФ евродоллара охраняется пространство для добития верха канала:

Выход в 1,26ю фигуру был бы желателен перед разворотом вниз на среднесрочный коррект, но очевидно, что 1,25я представляет собой сильное сопротивление и любой выход евродоллара в 1,25ю фигуру на текущем этапе приводит к фиксированию прибыли по лонгам.

По индексу доллара можно тоже предположить канал, в котором сохраняется пространство для снижения перед разворотом вверх:

Евродоллар не исполнил полностью цель по двойной вершине, возможно усложнение паттерна с формированием вершин на более старшем ТФ:

Истинный пробой ключевой поддержки восходящего тренда евродоллара приведет к сильному корректу от всего роста с 1,0340:

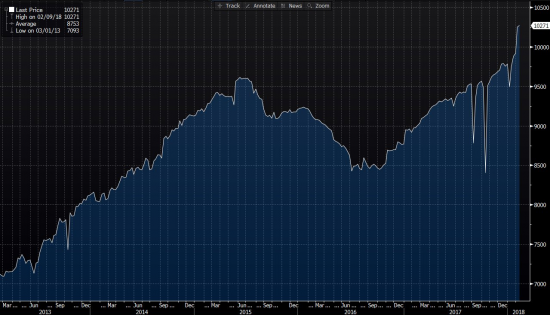

Добыча нефти в США продолжает рост, но темпы роста на прошлой неделе были более скромными:

Тем не менее, динамика роста активных нефтяных вышек говорит о том, что ускорение роста добычи нефти в США только набирает обороты: отчет Baker Hughes сообщил о росте до 798 против 791 неделей ранее.

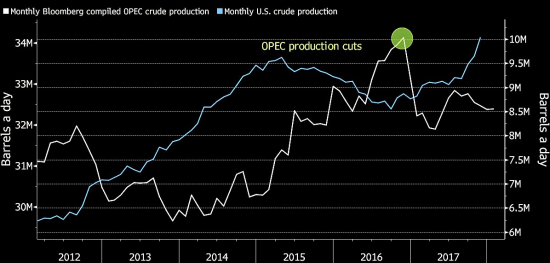

ОПЕК пытается развернуть котировки нефти вверх, утверждая, что рост добычи нефти в США не представляет угрозу для достижения баланса на рынке нефти, а Саудовская Аравия и РФ заявили о подготовке долгосрочного соглашения о сотрудничестве ОПЕК со странами вне ОПЕК после окончания текущего соглашения о сокращении добычи нефти в конце 2018 года.

Но их утверждения смехотворны, т.к. все усилия стран ОПЕК+вне ОПЕК нивелированы ростом добычи в США:

Нефть может откорректироваться вверх и протестировать сопротивление снизу, но цели находятся внизу канала:

Рубль проигнорировал рост доллара во второй половине пятницы, что предполагает рост долларрубля с открытия недели:

Но даже при продолжении падения долларрубля с открытия недели коррект вверх логичен так или иначе.

При торговле рублем следует помнить о влиянии предстоящих выборов.

-------------------

Выводы:

Уходящая неделя была очередной неделей безумия на рынках.

Рынки лихорадит с конца прошлого года, банки выдвигают одну за другой теории о причинах раскорреляции на рынках, но к истине никто не приблизился.

После падения фондовых рынков в начале февраля практически все эксперты выдвинули стройную теорию о том, что рост зарплат в составе нонфармов США привел к росту опасений в отношении перегрева экономики США, рост инфляции заставит ФРС повышать ставки в ускоренном темпе, что приводит к уходу от риска.

Я скептически относилась к этой теории, имея собственную версию, но логически предположила, что если банки закладывают в основу такой вариант, то механизм их реакции при росте инфляции в США будет аналогичным.

Наличие сценария перетока капитала предполагает план открытия позиций, а рекомендациям банков следуют их клиенты с крупным капиталом, которые и создают тренды на рынках.

Инфляция в США резко выросла вопреки ожиданиям банков, первая реакция была идеальной: рост доходностей ГКО США на фоне падения фондового рынка и роста доллара, но последующее отвесное падение доллара говорит о том, что даже крупный капитал при открытии спекулятивных позиций бессилен перед законами рынка.

Так что же происходит на самом деле?

Основы рыночной психологии неизменны и у инвесторов есть только два состояния: аппетит к риску и бегство от риска.

После краха Леман Бразерс ЦБ мира снижали ставки, запускали программы QE, т.е. накачивали экономику дешевыми деньгами, что привело к образованию пузырей во многих секторах.

Сейчас, при ожидании ужесточения монетарной политики всеми ЦБ мира, т.е. отъема дешевых денег, пузыри начинают сдуваться, что приводит к бегству от риска.

В конце прошлого года лопнул пузырь биткоина, логичная коррекция на фондовом рынке привела к сдутию пузыря на рынке волатильности, но главным для всех рынков остается пузырь ГКО.

При бегстве от риска традиционно используется рынок ГКО США, как наиболее безопасный и ликвидный, в мире нет аналогичного по вместимости актива по парковке капитала.

Но рост экономики США, опасения по её перегреву вследствие принятия налоговой реформы, увеличение потребности США в заимствованиях говорят о том, что справедливые уровни доходностей ГКО США находятся гораздо выше текущих.

В результате капитал не может парковаться в ГКО США, т.к. это пузырь и позиция может принести убыток, что заставляет инвесторов искать индивидуальные инструменты для парковки капитала.

Такая ситуация приводит к фрагментации на рынках, т.е. при бегстве от риска корреляция может меняться и реакция рынка на похожие события может различаться.

Сворачивание кэрри приводит к росту валют фондирования, в частности к росту иены при любых ситуациях.

Евро перестал быть чистой валютой фондирования, т.к. пузырь на долговых рынках Еврозоны частично сдут, в результате евро может расти или падать на бегстве от риска в зависимости от динамики кроссов.

Если до начала паники аппетит к риску был сильным, кроссы евро на хаях: падение кроссов приводит к падению евродоллара, если кроссы на лоях: евродоллар может иметь тенденцию к росту при бегстве от риска и будет расти в первой реакции при возобновлении покупок рисковых активов.

Раскорреляция на рынках будет продолжаться до тех пор, пока доходности ГКО США не выйдут в новый торговый диапазон, в частности доходности 10-леток ГКО США не перехаят 3% и не оформят вершину после этого или если рынки поверят, что в среднесрочной перспективе хай по ГКО США сформирован вследствие замедления экономики США, изменении стратегии ФРС или отказа ЦБ мира от нормализации политики (ЕЦБ в частности).

Понимать процессы, происходящие на рынках, важно, но, при всем безумии на рынках, основополагающие фундаментальные факторы остаются неизменными.

Впереди выборы в парламент Италии и голосование партии СДП Германии по коалиции с блоком Меркель.

Заседание ЕЦБ 8 марта может преподнести неприятный сюрприз по пересмотру прогнозов по росту инфляции вниз, если евро останется на хаях, не говоря о том, что рост экономики стран Еврозоны основан на экспорте и уже некоторые лидеры стран Еврозоны заявили, что ожидают замедление роста ВВП вследствие падения экспорта.

Можно сделать вывод о том, что до 4 марта возвращение евродоллара ближе к хаям будет приводить к фиксированию прибыли по лонгам евро.

Падение евродоллара на закрытии уходящей неделе ярко продемонстрировало, что рост евро не имел фундаментальных оснований.

На предстоящей неделе значение имеют PMI стран Еврозоны и если они подтвердят падение настроений вследствие роста курса евро: продажи евродоллара ускорятся.

Протоколы ФРС и ЕЦБ, более вероятно, будут в пользу роста доллара/падения евро.

Основной риск: торговые войны Трампа, повышение пошлин на импорт стали и алюминия может привести к бегству от риска, сила и длительность которого зависит в первую очередь от реакции ЕС и Китая.

--------------------

Моя тактика:

На выходные ушла без позиций по евродоллару.

Намерена восстановить шорты евродоллара в начале предстоящей недели при наличии корректа вверх.

В любом случае, на текущем этапе приоритет на продажах евродоллара при возврате ближе к хаям при понимании, что цель по ТА по-прежнему находится в 1,26й фигуре.

«ОПЕК пытается развернуть котировки нефти вверх, утверждая, что рост добычи нефти в США не представляет угрозу для достижения баланса на рынке нефти, а Саудовская Аравия и РФ заявили о подготовке долгосрочного соглашения о сотрудничестве ОПЕК со странами вне ОПЕК после окончания текущего соглашения о сокращении добычи нефти в конце 2018 года.

При всем уважении. Kitten, Вы в курсе что за нефть добывают в США? Слышали когда-нибудь про понятие API gravity? То что добывают сланцевые производители это не нефть, а конденсат или NGL. Эта нефть с API gravity выше 40, которая никому не нужна в США, т.к. местные переработчики не знают, что с ней делатьНо их утверждения смехотворны, т.к. все усилия стран ОПЕК+вне ОПЕК нивелированы ростом добычи в США»