Онлайн-кредиты в Китае на примере Yirendai (YRD)

В декабре 2015 г. кредитная онлайн платформа P2P Yirendai, дочерняя компания тоже кредитной фирмы CreditEase, успешно провела IPO на NASDAQ, и стала с тех пор, одной из неплохих историй роста 2017 года, акция выросла более чем на 60% за год.

А вот последовавшей за ней и аналогичной по бизнес модели Qudian, которая вышла на IPO в середине октября 2017 г. и разместилась по $24, не повезло. Сейчас акции Qudian торгуются в районе $ 12 по цене в два раза ниже размещения.

Неудачный момент для размещения, т.к. несмотря на неплохие отчеты и общую недооцененность по отношению к рынку акции Yirendai после бурного роста также упали почти на 20% за последние три месяца.

Почему? Давайте попробуем разобраться.

Сначала о том Какие они — онлайн кредиты Китая?

Берут кредиты Китайцы яростно, так словно живут последний день, берут через интернет и через мобильники (больше всего), берут на свадьбы, на похороны, на лечение-обучение, словом на все на что дают.

Начинается все вот так примерно:

А закончится может и так:

О рынке онлайн кредитов на платформе P2P

Китайский рынок P2P- кредита, расцвел в конце 2000-х годов, выдавая займы клиентам, которые своими параметрами не устраивали традиционные банки.

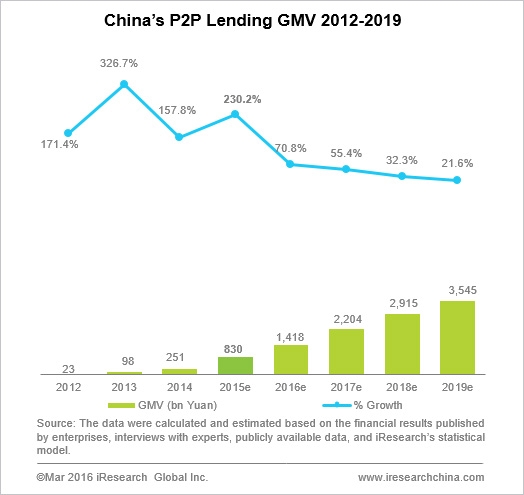

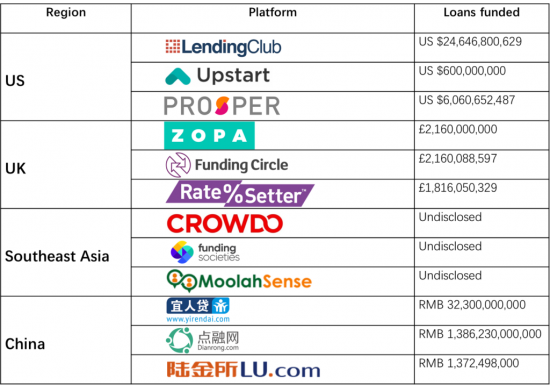

Сегодня в системе P2P- кредита вращается порядка 60 миллиардов долларов. За семь лет Китайский рынок P2P-кредитования вырос с нескольких интернет- платформ до 2000 штук т.е., в разы.

Текущий Кредитный бум в сфере кредитов частным лицам, по упрощенным процедурам это, ИМХО также часть будущих проблем Китая. Причем, забавно, что придушивая пузырь на кредитном рынке с корпоративным кредитованием, Китай сразу же столкнулся с бумом уже частного или «условно частного» кредитования.

Мошенничества, хищные кредиторы, жулики-заемщики, некоторые кредиты использовались для финансирования покупок недвижимости- что усугубило надувание пузыря недвижимости.

В массе китайский частный заемщик, как правило, наивен, отсюда закономерно нарастали злоупотребления процентными ставками и Китайский Регулятор понимая всю опасность разгула нерегулируемой кредитной интернет машины, начал поспешно наводить порядок…

Правительство ограничило сумму займа физическим лицом до $30 000 с одной платформы P2P, и максимальным количеством $151 000, вообще. Предприятия были ограничены в 1 миллион юаней на одного кредитора и 5 миллионов юаней ($756,000) в общей сумме кредитов.

Послание регулятора было ясным: P2P-кредиторы не должны вытеснять традиционные банки. Максимум процентной ставки по кредитам установлен на уровне 36%, но этот уровень ставки уходит в историю, конкуренция начала работать и в сторону заемщиков — основная ставка на рынке на начало 2018 г. - 24%. Это тоже много – 2% в месяц, но сам факт снижения благотворен так как работает в сторону возвратности.

Понятно, что чем ниже ставка, тем выше- возвратность и тем надежнее и долгосрочнее функционирует весь кредитный механизм.

Так что начало падения стоимости акций достаточно закономерное.

1. Это снижение %, и соответственно падение доходности.

2. Жесткие действия регулятора, ограничения по процентным ставкам и лимиты выдачи.

3. Кроме того, к текущему моменту на китайском рынке онлайн кредитов наступила фаза жесткой конкуренции. Период сверхприбылей похоже закончился.

А Конкуренты у Yirendai более чем серьезные: это Alibaba (NYSE: BABA); Qudian (тикер NYSE: КТ); Baidu's (NASDAQ: BIDU); JD Financial (NASDAQ: JD).

У многих из них предлагаемые займы структурно привязаны к их внутренним более крупным бизнес системам и являются частью спектра услуг.

Я, кстати, выбрал Yirendai не потому что она самая крупная, а потому что у нее очень интересный график с возможностью на ней заработать в недалеком будущем (но об этом ниже).

Теперь о качестве заемщиков таких платформ и спектре кредитных услуг p2P платформ.

Многие банки классической схемы работы намеренно избегали этого класса клиентов, потому что все они были «субстандартными» заемщиками. (Заемщик с неполными предоставляемыми данными о доходах, или непроверяемыми предоставленными данными или с упрощенной процедурой проверки.)

По идее, под таких заемщиков требуется формировать повышенные резервы и это уже совсем другая песня. Тем не менее этих людей вовлекли в бизнес и возник рынок с огромным оборотом и бешеной динамикой роста.

Прошло столько лет, рост рынка практически «стагнировал»)) с сотен процентов до всего лишь, 20-22 % в год.)))

Да на начальном этапе это же золотая жила. Золотая. А вот что будет потом? И когда кончится рост объемов теперь уже на этом рынке кредитования?

Итак, Yirendai является субстандартным кредитором. У него своих 4 класса кредитования уже «субстандартных» заемщиков: А, В, С, Д.

Всего 1,7% от портфеля кредитов оценены как премиальные «Класса A» в прошлом квартале. Еще 8.7% были «класса B», и 14,1% были С, но 75.5% были оценены как «класс Д».

Yirendai выдавая три четверти кредитов по самому низкому классу заемщиков конечно же собирает с них более высокие сборы комиссии, но в определенный момент этот бизнес может рухнуть, и произойдет это, когда по тем или иным причинам, вырастет процент невозвратности.

Сама Компания в своей отчетности раскрывает только ставки просрочки по кредитам, просроченным на 15-89 дней, и эта ставка была низкой на уровне 1,8% в прошлом квартале.

Но она не сообщает никаких данных о кредитах, просроченных более 90 дней.

(По этой ссылке можно посмотреть квартальный отчет: https://www.prnewswire.com/news-releases/yirendai-reports-third-quarter-...)

Кроме того, есть сообщения, что материнская компашка: CreditEase, которой принадлежит контрольный пакет акций в Yirendai, фактически использует его в качестве «помойки» для сброса уже своих просроченных и токсичных кредитов.

Может это правда, а может и информационные происки конкурентов или крупных игроков чтобы сбить цену акции Yirendai. Но в прессе такие слухи циркулируют и рынок учитывает этот фон в цене.

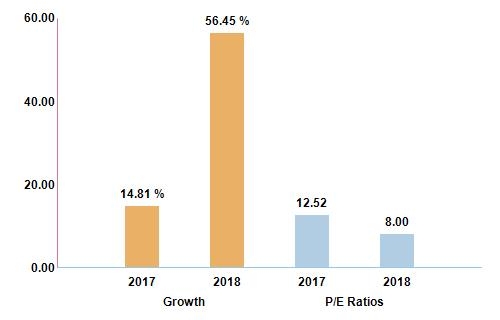

Аналитики в свою очередь ожидают, более чем 40% рост доходов в 2018 году. Сайт «IBD»выдал на гора прогноз о росте акции к 74 -80 доллара за акцию в 2018 году. (в статье со след заголовком: Yirendai Sees IBD RS Rating Climb To 74).

На гистограмме ниже дан один из прогнозов роста для Yirendai.в % на 2018 год. (из лагеря оптимистов)

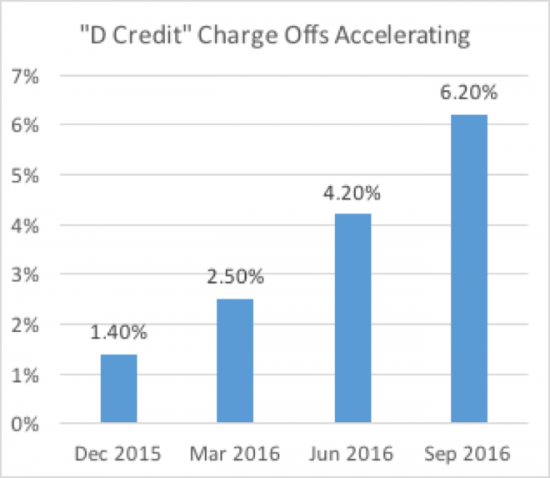

Пессимисты же указывают на рост доли плохих кредитов (среди, прошу прощения, изначально плохих. прим авт)

На диаграмме ниже доля «Д» кредитов в кредитном портфеле:

и она, заметьте растет.

Так что лоб наморщить есть над чем.

Прежде всего не стоит упускать из вида что мы имеем дело с очень быстро развивающимся типом рынка, он растет во всем мире, а Китае быстрее всех. А с другой стороны он несет в себе высокие риски и непонятно, а что? и, главное, как? способно их адсорбировать «если что».

По идее платформы p2p чистые посредники между кредитором и заемщиком, а на практике очень похоже что это не так и прослеживается участие в кредитах и это момент мне не очень понятен т.к. тогда это просто плохие — но сверх -динамичные банки, кредитующие можно сказать по телефону.

Общие мысли закончились, а теперь техническая часть анализа.

Акция на удивление технична, хорошо считается по уровням, находится на данный момент в коррекционной фазе и, я согласен с аналитиками IBD- она вполне может выйти на уровень 72 доллара в 2018 году.

это со средней зарплатой рабочего в 500-700 $

трындец у них там будет.