Крах рыночного "пузыря" потрясет весь мир

Ключом к анализу «пузыря» является определение причины его возникновения, что повышает ваши шансы на то, чтобы получить огромную прибыль и при этом избежать значительных потерь.

Основываясь на данных начиная с катастрофы 1929 г., следует сделать вывод, текущий «пузырь» может привести к большим внезапным потерям для инвесторов.

Сейчас рынок особенно восприимчив к резкой коррекции, отмечает американский экономист и юрист Джим Рикардс.

Однако в первую очередь стоит рассмотреть само доказательство существования «пузыря». И предпочтительным параметром измерения является коэффициент CAPE, который был введен экономистом, лауреатом Нобелевской премии Робертом Шиллером из Йельского университета.

CAPE имеет несколько существенных особенностей, которые отличают его от коэффициентов PE, используемых на Уолл-стрит.

Во-первых, он учитывает прибыль компании в среднем за последние 10 лет. Это сглаживает колебания, обусловленные временными психологическими, геополитическими факторами и факторами, связанными с сырьевыми товарами, которые не должны влиять на фундаментальную оценку.

Вторая особенность заключается в том, что этот коэффициент ориентируется исключительно на анализ прошлых результатов. Это устраняет возможность перспективных прогнозов прибыли, которые предпочитают на Уолл-стрит.

Третья особенность заключается в том, что доступны соответствующие данные вплоть до 1870 г., что позволяет проводить надежные исторические сравнения.

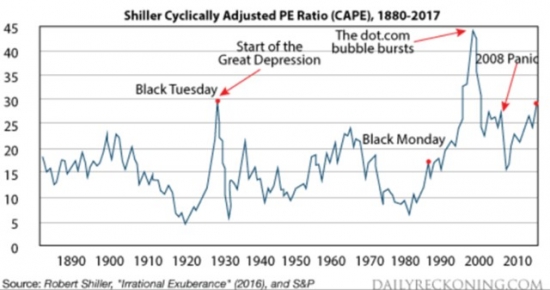

В приведенной ниже таблице приведен CAPE с 1870 по 2017 гг., что позволяет сделать сразу два вывода. Сегодня CAPE находится на том же уровне, что и в 1929 г. перед катастрофой, которая привела к Великой депрессии.

Во-вторых, сегодня CAPE выше, чем перед паникой 2008 г.

Причем ни одна из точек данных не является окончательным доказательством существования пузыря. CAPE был намного выше в 2000 г., когда лопнул «пузырь» доткомов. Ни одна из точек данных не означает, что завтра рынок рухнет.

Но сегодня соотношение CAPE составляет 182% от среднего коэффициента за последние 137 лет.

Учитывая реверсные цены на акции, этот коэффициент делает штормовые предупреждения, даже если мы не можем точно знать, где и когда ураган обрушится на берег.

Определив вероятность появления пузыря, теперь можно перейти к анализу динамики развития пузыря. Анализ начинается с того, чтобы определить два типа «пузырей»: нарративный и кредитный «пузыри».

Первый тип «пузыря» основан на новой парадигме, которая оправдывает отказ от традиционных показателей оценки. Один из известных примеров подобного типа «пузыря» — «пузырь» доткомов конца 1990-х гг. Инвесторы повысили цены акций без учета прибыли, коэффициентов PE, прибыли, дисконтированных денежных потоков или здоровых балансов. В 2000 г. «пузырь» доткомов лопнул. NASDAQ упал с более чем 5 тыс. до примерно 2 тыс., и на то, чтобы вернуть утраченные позиции и достичь новые максимумы, ушло 16 лет.

У кредитного «пузыря» динамика иная. Если профессиональные инвесторы и могут занимать деньги под 3%, инвестируя в акции, зарабатывая 5%, и леверидж 3-в-1, они могут получить прибыль в 6% от акций плюс здоровые доходы от прироста капитала, который может увеличить общий доход до 10% или выше.

Кредитные «пузыри» не нуждаются в хорошей истории. Им просто нужны легкие деньги. Нарративный «пузырь» лопнет сразу, как только изменится история.

Когда в 2000 г. инвесторы поняли, что Pets.com не станет следующим Amazon, а будет просто новичком с отрицательным денежным потоком, акции упали на 98% за 9 месяцев начиная с IPO до банкротства.

Кредитный пузырь лопнет, когда иссякнет кредит. ФРС не будет повышать процентные ставки, просто чтобы раздуть «пузырь»: они скорее избавятся от беспорядков, после того как попытаются угадать, когда появится «пузырь».

Но ФРС повысит ставки по другим причинам, в том числе по причине иллюзорной кривой Филлипса, которая предполагает компромисс между низкой безработицей и высокой инфляцией, валютными войнами, инфляцией или уходом от нуля, связанного со следующей рецессией.

Более высокие ставки могут привести к разрыву кредитного «пузыря».

Другой основной причиной разрыва кредитных «пузырей» является рост кредитных потерь. Более высокие кредитные потери могут возникнуть при «мусорных» облигациях (1989 г.), на развивающихся рынках (1998 г.) или в коммерческой недвижимости (2008 г.). Крах кредита в одном секторе приводит к ужесточению условий кредитования во всех секторах, к рецессиям и корректировкам на фондовом рынке.

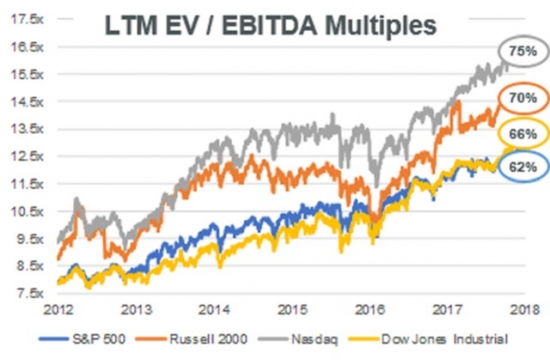

Сейчас мы, скорее всего, наблюдаем именно кредитный «пузырь». Сейчас нет истории наподобие истории доткомов. Инвесторы смотрят на традиционные оценочные показатели, а не на их заменители, содержащиеся в корпоративных пресс-релизах и исследованиях Уолл-стрит.

Но даже традиционные оценочные показатели могут развернуться на 180 градусов, когда кран, открывающий поток кредита, выключен.

Милтон Фридман однажды заявил, что денежно-кредитная политика действует с запозданием. ФРС преследовала политику легких денег с нулевыми ставками с 2008 по 2015 гг. и с аномально низкими ставками после этого. И теперь проявились последствия. В дополнение к нулевым или низким ставкам ФРС напечатала почти $4 трлн новых денег в рамках своих программ QE.

Инфляция не проявилась в потребительских ценах, но она сказалась на ценах активов. Акции, облигации, сырьевые товары и недвижимость — все летают над океаном маржинальных кредитов, студенческих кредитов, автокредитов, кредитных карт, ипотечных кредитов и их деривативов.

В марте ФРС решила снова поднять процентные ставки при новом председателе Джероме Пауэлле. Кроме того, ФРС проводит QE в обратном направлении, сокращая свой баланс и снижая базовую денежную массу. Это называется количественным ужесточением, или QT.

Условия кредитования уже начинают влиять на реальную экономику. Стремительно растут потери по студенческим кредитам, что мешает формированию домохозяйств и географической мобильности недавних выпускников. Растут также потери и по автокредитам, которые ограничивают продажи новых автомобилей. Наряду с этими потерями давление создаст и ситуация с ипотечными кредитами и кредитными картами.

И скоро стоит ждать рецессию.

Фондовый рынок готовится к корректировке наряду с ростом кредитных потерь и ужесточением условий кредитования.

Никто точно не знает, когда это произойдет, но сейчас настало время готовиться. Как только рынок пройдет через корректировку, действовать будет уже слишком поздно.

Эта опасная и вредная для трейдеров и инвесторов фраза даже выделена жирным шрифтом.

Как именно готовится трейдер? Закрывает лонги? Или не дай Бог, преждевременно набирает шорты? Это самый короткий путь к разорению.

А как будет готовиться инвестор? Выходить из бумаг, которые его кормят как никогда в жизни не кормили?

Что писал Лефевр в описании жизни Ливермора? Дождитесь подтверждения! Рынок всегда сначала проявит будущую тенденцию, а уже потом...

И насколько я знаю именно Ливермор король шортов =)

к тому же, криптовалюта расторговывается помалу.

по поводу ку-тэ) — давайте будем реалистами и дождемся когда доверие инвестора к доллару покажет закрепление выше 100 по индексу. остальное для краткости предлагаю считать трепом.