Дивиденды2017: промежуточные.

Поздравляю нас всех с окончательным наступлением Нового 2018 Года! Желаю всем здоровья, успехов и удачной дивидендной охоты!

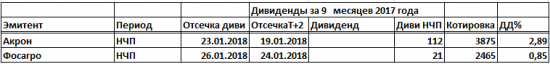

Новый год-то, конечно, наступил, но пока ещё не дивидендный. Остались ещё последние отсечки за 9 месяцев 2017 года.

Табличка совсем крохотная и ДД не такие уж и большие.

Поскольку промежуточные дивиденды 2017 года уходят в прошлое, пора начинать активно готовиться к Большому дивидендному сезону 2018 года (БДС2018)

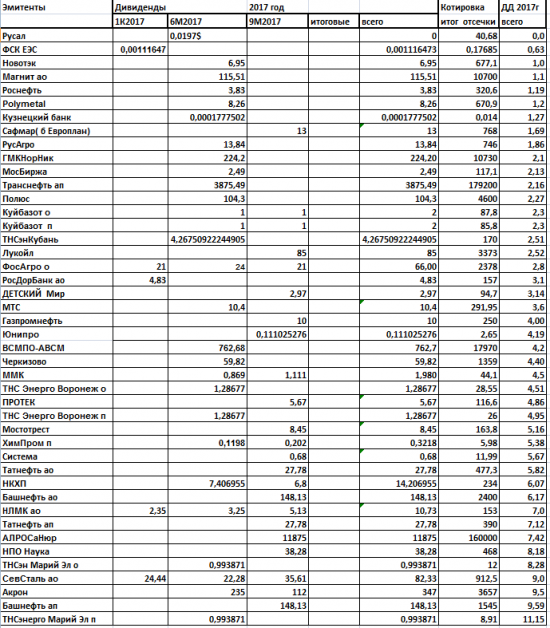

Давайте вспомним, какие же промежуточные дивиденды и какими дивитикерами уже были выплачены в 2017 году.

Смотрим таблицу промежуточных дивидендов 2017.

Котировки отсечек приведены на дату Т+2 последних начисленных дивидендов

Ожидаемым был размер дивидендов Башнефти. Глава Башкортостана Хамитов не один раз говорил в интервью, что бюджет Башкортостана получит 7 млрд дивидендов от Башнефти, что соответствует размеру дивиденда на акцию в 148,13 рубля. Я обращала ваше внимание на эти факты в прошлом году не раз.

А вот решение Татнефти впервые в истории выплатить промежуточные дивиденды в размере 75% ЧП за 9 месяцев 2017 года, было неожиданным, хотя и логичным.

Уже по итогам 2016 года летом 2017 Татнефть направила на дивиденды 50% ЧП, вместо 30%, как это было в предыдущие годы. Да и бюджет Татарстана, в отличие от бюджета Башкирии, который является профицитным уже 2 года, имеет значительный дефицит.

Как видите, дефицит бюджета Татарстана в 2016 году составил 5,8 млрд рублей.

Ситуацию осложнил и тот факт, что из региональной собственности ушёл пакет акций НКНХ и дивиденды НКНХ больше не выплачивает.

Газпром нефть тоже впервые выплатила промежуточные дивиденды.Цитирую:

Председатель правления компании «Газпром нефть» Александр Дюков сообщил по телевидению, что 2017 год принесет «рекордную» прибыль. «Несмотря на ограничения добычи из-за участия России в сделке ОПЕК, я считаю, что год получился успешным. Уходящий год получился рекордным как по добыче, так и по чистой прибыли и операционной прибыли. Соответственно, дивиденды тоже будут рекордными», – сказал Дюков. Напомним, что по итогам 2016 года дивиденды «Газпром нефти» составили 50,64 млрд рублей, что соответствовало 25,3% от чистой прибыли.

Получается, что Газпром нефть выплатит ещё дивиденды по итогам 2017 года летом этого года.

Впервые выплатила промежуточные дивиденды и Роснефть. По личной просьбе Путина.

Впервые выплатила промежуточные дивиденды Транснефть. И ещё позитивно то, что СД Транснефти уровнял размер дивидендов на АО и АП. В прошлые годы дивиденды на АП всегда были меньше, чем на АО.

ГМК Норникель значительно снизил размер промежуточных дивидендов.Цитирую:

Москва, 21 ноября 2017г — «Вести.Экономика». Президент «Норникеля» Владимир Потанин, выступая перед инвесторами в Лондоне, допустил снижение дивидендов ради долгосрочного развития.

«Мы верим, что устойчивое развитие и перспективы роста важны для акционеров, инвестирующих в компанию на долгий период», — отметил Потанин.

В ближайший трехлетний цикл компания сосредоточится на долгосрочном развитии, реинвестициях, экологии, повышении долгосрочной стоимости для акционеров.

Потанин: Приоритетом для нас, несмотря на то что дивидендные выплаты могут быть не такими высокими, как обычно, остается привлекательная финансовая отдача на инвестиции для держателей бумаг компании".

Компания готова выплачивать дивиденды в объеме не менее минимального уровня $1 млрд, сообщается в презентации «Норникеля».

Компания планирует увеличить капзатраты с $2 млрд в 2018 г. до $2,3–2,5 млрд в среднем ежегодно в 2019–2020 гг.

Капвложения должны обновить и увеличить производственные мощности.»

Впервые в своей дивидендной истории выплатил промежуточные дивиденды Мостотрест.

Ну что же, ждём публикаций бухгалтерских отчетностей эмитентов и рекомендаций СД по дивидендам БДС2018.

Школа Мосбиржи выложила в моём портфолио расписание вебинаров на этот семестр https://red-circule.com/teachers/27

Первый двухдневный вебинар «Дивидендный трейдинг. Базовый курс» состоится 31 января и 1 февраля 2018 года https://red-circule.com/courses/912

И в конце пара фоторгафий из моего последнего путешествия в Персидский залив :)

В столице Катара Дохе не любят пешеходов :)

Зато любят голубей :) Парные башни- это голубятни. Стоят рядом с мечетью.

Коллеги, в комментариях обратили моё внимание на дату отсечки под дивиденды ФосАгро.

Уточнила: дата 26 ФЕВРАЛЯ 2018 года это дата ВОСА, на котором будет рассматриваться вопрос о выплате дивидендов.

Похоже, что дата отсечки под дивиденды будет известна только после ВОСА.

Комментарии к таблицам по дивидендам, которые приведены вот здесь:

t.me/russianmacro/803

t.me/russianmacro/804

Один из базовых постулатов инвестиций – «доходность в прошлом не гарантирует её в будущем». То же самое и в отношении дивидендов. Причём, здесь всё сложнее. Не всегда имеет смысл покупать акции компании, которая может заплатить высокие, но разовые дивиденды, а в дальнейшем из-за ухудшения финансовых показателей не сможет поддерживать их уровень. В этом случае её акции после отсечки упадут на величину, превышающую размер дивидендов. Формировать дивидендный портфель имеет смысл из акций тех компаний, которые способны генерировать стабильно высокие денежные потоки и готовы делиться ими с акционерами. И хорошо бы ещё, чтобы эти компании имели низкий долг.

Из приведённых в этих таблицах 30 акций, можно выделить лишь две, где долгосрочные перспективы выплаты стабильно-высоких дивидендов не вызывают больших сомнений.

Во-первых, это МТС – пожалуй, лучший и наиболее стабильный cash-генератор на российском фондовом рынке. Дивидендная политика МТС предполагает минимальный размер дивидендов в 2016-18гг на уровне 25-26 рублей на акцию. Её финансовые показатели t.me/russianmacro/371 свидетельствуют, что компании это под силу. Контролирующий акционер (АФК Система) в ближайшие годы явно будет заинтересован в получении дивидендов по максимуму. Помимо этого, МТС ещё и возвращает деньги акционерам через выкуп акций.

Ещё один образец стабильной дивидендной политики – Лукойл, год из года увеличивающий выплаты акционерам. Его финансовое состояние t.me/russianmacro/499 также не вызывает никаких вопросов в плане возможностей наращивать дивидендные выплаты. В этом году будет даже попроще, учитывая складывающуюся конъюнктуры на рынке нефти. Правда, здесь не стоит ждать сюрпризов – компания никогда не баловала акционеров внезапными высокими дивидендами. 6-7% дивидендной доходности – наиболее вероятный сценарий.

В числе лидеров по дивидендам в последние годы металлурги – Северсталь t.me/russianmacro/175, НЛМК t.me/russianmacro/231 и подтягивающийся к ним ММК t.me/russianmacro/324. Нет сомнений, что при сохранении текущей конъюнктуры стального рынка компании продолжат платить по максимуму, и на дивидендную доходность в районе 10% вполне можно рассчитывать (у ММК, скорее всего, поменьше). Масштабных инвестиционных проектов никто из них не затевает. Но вот сохранится ли эта конъюнктура? – большой вопрос. Учитывая циклический характер отрасли, при формировании долгосрочных портфелей дивидендных акций здесь стоит ориентироваться на более низкие прогнозы дивидендов. Я бы делил текущие показатели вдвое. Хотя в этом году, думаю, есть высокая вероятность получить двузначную доходность или близкую к тому. Надо ещё отметить, что дивидендные риски отчасти нивелируются здесь ежеквартальным характером выплат. Это большой плюс.

Я бы включил в дивидендный портфель ещё и Алросу t.me/russianmacro/405. Да, у неё в этом году сильно упадёт прибыль (во многом, бумажный эффект списания активов из-за аварии на Мире). Но с точки зрения генерации денежных потоков там всё неплохо. И долг низкий. Так что её долгосрочные возможности платить дивиденды сомнений не вызывают. В отличие от многих других госкомпании платить 50% прибыли МСФО Алроса не отказывается. Могла бы и больше. Интрига с продажей газовых активов. Эти средства можно было бы использовать для поддержания высоких дивидендных выплат.

Татнефть – компания, наиболее радикально изменившая дивидендную политику в прошедшем году t.me/russianmacro/555. Текущие финансовые показатели компании не позволяют долго поддерживать столь высокий размер дивидендов. Но всё может измениться при нефти выше $70 (а я особо не сомневаюсь, что там мы её увидим, причём, она может там и задержаться).

Продолжение: комментарии к таблицам по дивидендам.

Складывающая конъюнктура рынка углеводородов даёт скромную надежду и на увеличение дивидендов Газпрома. Хотя ранее руководство и опровергало возможность увеличения дивидендов в этом году t.me/russianmacro/493, но к лету всё может измениться. Вопрос, где к тому времени будет нефть. Но представить Газпром в качестве компании, год из года выплачивающей высокие дивиденды, пока сложно.

Мосбиржу, хотя она и показала высокую дивидендную доходность за прошедший год (плюс ко всему ещё и перешла на полугодовые выплаты), вряд ли стоит рассматривать в числе лидеров по дивидендной доходности. Её финансовые показатели ухудшаются t.me/russianmacro/335.

И ещё один кандидат в портфель дивидендных историй – ФСК ЕЭС. Неопределённость здесь высокая, но шансы второй год подряд получить хорошие дивиденды, на мой взгляд, имеются t.me/russianmacro/424. Правда, долгосрочные перспективы также неясны.

Высокую дивидендную доходность в этом году могут показать и акции Ростелекома t.me/russianmacro/284. Но её долгосрочные перспективы внушают большие опасения.

Да, Сбербанк ещё может удвоить дивиденды t.me/russianmacro/709. Но с учётом текущих котировок акций высокой доходности это всё-равно не даст.

Не стал включать в дивидендный портфель акции ГМК, долгие годы, радовавшие инвесторов стабильно высокими дивидендами. Компания объявила о начала масштабного инвестиционного цикла. Выплата высоких дивидендов ближайшие несколько лет здесь не будет приоритетом.

Итак, рекомендуемый портфель дивидендных акций:

МТС, Лукойл, Алроса, Северсталь, Татнефть.

У нас их и без башен тьма, а тут при таком жилье…

А 823,31 по Транснефти-пр вы как считаете, за прошлый год?

У них на сайте только:

«26 февраля 2018 г. внеочередное общее собрание акционеров, утверждена его повестка дня. В нее, в частности, включен вопрос о выплате дивидендов. Рекомендация по их выплате в объёме 2,72 млрд рублей из расчёта 21 рубль на обыкновенную акцию (или 7 рублей на глобальную депозитарную расписку) была дана Советом директоров 21 ноября 2017 г. Дата закрытия реестра для участия в собрании – 4 января 2018 г.»

Видимо Лариса Викторовна в табличке вместо февраля январь написала?

Лариса, интересно ваше мнение по вопросу принудительного выкупа акций НКНХ. Ранее в одном из ваших интервью, когда Татарстан владел крупным пакетом акций, вы писали, что республика не будет продавать «курицу, несущую золотые яйца » и сквиз аут маловероятен. Теперь, как я понял, Татарстан больше не акционер НКНХ. Сколько фри флоат акций ККНХ я не могу найти. Вот и думаю, стоит ли покупать акции и ждать окончания строительства? А то прождёшь несколько лет и объявят принудительный выкуп. Заранее спасибо за ответ.