Трамп опасается, что его отравят. Обзор на предстоящую неделю от 07.01.2018

По ФА…

— Протокол ФРС

Протокол ФРС вышел ястребиным, его риторика нивелировала негативное впечатление от заседания ФРС 13 декабря и превысила ожидания банков.

После публикации сопроводительного заявления и новых прогнозов 13 декабря инвесторы продали доллар, т.к. ожидали, что налоговая реформа приведет к пересмотру точечных прогнозов членов ФРС на повышение в 2018 году до 4 раз против 3 ранее.

Падение доллара усилилось во время пресс-конференции Йеллен, которая заявила, что не ожидает ускорения роста инфляции вследствие реализации налоговой реформы.

Протокол указал, что большинство членов ФРС поддерживают политику постепенного повышения ставок, но обсудили ситуацию, в которой возможно ускорение темпа повышения ставок: этим фактором может стать более быстрый рост инфляции при реализации налоговой реформы и при сохранении благоприятных условий на финансовом рынке.

Впрочем, члены ФРС обсудили и возможное повышение ставок в более низком темпе при хронической неспособности инфляции достичь 2%, но такая возможность вероятна только в среднесрочной перспективе, что на языке ФРС должно означать отсутствие зависимости снижения темпов повышения ставок от инфляции в 2018 году.

Банки хотели от протокола ФРС получить намек о том, как члены ФРС планирует распределить намеченные повышения ставок в 2018 году: ускорить повышение ближе к концу года или же повышать ставки в 1, 2 и 3 кварталах, а далее переоценить ситуацию.

Протокол дал косвенный ответ на этот вопрос: повышение ставок планируется в первые три квартала, несколько членов ФРС хотели бы видеть ускорение темпов повышения ставок к концу 2018 года.

Первичные дилеры ФРС ожидают, что ставка ФРС будет повышена в марте, июне и сентябре 2018 года.

Такой расклад тоже свидетельствует в пользу роста доллара на текущем этапе.

Влияние налоговой реформы детально не рассматривалось, в целом ожидается, что она незначительно ускорит рост экономики и приведет к росту потребительских расходов (что можно оценивать как рост инфляции), но члены ФРС подчеркнули высокую неопределенность влияния налоговой реформы.

Оценка инфляции стала более оптимистичной: был отмечен рост общей инфляции на фоне стабилизации базовой, члены ФРС считают, что замедление роста инфляции в прошлом году во многом вызвано временными факторами.

Невзирая на ястребиную риторику протокола ФРС и рост рыночных ожиданий на повышение ставки ФРС после публикации протокола доллар получил лишь незначительный краткосрочный импульс к росту.

Аналогичную ситуацию можно было наблюдать и при публикации данных США лучше прогноза, что свидетельствует об игнорировании инвесторами данных США и перспектив политики ФРС на текущем этапе.

Вывод по протоколу ФРС:

Члены ФРС готовы повышать ставки в более быстром темпе или, как минимум, сохраняя темп трехкратного повышения прошлого года.

Риторика прокола нивелирует негативное впечатление от заседания ФРС 13 декабря.

На текущем этапе очевидно, что инвесторы игнорируют при принятии торговых решений экономическую ситуацию в США и перспективы монетарной политики ФРС, но такая ситуация вряд ли будет долгосрочной, падение курса доллара приведет к росту инфляции в США, инвесторам придется пересмотреть свою тактику, что приведет к росту доллара.

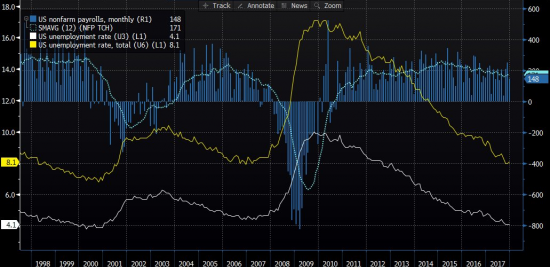

— Nonfarm Payrolls

Отчет по рынку труда США вышел хуже ожиданий, но привел к небольшому и краткосрочному падению доллара, что подтверждает равнодушие инвесторов к экономической ситуации в США, но не дает ответа на главный вопрос: почему инвесторы не воспользовались слабыми данными для продаж доллара, ибо всю неделю продажи доллара происходили на безупречных данных США.

Вероятно, ответ лежит в плоскости рационализма: закрытие недели является определенным итогом происходящего внутри недели и если рынок подозревает, что переборщил с продажами доллара без наличия достаточных оснований: фиксирование прибыли на слабых данных США могло позволить закрыть большие объемы шортов доллара без существенной потери курса.

Основные компоненты отчета по рынку труда за декабрь:

— Количество новых рабочих мест 148К против 190К+- прогноза, ревизия за два предыдущих месяца -9К: в октябре до 211К против 244К ранее, в ноябре до 252К против 228К ранее;

— Уровень безработицы U3 4,1% против 4,1% ранее;

— Уровень безработицы U6 8,1% против 8,0% ранее;

— Участие в рабочей силе 62,7% против 62,7% ранее;

— Рост зарплат 2,5%гг против 2,4%гг ранее (ревизия вниз с 2,5%гг);

— Средняя продолжительность рабочей недели 34,5 против 34,5 ранее.

Низкий рост количества новых рабочих мест не должен удивлять при достижении рынком труда полной занятости, хотя сохранение уровня безработицы U3 на прежнем уровне при небольшом росте уровня широкой безработицы U6 может указывать на то, что рост рынка труда достиг своих пределов:

Глава Национального экономического комитета Белого дома Гэри Кон после публикации нонфармов заявил, что администрация Трампа не станет мириться с количеством новых рабочих мест ниже 200К, а налоговая реформа приведет к росту зарплат.

Первые шаги к исправлению ситуации очевидны: бюро занятости США предупредило о том, что при феврале будет применена новая методика подсчета, но старые данные не будут пересчитаны, т.е. данные января нельзя соотносить с данными декабря и иными другими ранее.

Впрочем, косвенные данные указывают на то, что данные декабря будут пересмотрены вверх и без подтасовки, но следует ожидать, что изменение методологии подсчета нонфармов продемонстрирует рост рынка труда США перед промежуточными выборами в Конгресс, хотя вряд ли приведет к реальным позитивным изменениям.

Члены ФРС прокомментировали данные следующим образом:

— Харкер, без права голоса в этом году, заявил, что отсутствие роста зарплат подтверждает необходимость взятия паузы перед дальнейшей нормализацией ставок, ожидает два повышения ставки ФРС в этом году;

— Местер, имеет право голоса в этом году, заявила, что нонфармы вышли сильными и она ожидает 3-4 повышения ставки в этом году;

— Уильямс, имеет право голоса в этом году, ожидает падение уровня безработицы в этом году до 3,7% и три повышения ставки.

Вывод по декабрьским нонфармам:

Рост рынка труда в декабре был ниже ожиданий, но следует ожидать ревизию вверх согласно косвенным данным.

Изменение методологии приведет к сильным отчетам по рынку труда в этом году, но, возможно, с ущербом для достоверности.

Отчет по рынку труда за декабрь не способен привести к долгосрочной реакции на рынках, влияние будет ограничено одним днем, тем более что инвесторы на текущем этапе игнорируют данные США и перспективы монетарной политики ФРС.

На предстоящей неделе:

1. Формирование коалиционного правительства Германии

Предварительные переговоры между блоком ХДС/ХСС Меркель и партией СДП Шульца начались сегодня и продолжатся 5 дней.

До четверга оценка предложений противоположной стороны будет проводиться партиями раздельно и только в четверг во второй половине дня переговорные группы соберутся вместе.

В пятницу, на основании предварительных переговоров, комитеты обеих партий должны огласить выводы по перспективам формирования большой коалиции.

Невзирая на то, что партия СДП Шульца примет решение о формировании коалиции с блоком Меркель только на заседании 21 января, высказывания лидеров блока Меркель и лидеров партии Шульца говорят о том, что судьба формирования коалиции должна стать известна 12 января, от последующих переговоров зависят лишь условия коалиционного соглашения.

Согласно слухам, одним из главных условий Шульца является пост министра финансов и, вероятно, Меркель пойдет на это условие.

Если блок Меркель согласится с условиями Шульца о создании единого бюджета и минфина Еврозоны: это станет большим позитивом для евро.

В этом случае евродоллар может какое-то время игнорировать позитив по США/перспективам монетарной политике ФРС и негатив по данным Еврозоны/перспективам монетарной политике ЕЦБ, рост евродоллара может быть сильным.

Но, в любом случае, реформы Еврозоны не будут быстрыми, с учетом выборов в парламент Италии 4 марта евро придется начать нисходящий коррект, хотя это может быть и после достижения 1,26й фигуры в паре с долларом.

2. Экономические данные

На предстоящей неделе главными данными США станут инфляция цен потребителей и розничные продажи.

По Еврозоне следует отследить уровень безработицы, вторичные данные Германии на фоне возможного прогресса по формированию коалиции могут привести к реакции инвесторов.

Рост фунта связан с данными лучше ожиданий, риторикой чиновников Британии о желании сохранить сектор финансовых услуг ЕС после Брексит и общим ослаблением доллара.

Собственного фактического позитива по фунту нет, слабый интерес представляет торговый баланс в среду.

Китай удивил мир своими высокими PMI и упорным желанием затянуть веревку на шее через укрепление юаня против доллара.

С учетом долларовых кредитов компаний Китая падение долларюаня ускорит приближение экономики Китая к точке невозврата.

Но пока ЦБ Китая портит нервы честным евробыкам покупками евро.

— США:

Вторник: отчет по рынку труда JOLTs;

Среда: оптовые запасы;

Четверг: инфляция цен производителей, недельные заявки по безработице;

Пятница: инфляция цен потребителей, розничные продажи, запасы на коммерческих складах.

— Еврозона:

Понедельник: доверие инвесторов от Sentix, настроение потребителей;

Вторник: уровень безработицы Еврозоны, торговый баланс Германии;

Четверг: ВВП Германии за 2017 год.

3. Выступления членов ЦБ

На предстоящей неделе ожидаются выступления массы членов ФРС, самым интересным может стать выступление главы ФРБ Нью-Йорка Дадли в четверг при наличии блока вопросов/ответов.

Главная тема выступления Дадли не касается монетарной политики и он намерен уйти в середине года на пенсию, но это один из немногих оставшихся адекватных членов ФРС, что крайне ценно для определения реальных перспектив политики ФРС в нынешнем безумном мире.

Комментарии членов ФРС будут иметь наибольшее влияние на рынки после публикации блока данных США в пятницу.

По ЕЦБ интерес представляет публикация по покупке активов в рамках программы QE в понедельник.

Не исключена утечка «инсайда» после промежуточного заседания ЕЦБ во вторник, если ЕЦБ хочет оказать влияние на курс евро: утечка инфо вполне логична.

Публикация протокола ЕЦБ в четверг тоже может стать напоминанием евробыкам о том, что они заблудились.

------------------

По ТА…

Евродоллару в любом случае необходим возврат к поддержке, даже если в случае наличия оснований по ФА в последующем росте будет достигнута 1,26я фигура:

Поддержка может быть достигнута через формирование паттерна двойной вершины:

Либо через формирование клина:

Следует учитывать, что рынок был склонен к игнору ТА в крайнюю неделю, а это бывает в моменты, когда действиями инвесторов руководит верхнее ФА, т.е. стопы при открытии позиций против тренда должны быть короткими в текущей ситуации во избежание ненужных потерь для депозита.

------------------

Рубль

Нефть продолжает попытки роста на фоне перебоев в поставках.

Невзирая на рост добычи нефти в США на 28К баррелей до 9,782 млн баррелей, количество активных нефтяных вышек согласно отчету Baker Hughes снизилось до 742 против 747 неделей ранее, что должно сохранить восходящий импульс в начале предстоящей недели.

Но решающим станет решение Трампа по Ирану, т.к., исходя из корреляции, нефть учитывает шанс разрыва ядерного соглашения.

Госсекретарь США Тиллерсон заявил, что в течение недели Конгресс примет законопроект, который внесет изменения в ядерное соглашение с Ираном, позволив сохранить саму программу.

Перед разворотом котировок нефти вниз Бренту желательно выйти в начало 70й фигуры, сопротивление пока ограничило рост WTI, но было бы идеально перехаить хай мая 2015 года перед падением:

Динамика рубля полностью зависит от доллара, проект треугольника был сломан, разворот долларрубля вверх должен совпасть с разворотом доллара вверх, нефти вниз.

По ТА пока ничего вменяемого по долларрублю нет, при анализе лучше исходить из ТА по доллару и нефти.

------------------

Выводы:

На уходящей неделе доллар падал, игнорируя ястребиный протокол ФРС, данные США, которые превзошли ожидания, и корреляцию.

Но в пятницу инвесторы отказались продавать доллар, невзирая на слабые нонфармы.

Подобное поведение может быть связано с пониманием, что продажи доллара чрезмерны и не отвечают текущей ситуации, особенно против евро, т.к. лонги евро согласно отчету CFTC достигли исторически максимальных уровней.

По ФА покупки евро, более вероятно, связаны с ожиданием начала формирования коалиции в Германии, которая станет основанием для реализации реформ Макрона.

Тем не менее, логику рынков можно назвать односторонней, т.к., даже при согласии партии Шульца на формирование большой коалиции с блоком Меркель, выборы в Италии по-прежнему представляют сильный риск для политического будущего Еврозоны.

ЕС исторически медленно реализует реформы, а от Меркель трудно будет добиться согласия на финансовую поддержку Германией слабых стран Еврозоны без значительного усиления бюджетной дисциплины и потери суверенитета, не говоря о евробондах и СШЕ.

Решение о начале коалиционных переговоров между блоком ХДС/ХСС Меркель и партией СДП Шульца должно быть оглашено в пятницу, в этот же день выйдет блок важных данных США.

С учетом позиционирования рынка в пользу евро и игнорированием слабых данных по инфляции Еврозоны и перспектив экономики США/политики ФРС не исключено, что вместо сильного роста евродоллара в пятницу начнется фиксирование прибыли.

Особенно логичным это предположение будет, если лидеры партии Германии заявят о противоречиях в отношении реформ Еврозоны, над которыми ещё нужно работать для достижения согласия, а данные США значительно превысят ожидания.

В любом случае, коалиционное соглашение вряд ли возможно ранее февраля, а итоговый компромисс в отношении реформ Еврозоны пока под вопросом.

ЕЦБ может напомнить о себе через «утечку инсайда» в СМИ или/и через протокол с учетом, что инфляция в Еврозоне продолжила падение, а прогнозы ЕЦБ по достижению целевого уровня по инфляции основаны на курсе евродоллара 1,17.

В любом случае, следует ожидать коррект евродоллара к поддержке на часах, если его исполним в первой половине недели: при согласии на начало коалиционных переговоров партий Германии перспективы роста евродоллара будут более сильными, чем если евродоллар протопчется на хаях до конца недели.

В крайнем случае, падения на фиксировании прибыли избежать будет сложнее.

-------------------

Моя тактика:

На выходные ушла в сборных шортах евродоллара от 1,1994.

В случае падения евродоллара к поддержке на часах в первой половине недели возможно закрытие шортов и переворот в лонг при наличии короткого стопа и оснований по ФА.

При продолжении роста евродоллара с игнором ТА и ФА лонги могут быть закрыты с минусом, дальнейшая тактика в зависимости от результатов переговоров по формированию коалиции в Германии.

Тем не менее, астрологически подтверждаю, что нападки на его жизнь и здоровье не случайны. Звезды кое-что косвенно показывают. Но какова реализация? если он предупрежден, то вооружен.