Читайте на SMART-LAB:

Нефть взлетела, но рубль не реагирует

Эскалация конфликта на Ближнем Востоке привела к росту нефтяных котировок на 8% после открытия торгов в понедельник. В лидеры Индекса МосБиржи вышли акции нефтяников, прибавившие более 4%. И...

18:21

Размещения облигаций на предстоящей неделе

На этой неделе выпуски не радуют премией ко вторичному рынку, предлагая доходности в рыночном диапазоне и даже ниже его.

🔥 — выпуски с наибольшей премией ко вторичному рынку

🔻 —...

14:58

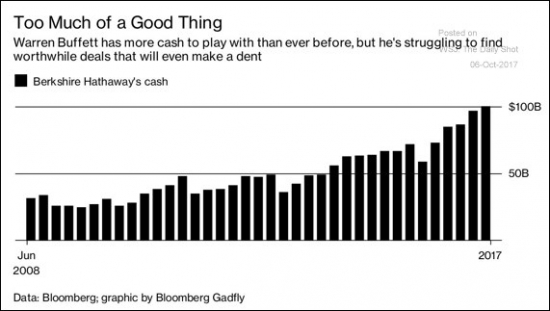

но в шорт не встаёт, т.к. дедушка опытный, информированный и осторожный

Возможно, что нет однозначных идей, пока что, «дешевых компаний» -выражаясь его же словами.