05 сентября 2017, 09:19

Первый опыт продажи опционов

С марта по сентябрь сего года я продавал опционы на RI: месячные, центрального страйка, стрэддлы, усредняясь.

В течение первых двух недель я продавал стрэддлы, на третьей и четвертой неделе откупал, либо досиживался до экспирации (редко).

Почему центрального страйка? Потому что формально в них максимальная временная стоимость.

Почему месячные? Потому что недельные это как-то всё активно-напряженно, а суммарно временная стоимость четырех квартальных меньше суммарной стоимости двенадцати месячных (это оценка на глаз, возможно, тут я ошибаюсь).

Усредняясь означает, что я проданную позицию я набирал в течение двух недель, грубо говоря каждую неделю (или чаще) продавая центральный стрэддл.

Какой был замысел? Поскольку я торгую портфель трендовых алгоритмов, просадка формируется в такие года как 2012-2013, 2016-2017. Хочется как-то эту просадку уменьшить. Запускать контртрендовый алгоритм на БА смысла не вижу. Продавая опционы вроде бы то на то и выходит. Особенно, если верить, что торгуются они более-менее справедливо. Значит, продавая опционы систематически, я не уйду в минус на длинной дистанции. Кроме того, понятно, что котироваться опционы должны не ниже справедливой, а чуть выше справедливой цены (в среднем) — это интуитивное соображение (иначе какой смысл ММ их котировать).

Какой при это основной риск? Его трудно точно выразить в греках, но это, разумеется, дельта. Не так страшно, когда сама волатильность вырастает, главное, чтобы БА вернулся в исходную точку до экспирации. Хотя это спорно.

Тем не менее, некий статистический хэдж проданной конструкции у меня всегда имелся — трендовая торговля RI по скользящей средней. Чем хорош? Тем, что при любых вариациях параметров на длинной дистанции не сливает. Чем плох? Локально генерит ту же просадку. Как я делал соотношение? Например, продаю стрэддлы по 50 контрактов. Тогда в машке крутится 20 контрактов. С каждым новым проданным стрэддлом на 50 контрактов добавлял по 20 контрактов в этот статистический хэдж. Расчеты (которые я смог сделать к началу этого эксперимента) показывали, что эта торговля не была бы убыточной за последние годы.

Что получилось? Формально эти полгода эксперимента это полученная прибыль. Однако, я остановил эту торговлю в сентябре и пока не возобновлю без более точных расчетов.

Что это дает? К сожалению, значимого снижения просадки основных трендовых алгоритмов я не увидел… Получилось примерно по +0,8% каждый месяц за эти полгода при том, что риски в случае большой движухи вырастают. Можно без проблем увеличить «плечо» в этом опционном хэдже, но тогда и риски станут сопоставимы с той прибылью, на которую я рассчитываю при больших движениях, а также потребуется куча денег под ГО и т.д.

Будем всё это обсчитывать и дальше.

Какие предварительные расчеты позволили мне попробовать такой эксперимент — об это дальше.

Я взял данные о сделках по всем опционам с сайта мосбиржи за всё время и провел разные исследования с 2006 по 2016 года.

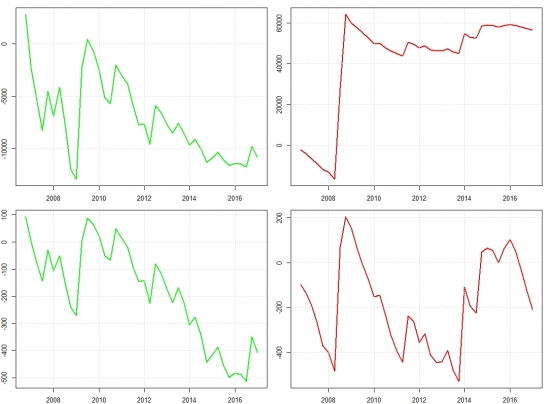

Напомню, что происходило с самим индексом за этот период:

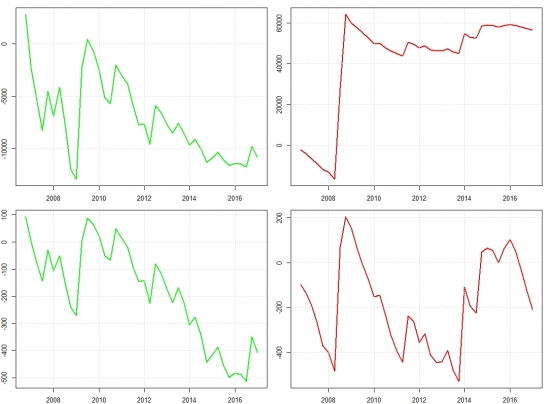

Опираясь на все сделки по всем опционам за 10 лет, оценим, что заработал-потерял покупатель всех опционов поквартально.

Для этого все сделки превращаем в VWAP для каждого опциона от первой сделки до экспирации, вычисляем стоимость опциона на экспирацию (это легко, но тут возможны ошибки). Далее суммируем (взвешенно на объем) поквартально финрезы (в пунктах и процентах) покупателя опционов и получаем следующее:

Всё накопительным итогом поквартально.

Первый столебц это коллы, второй столбец — путы.

Первая строка это в пунктах.

Второй столбец это в процентах.

Проценты на стоимость сделки.

Финрез на экспирацию.

В общем-то всё очевидно.

Единственное, где сильно зарабатывает покупатель колов, это 2009 год.

Единственное, где сильно зарабатывает покупатель путов, это 2008 год.

В целом в процентах в плюсе продавец опционов.

Ну и также можно сказать, что котируются опционы в общем-то по справедливой цене с точки зрения рыночного смысла.

Две ремарки по расчетам:

1. Учитывались все сделки, включая совершенно дурацкие, когда, например, опцион далеко вне денег продавался дороже опциона, который немного в деньгах (таких сделок не много, но они есть).

2. Основная ошибка в расчетах может быть в определении стоимости на экспирацию, поскольку за 10 лет менялись условия: появилась вечерка, разное время окончания и т.д. Это буду в будущем более тщательно пересчитывать.

В течение первых двух недель я продавал стрэддлы, на третьей и четвертой неделе откупал, либо досиживался до экспирации (редко).

Почему центрального страйка? Потому что формально в них максимальная временная стоимость.

Почему месячные? Потому что недельные это как-то всё активно-напряженно, а суммарно временная стоимость четырех квартальных меньше суммарной стоимости двенадцати месячных (это оценка на глаз, возможно, тут я ошибаюсь).

Усредняясь означает, что я проданную позицию я набирал в течение двух недель, грубо говоря каждую неделю (или чаще) продавая центральный стрэддл.

Какой был замысел? Поскольку я торгую портфель трендовых алгоритмов, просадка формируется в такие года как 2012-2013, 2016-2017. Хочется как-то эту просадку уменьшить. Запускать контртрендовый алгоритм на БА смысла не вижу. Продавая опционы вроде бы то на то и выходит. Особенно, если верить, что торгуются они более-менее справедливо. Значит, продавая опционы систематически, я не уйду в минус на длинной дистанции. Кроме того, понятно, что котироваться опционы должны не ниже справедливой, а чуть выше справедливой цены (в среднем) — это интуитивное соображение (иначе какой смысл ММ их котировать).

Какой при это основной риск? Его трудно точно выразить в греках, но это, разумеется, дельта. Не так страшно, когда сама волатильность вырастает, главное, чтобы БА вернулся в исходную точку до экспирации. Хотя это спорно.

Тем не менее, некий статистический хэдж проданной конструкции у меня всегда имелся — трендовая торговля RI по скользящей средней. Чем хорош? Тем, что при любых вариациях параметров на длинной дистанции не сливает. Чем плох? Локально генерит ту же просадку. Как я делал соотношение? Например, продаю стрэддлы по 50 контрактов. Тогда в машке крутится 20 контрактов. С каждым новым проданным стрэддлом на 50 контрактов добавлял по 20 контрактов в этот статистический хэдж. Расчеты (которые я смог сделать к началу этого эксперимента) показывали, что эта торговля не была бы убыточной за последние годы.

Что получилось? Формально эти полгода эксперимента это полученная прибыль. Однако, я остановил эту торговлю в сентябре и пока не возобновлю без более точных расчетов.

Что это дает? К сожалению, значимого снижения просадки основных трендовых алгоритмов я не увидел… Получилось примерно по +0,8% каждый месяц за эти полгода при том, что риски в случае большой движухи вырастают. Можно без проблем увеличить «плечо» в этом опционном хэдже, но тогда и риски станут сопоставимы с той прибылью, на которую я рассчитываю при больших движениях, а также потребуется куча денег под ГО и т.д.

Будем всё это обсчитывать и дальше.

Какие предварительные расчеты позволили мне попробовать такой эксперимент — об это дальше.

Я взял данные о сделках по всем опционам с сайта мосбиржи за всё время и провел разные исследования с 2006 по 2016 года.

Напомню, что происходило с самим индексом за этот период:

Опираясь на все сделки по всем опционам за 10 лет, оценим, что заработал-потерял покупатель всех опционов поквартально.

Для этого все сделки превращаем в VWAP для каждого опциона от первой сделки до экспирации, вычисляем стоимость опциона на экспирацию (это легко, но тут возможны ошибки). Далее суммируем (взвешенно на объем) поквартально финрезы (в пунктах и процентах) покупателя опционов и получаем следующее:

Всё накопительным итогом поквартально.

Первый столебц это коллы, второй столбец — путы.

Первая строка это в пунктах.

Второй столбец это в процентах.

Проценты на стоимость сделки.

Финрез на экспирацию.

В общем-то всё очевидно.

Единственное, где сильно зарабатывает покупатель колов, это 2009 год.

Единственное, где сильно зарабатывает покупатель путов, это 2008 год.

В целом в процентах в плюсе продавец опционов.

Ну и также можно сказать, что котируются опционы в общем-то по справедливой цене с точки зрения рыночного смысла.

Две ремарки по расчетам:

1. Учитывались все сделки, включая совершенно дурацкие, когда, например, опцион далеко вне денег продавался дороже опциона, который немного в деньгах (таких сделок не много, но они есть).

2. Основная ошибка в расчетах может быть в определении стоимости на экспирацию, поскольку за 10 лет менялись условия: появилась вечерка, разное время окончания и т.д. Это буду в будущем более тщательно пересчитывать.

Читайте на SMART-LAB:

Сегодня МГКЛ на Конференции IPO – 2026 📍

Команда МГКЛ уже работает на площадке — наш стенд открыт, будем рады встречам и вопросам. 🕕 В 18:10–18:25 генеральный директор ПАО «МГКЛ» Алексей Лазутин выступит с презентацией...

10:00

ГК «Самолет»: завершение оформления наследственных прав

Друзья, привет! ОМД-Капитал, family office сооснователя ПАО ГК «Самолет» Михаила Борисовича Кенина, сообщает о завершении оформления наследственных прав. ✅ По словам генерального директора...

08:29

Или, если любите опционы руками торговать, управляете опционной позицией в зависимости от позиций в портфеле. Тут прям полёт для фантазии :)

И вы уверены, что просадки связаны с флетом и с понижением волатильности? или может быть стоит хотя бы стреннгл, а не стреддл? Или что-то более интересное.

Мне кажется, у вас верное направление, но пока опционы плохо увязаны с вашим алго.

вы все слишком упростили и усреднили..

«Единственное, где сильно зарабатывает покупатель колов, это 2009 год.»

на прошлой неделе закрылся кол на РИ с 30 кратным увеличением, и еще куча колов с чуть меньшим увеличением премии.

вы либо не туда смотрите, либо «зашились» в статистических усреднениях…

Смысл ММ в котировании опционов – вознаграждение со стороны Биржи и возврат биржевой комисии.

Основной риск при продажи опционов — это сильный гэп. Наподобие того, что был 3 марта 2014 года. И от этого риска дельтахеджирование не спасет. До гэпа у вас одна дельта, после гэпа другая. Если загрузиться опционами, скажем, на четверть максимально возможного ГО, на сильном гэпе вы можете потерять 25% — 50%-… от вашего депозита.