27 августа 2017, 21:46

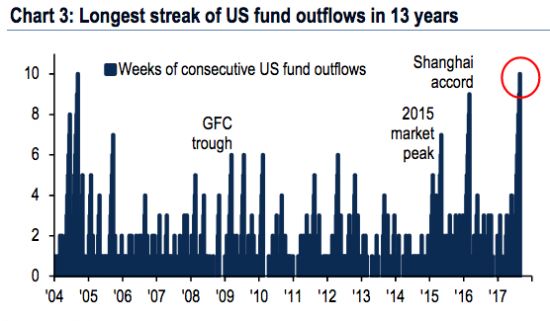

"Максимальный за 13 лет отток капитала с американского фондового рынка"

«Трейдеры сбрасывают акции США так, как не наблюдалось в течение 13 лет.

Согласно данным, собранным Bank of America Merrill Lynch, они вытащили деньги из американских фондовых фондов в течение 10 прямых недель, самой длинной такой серии с 2004 года.Но это не означает, что инвесторы полностью отказываются от акций. На прошлой неделе мировые фондовые индексы увидели приток в размере 3,1 млрд. Долл. США, что говорит о том, что трейдеры могут вытаскивать деньги из США и перераспределять их на международном уровне.

То, что они выбирают для этого, не особенно удивительно, учитывая, что Федеральная резервная система находится в режиме ужесточения, поскольку другие центральные банки по всему миру по-прежнему приспосабливаются по сравнению. Но это сигнализирует о ползучем недоверие к будущему фондового рынка США — к тому, что может столкнуться с калечащим замедлением роста прибыли.

На отраслевой основе тенденция для технических запасов также выглядит мрачной. На прошлой неделе фонды отслеживали сектор на 600 миллионов долларов, что больше всего почти за год, говорит BAML. Это происходит всего через две недели после того, как инвесторы сбросили более 1 миллиарда долларов технических акций, что является самой большой разгрузкой с января 2016 года.

Это не значит, что конец восьмилетнего бычьего рынка близок. Проприетарный индикатор, управляемый BAML, еще не попал в сектор сигнализирующий о необходимости продажи, хотя он постепенно приближается, заявляет фирма.

Вместо этого рынок продолжит вместе с его так называемым рейтингом Icarus, который является термином, который BAML придумал для «расплавления», наблюдаемого в запасах и сырьевых товарах с начала 2016 года.

Конкуренты на большом рынке и стратегисты Уолл-стрит согласны. Хедж-фонды являются самыми оптимистичными на S & P 500 с начала мая, согласно данным, собранным Комиссией по торговле товарными фьючерсами. А запасы гуру в крупных банках прогнозируют, что контрольный индекс поднимется еще на 2,4% к концу года с уровня закрытия в четверг.»

finance.yahoo.com/news/traders-bailing-us-stocks-130700212.html

Читайте на SMART-LAB:

59 наиболее и 61 наименее доходных облигаций с рейтингами от BB- до AA+, по оценке Иволги

📌Полный файл с отбором ВДО для этой публикации — 👉👉👉 в чате Иволги : 👉 t.me/ivolgavdo/72090

Ранжируем сравнительную привлекательность ВДО и не только ВДО по...

06:29

BRENT: Война или сделка? Как ликвидация аятоллы изменит цену «черного золота»

«Черное золото» в эти выходные стало эпицентром глобального шторма. Совместная операция США и Израиля привела к ликвидации высшего руководства Ирана, включая аятоллу Али Хаменеи. Ответ Тегерана не...

01.03.2026

-Не желаете поторговать на американском фондовом рынке ?

Я: Желаю, но денег нет.

Они: Можно начать с минимума ...

Я: Спасибо, я вас понял, лучше я их проем или пропью.

PPS: Значит, кому надо — тот знает что будет…