20 мая 2017, 04:07

Большое видится на расстоянии или еще раз о Газпроме.

Главным итогом завершившейся недели стали разрушенные ожидания от «сверхдивидендов» Газпрома за 2016 год.

Наши власти решили не «осчастливливать» акционеров Газпрома 50-ю процентами прибыли по МСФО от «народного достояния».

Многих инвесторов Газпрома, судя по последовавшему вниз движению котировок, это решение разочаровало.

Признаюсь, я тоже был среди тех, кто ожидал, что Газпром заплатит, как следует.

Ведь следующий 2018 год — это год выборов Президента и хорошие дивиденды Газпрома стали бы замечательным подспорьем для бюджета и будущего переизбранного Президента РФ.

Но этого не случилось. Дивиденды оказались в 2 раза меньше, чем ожидалось при самом лучшем раскладе.

Так что же теперь делать?

Ждать обвального падения Газпрома, новых лоев и распродавать все имеющиеся в портфеле акции Газпрома, пока не поздно?

Возможно, многие так и будут делать.

Однако, мне кажется, что торопиться с такими решениями не следует.

У Газпрома, не смотря на всё разочарование прошедшей недели, есть очень серьезный потенциал для роста.

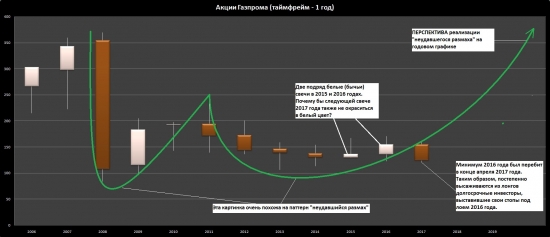

На такие мысли меня натолкнул годовой график акций Газпрома за последние 10 лет.

Не недельный, не месячный, а именно годовой график, на котором каждая свеча соответствует изменению бумаги за один календарный год.

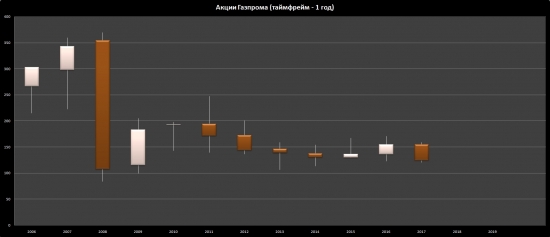

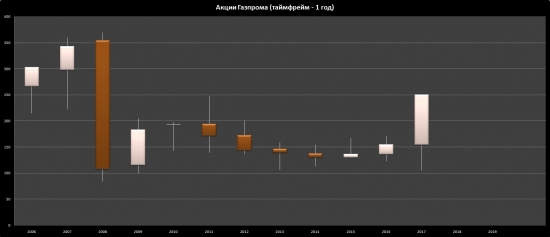

Вот так выглядит годовой график Газпрома на текущий момент (с учетом закрытия вчерашнего дня):

Казалось бы, ничего особенного в этом графике нет.

На нем в последние 10 лет наблюдается обычная консолидация без явно выраженного тренда.

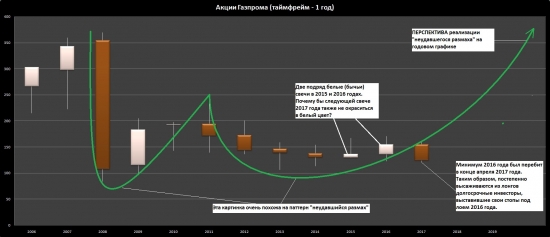

Однако, я позволил себе немного порассуждать на тему этого годового графика и на следующей картинке изложил основные мотивы, почему, как мне кажется, Газпром до конца 2017 года скорее всего вырастет, а не упадёт:

Не знаю, на чём именно будет расти Газпром до конца 2017 года.

Какие будут для этого причины и новости, мне тоже не известно.

Всякое может случиться.

Нельзя исключать даже того, что Газпром «внезапно» решит выплатить промежуточные дивиденды из своей «небумажной» прибыли 2017 года. Хотя пока на это нет даже намеков.

Но ведь деньги бюджету в предвыборный год очень нужны и, более того, эти деньги уже были заложены в бюджет из расчета 50% прибыли МСФО Газпрома. А значит и такую «сказочную» версию, как выплата промежуточных дивидендов исключать нельзя.

Во всяком случае, годовой график Газпрома пока не расположен к падению.

Даже не смотря на то, что сейчас свечка 2017 года выглядит совсем не ростовой.

Но всё на рынке способно меняться очень быстро и текущая красная свечка к концу года легко может превратиться в белую бычью свечку

на удивление многим.

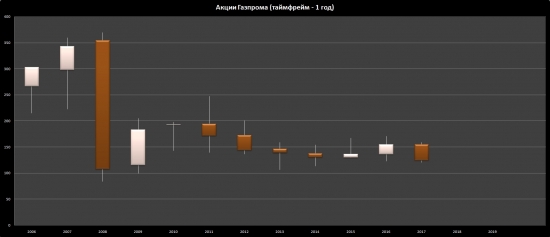

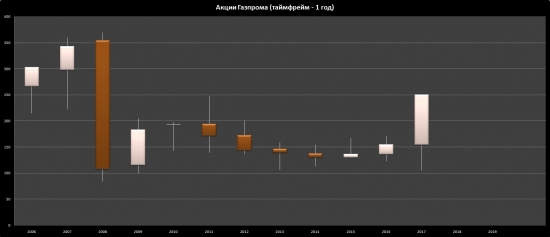

В общем, мне видится к концу года график ГАЗПРОМа примерно таким:

Получится или не получится нарисовать Газпрому такой график к концу 2017 года покажет только время.

Осталось подождать совсем немного… всего лишь полгода.)))

А теперь я с большим удовольствием готов выслушать не согласие с моим взглядом на перспективы Газпрома, поскольку и сам прекрасно осознаю, что почти все мои заметки на Смартлабе достойны критики:

Наши власти решили не «осчастливливать» акционеров Газпрома 50-ю процентами прибыли по МСФО от «народного достояния».

Многих инвесторов Газпрома, судя по последовавшему вниз движению котировок, это решение разочаровало.

Признаюсь, я тоже был среди тех, кто ожидал, что Газпром заплатит, как следует.

Ведь следующий 2018 год — это год выборов Президента и хорошие дивиденды Газпрома стали бы замечательным подспорьем для бюджета и будущего переизбранного Президента РФ.

Но этого не случилось. Дивиденды оказались в 2 раза меньше, чем ожидалось при самом лучшем раскладе.

Так что же теперь делать?

Ждать обвального падения Газпрома, новых лоев и распродавать все имеющиеся в портфеле акции Газпрома, пока не поздно?

Возможно, многие так и будут делать.

Однако, мне кажется, что торопиться с такими решениями не следует.

У Газпрома, не смотря на всё разочарование прошедшей недели, есть очень серьезный потенциал для роста.

На такие мысли меня натолкнул годовой график акций Газпрома за последние 10 лет.

Не недельный, не месячный, а именно годовой график, на котором каждая свеча соответствует изменению бумаги за один календарный год.

Вот так выглядит годовой график Газпрома на текущий момент (с учетом закрытия вчерашнего дня):

Казалось бы, ничего особенного в этом графике нет.

На нем в последние 10 лет наблюдается обычная консолидация без явно выраженного тренда.

Однако, я позволил себе немного порассуждать на тему этого годового графика и на следующей картинке изложил основные мотивы, почему, как мне кажется, Газпром до конца 2017 года скорее всего вырастет, а не упадёт:

Не знаю, на чём именно будет расти Газпром до конца 2017 года.

Какие будут для этого причины и новости, мне тоже не известно.

Всякое может случиться.

Нельзя исключать даже того, что Газпром «внезапно» решит выплатить промежуточные дивиденды из своей «небумажной» прибыли 2017 года. Хотя пока на это нет даже намеков.

Но ведь деньги бюджету в предвыборный год очень нужны и, более того, эти деньги уже были заложены в бюджет из расчета 50% прибыли МСФО Газпрома. А значит и такую «сказочную» версию, как выплата промежуточных дивидендов исключать нельзя.

Во всяком случае, годовой график Газпрома пока не расположен к падению.

Даже не смотря на то, что сейчас свечка 2017 года выглядит совсем не ростовой.

Но всё на рынке способно меняться очень быстро и текущая красная свечка к концу года легко может превратиться в белую бычью свечку

на удивление многим.

В общем, мне видится к концу года график ГАЗПРОМа примерно таким:

Получится или не получится нарисовать Газпрому такой график к концу 2017 года покажет только время.

Осталось подождать совсем немного… всего лишь полгода.)))

А теперь я с большим удовольствием готов выслушать не согласие с моим взглядом на перспективы Газпрома, поскольку и сам прекрасно осознаю, что почти все мои заметки на Смартлабе достойны критики:

Читайте на SMART-LAB:

Аэрофлот публикует финансовые результаты за 2025 год по МСФО

✈️ Выручка выросла на 5,3% год к году, до 902,3 млрд рублей. В основе – уверенные операционные показатели: пассажиропоток сохранился на уровне прошлого года – 55,3 млн человек. Пассажирооборот...

09:32

Инвестор $SOFL – кто он?

Недавно один из брокеров поделился с нами портретом акционера Софтлайн. В этом посте собрали его образ в нескольких строчках. Узнаете себя? 😊

Итак, инвестор SOFL:

🧔 Мужчина, 40 лет, из...

10:37

Взамен этого выдвигается очередное предположение-надежда(не факт что и не сбудется это рынок!) на отстаивание своей позицией, к ней подгоняются новые данные, графики и т.д и т.п.