Аналитический обзор компании «Группа ЛСР»

О компании: ОАО «Группа ЛСР» — диверсифицированная компания в сфере производства стройматериалов, девелопмента и строительства. Группа объединяет предприятия по производству строительных материалов, добыче и переработке нерудных ископаемых, оказанию механизированных услуг, девелопменту и строительству зданий.

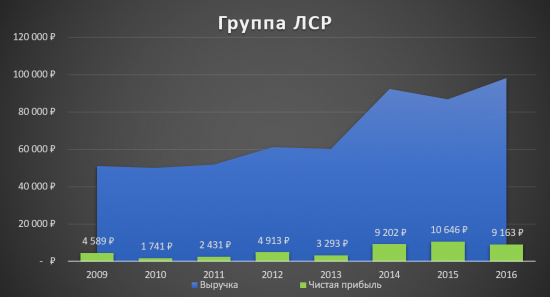

Фундаментальный анализ: Данные были взяты из отчётов МСФО в млн. руб за период 2009-2016 год. Начну анализ традиционно, с выручки и чистой прибыли компании.

Выручка растёт с 2009 года и достигла рекордных значений, чистая прибыль сократилась в 2016 году по сравнению с 2015 годом.

Валовая прибыль выросла и достигла рекордных значений, маржа остаётся многие годы приблизительно на одном хорошем уровне.

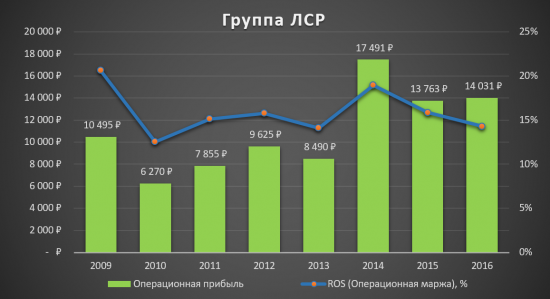

Но мой взгляд, операционная прибыль более предпочтительней, чем чистая прибыль, так как сразу видно сколько зарабатывает компания от основной деятельности. Операционная прибыль и её маржа падает с 2014 года, скорее всего из-за криза и падения цен на недвижимость.

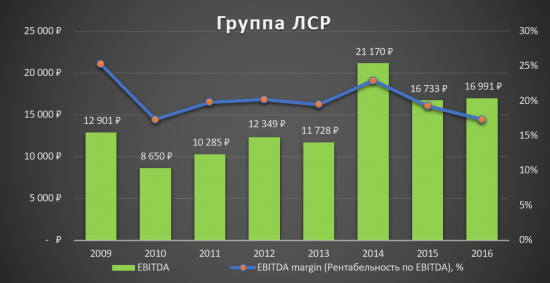

У показателя EBITDA и рентабельности по нему, та же картина, что и у операционной прибыли.

Нераспределённая прибыль увеличивается каждый год, денежные средства на рекордных значениях.

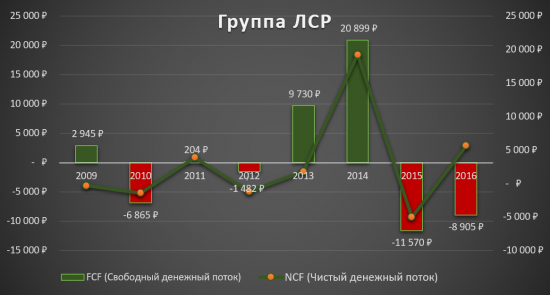

Отрицательный свободный денежный поток сокращается, чистый денежный поток стал положительным по сравнению с 2015 годом.

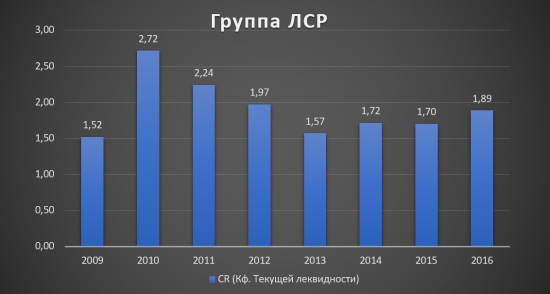

Коэффициент текущей ликвидности превышает единицу на протяжении последних 10 лет, это показывает, что компания легко справляется со своими краткосрочными обязательствами.

Обязательства приходящиеся на активы и капитал компании увеличиваются с каждым годом с 2010 года, чистый долг увеличился.

Капитал группы увеличивается с каждым годом, рентабельность снизилась из-за снижения чистой прибыли в 2016 году.

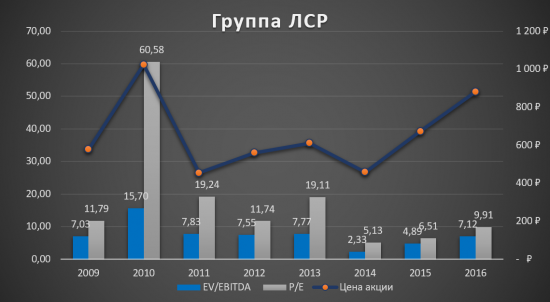

Мультипликаторы не такие уж дорогие по сравнению с мультипликаторами с 2009 по 2013 год, но не привлекательные для покупки.

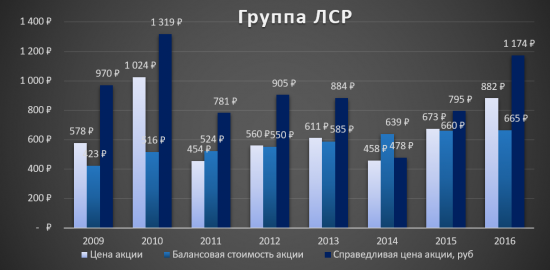

Балансовая стоимость акции ниже рыночной, а справедливая цена акции с учётом долга компании превышает рыночную почти в два раза.

Если вы рассматриваете дивидендные бумаги, то компания платит стабильные дивиденды с 2010 года.

Технический анализ: Тех. анализ я использую лишь для набора позиций, чтобы купить на откатах и т.д. В редких случаях, могу найти точку входа, если нет фундаментального драйвера роста, таких как M&A, дивидендные истории и др. С технической стороны, если бы я собирался покупать акции, то брал в зоне 700-750 рублей с ближайшей целью 1000 рублей.

Вывод: На мой взгляд, компания не является в данный момент привлекательной для покупки, чистая прибыль сократилась, рентабельность падает, денежный поток ещё отрицательный. Единственную возможность вижу в снижении ставок, автоматически снижение ставок по ипотеке, далее появление спроса на квартиры и дальнейший рост цен на них, соответственно увеличение чистой прибыли ЛСР.

P.S. Дорогие читатели, плюсуйте, комментируйте! Буду и дальше стараться для вас!

*Данный аналитический обзор, это лишь анализ компании и не является указанием к действию.

**Копирование данного материала без согласования с автором запрещено.

Мне кажется что за этот год по всем показателям будет существенное падение.