Распадская-есть ли перспективы

Сегодняшняя новость

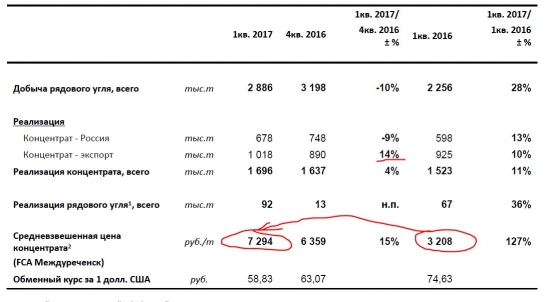

МОСКВА, 27 апр — ПРАЙМ. «Распадская» в первом квартале 2017 года увеличила объем реализации угольного концентрата на 11% по сравнению с аналогичным периодом прошлого года, до 1,696 миллиона тонн, говорится в сообщении компании. В том числе поставки угольного концентрата на экспорт выросли на 10% и составили 1,018 миллиона тонн, реализация в России увеличилась на 13%, до 678 тысяч тонн.

27 апреля, Москва. Поставленная менеджментом задача по поддержанию максимальных объемов продаж в период оживления спроса и благоприятных цен была успешно выполнена. Об этом сообщили в пресс-службе ПАО «Распадская».

http://www.raspadskaya.ru/docs/RASP_PR_1Q2017_RUS_final_.pdf

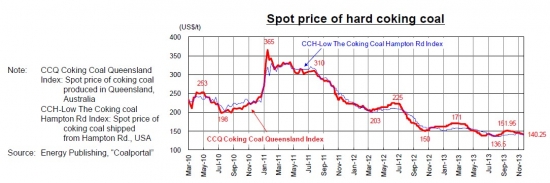

Производственный отчет, по нему видно (см рисунок), что при росте реализации еще и цена выросла с 3208 руб за тонну до 7294 руб за тонну. 1кв 2017 к 1 кв. 2016.Это где-то 124-129 долларов за тонну, цена на уголь (http://quotes.ino.com/exchanges/contracts.html?r=CLRP_ALW) заметно подросла за первый квартал и это скажется на ценах реализации за 2 квартал 2017, и соответственно на показателях компании.

Цены на австралийский коксующийся уголь

https://www.e-disclosure.ru/portal/files.aspx?id=942&type=3

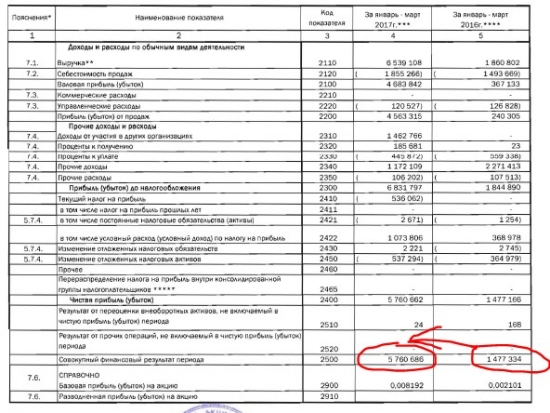

Отчет за 1кв 2017

Чистая прибыль по РСБУ за 1 квартал 2017 тоже значительно выросли с 1,5 млрд до 5,7 млрд руб. Второй квартал ожидаемо должен быть лучше первого и цель менеджмента компании по погашению долга скорее всего будет успешно выполнена.

http://sia.ru/?section=501&action=show_news&id=341558

МОСКВА (Рейтер) — Распадская во втором квартале 2017 года погасит $170-180 миллионов долга и может рассмотреть дополнительное погашение задолженности в течение года на фоне высоких цен на уголь, сказал журналистам гендиректор угольной компании, подконтрольной крупнейшему в РФ производителю коксующегося угля холдингу Евраз. «Мы сейчас хотим погасить порядка $180 миллионов долга Распадской, — сказал Сергей Степанов журналистам на саммите Уголь России и СНГ. — При наличии свободного денежного потока, возможно, что будем гасить быстрее». На 31 декабря 2016 чистый долг Распадской составлял $399 млн. Общий долг компании — $434 млн, который в основном состоит из еврооблигаций с погашением в апреле 2017 года. Держателем большей части является Евраз. Компания планировала погасить евробонды в апреле за счёт собственных денежных средств, а также за счет средств от Евраза.Поднявшиеся мировые цены на коксующийся уголь отразятся на цене контрактов Распадской на второй квартал, сказал Степанов, возглавляющий также угольный дивизион Евраза в статусе вице-президента.«Мы считаем, что во втором квартале мы должны будем пройти выше наших ожиданий по цене», — сказал он.

Напомню, капитализация Распадской (при цене 71 руб за акцию ) составляет 50 млрд руб, при сохранении высоких цен на уголь отчет компании за 2017 год будет лучше 2016. Чистая прибыль «Распадской», одного из крупнейших производителей коксующегося угля в РФ, по МСФО в 2016 году составила 185 миллионов долларов против убытка в 126 миллионов долларов годом ранее, следует из отчета компании.

Цены на уголь на высоком уровне и не собираются падать (из-за циклонов в Австралии), отчет за 1 полугодие Распадской будет еще лучше, погасят часть долга, и аналитики по-другому посмотрят на компанию, без долга, с отличной рентабельностью.

График Распадской

Но на самом ли деле компания дешева, если посмотреть цены на уголь в 2011 году, когда акции Распадской были на пике 236 руб за акцию, уголь металлургический стоил 365$ на пике,

Курс доллара 28-30 руб за доллар в 2011 году при цене 330$ за тонну (9900 руб за тонну) цена акции 200 руб (6,6 $), сейчас цена 150 $ за тонну (это не учитывая рост после урагана Дебби) при курсе 56 руб за доллар (8400 руб за тонну) цена акции 74 руб (1,3 $).

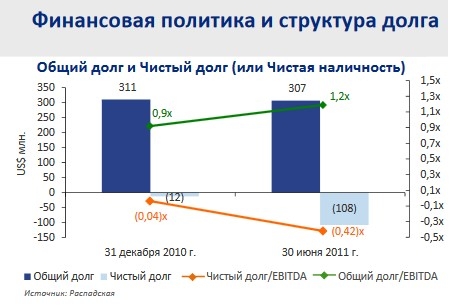

Если вспомнить про долг компании в 2011 году, то ситуация не сильно отличалась от текущей.

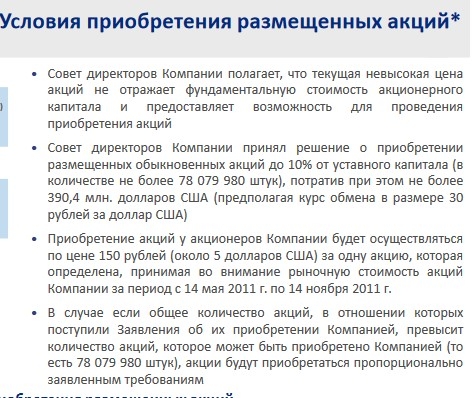

В мае 2010 года произошла авария на шахте Распадская, общие затраты по восстановлению шахты «Распадская» составили около US $280млн.в течение 2010-2012гг. Потом компания делает выкуп акций с формулировкой: «Совет директоров Компании полагает, что текущая невысокая цена акций не отражает фундаментальную стоимость акционерного капитала и предоставляет возможность для проведения приобретения акций».

То есть по сути компания 2010 года, после аварии на шахте и с долларом в 30 руб и 140$ за тонну угля, стоила в три-четыре раза дороже (в $) чем сейчас при долларе 57 и цене на уголь 124$.

Вот цены тех дней

То есть несмотря на рост цен на уголь, сравнивать компанию с 2011 сложно, она стоила дорого, но платила дивиденды, был меньше долг. Сейчас компания дешевая, долг гасится, цены на уголь растут. На графиках видно, что компания почти «не использовала» ту девальвацию 2014 года, так как цены на сырье были на самом дне. Укрепление рубля 2016-2017 год, конечно влияло на котировки компании, но резкий рост цен на уголь «перегнал» ползучее укрепление рубля, что позитивно отразилось на котировках.

PS В любом случае выбирая компании, находящиеся на дне сырьевого цикла (или ряд новостей, факторов указывает на рост сырья), мы застрахованы от влияния укрепления рубля (на фин показатели компании и соответственно котировки), ростом цен на базовый актив (уголь, удобрения, металл итд). Хотя в краткосроке при падении курса валюты экспорта акции могут падать. Цель по погашению долга Распадской будет выполнена и возможно за 2017 год увидим дивиденды и уж точно акция будет на других уровнях, если без форс мажоров обойдется.

2.1. Краткое описание события (действия), наступление (совершение) которого, по мнению эмитента, оказывает влияние на стоимость его ценных бумаг:

27 апреля 2017 года были погашены Облигации Raspadskaya Securities Designated Activity Company (место нахождения: Pinnacle 2, Eastpoint Business Park, Dublin 3, Ireland), представляющие собой участие в займе 400 000 000 (четыреста миллионов) долларов США с процентной ставкой 7,75% годовых.

Код ISIN по Положению S: XS0772835285, Common Code по Положению S: 077283528, Код ISIN по Правилу 144A: US75406KAA51, Common Code по Правилу 144A: 077477799 и код CUSIP по Правилу 144A: 75406KAA5 (далее – «Облигации»)

Через 30 мин на интерфаксе новость :-)

Это очень хорошие новости.